8 grunner til at du bør starte egen bedrift

Det er mye fokus på de negative konsekvensene med å starte for seg selv, men det å drive sin egen bedrift har også sine fordeler. Denne artikkelen er et friskt pust til alle med gründerspirer i magen.

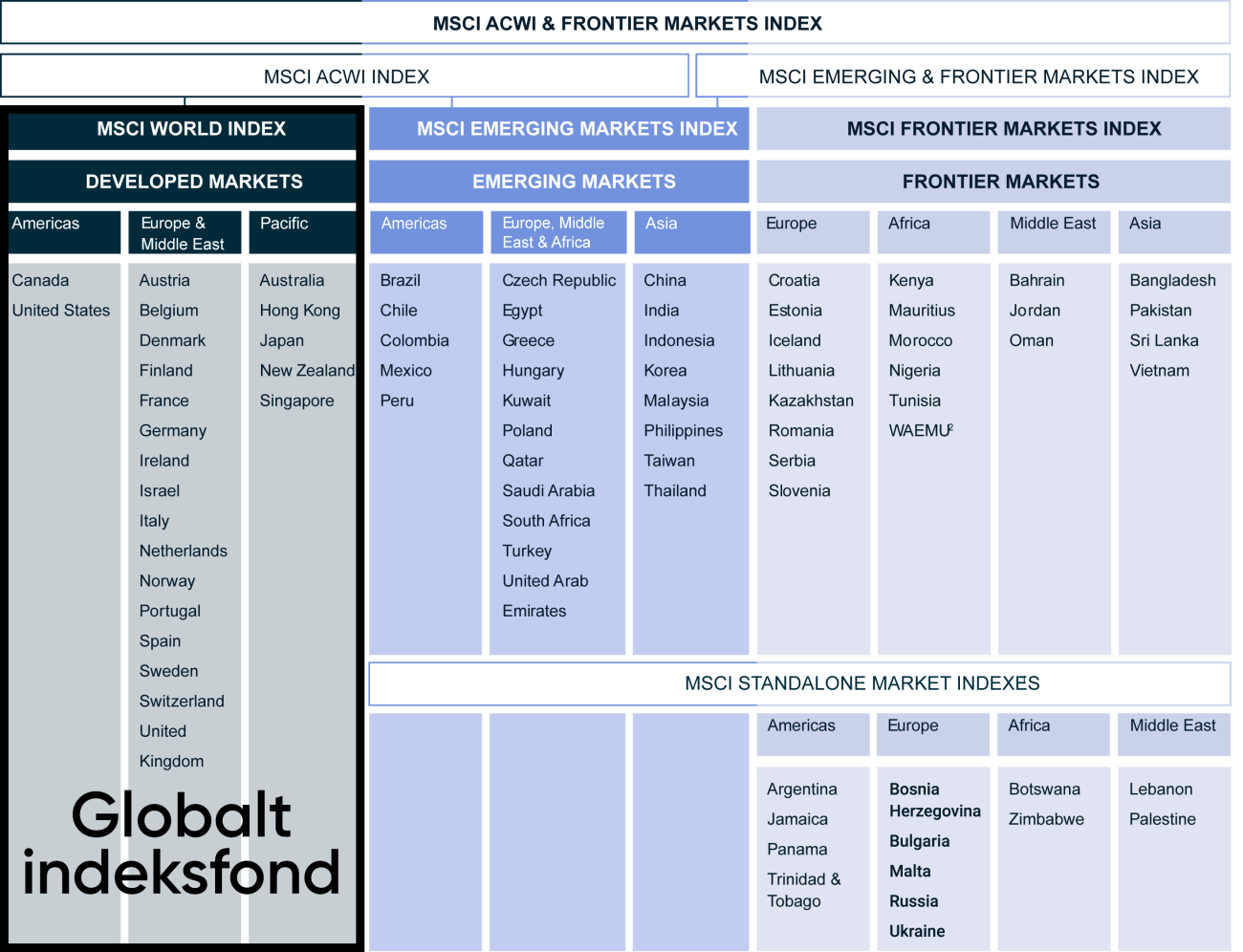

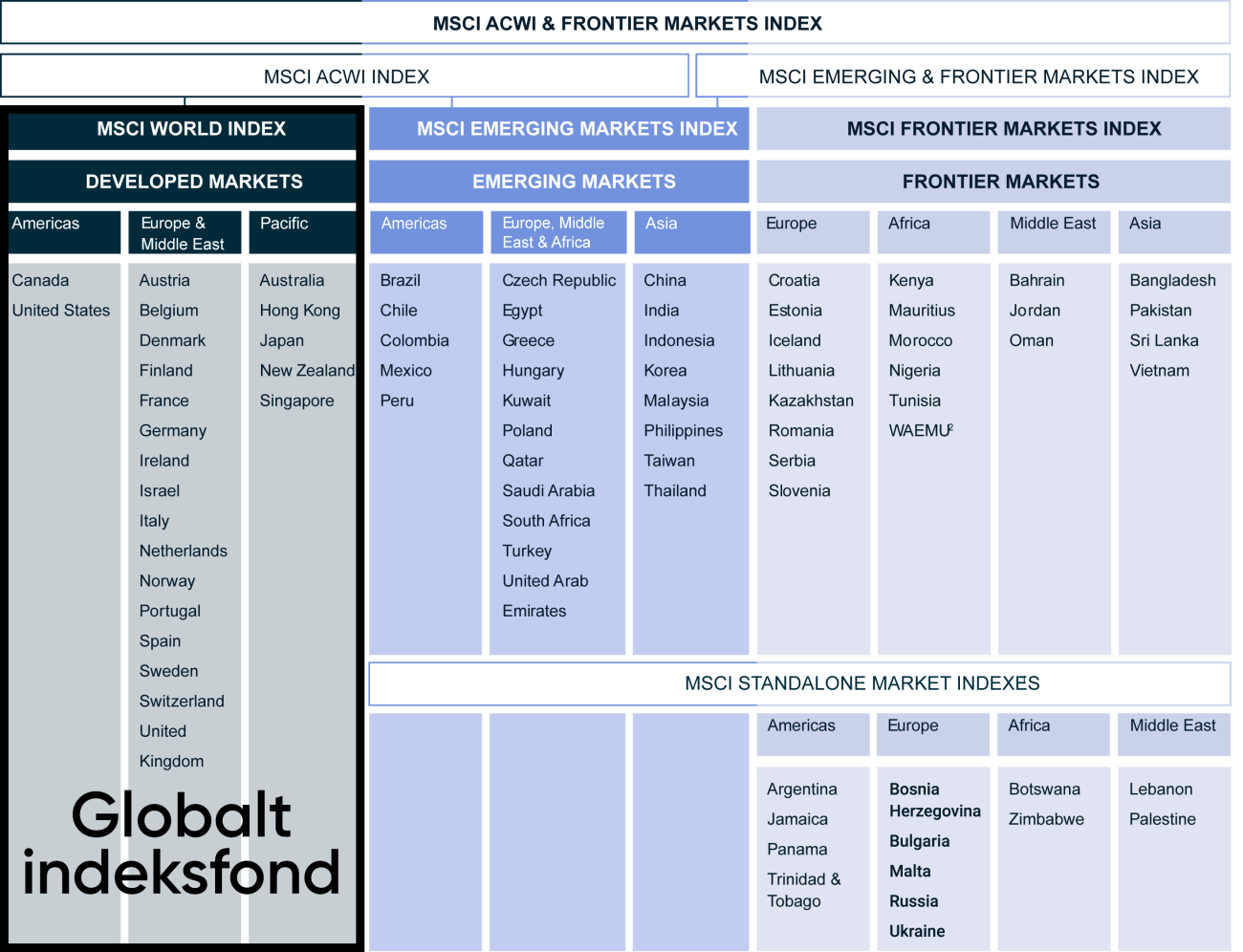

Se hvilke land de ulike kategoriene dekker av aksjemarkedet

Eksempel på årlig besparelse:

Globalt indeksfond bør være fundamentet i aksjeporteføljen for de fleste. Du får god risikospredning til en relativ lav kostnad. Og du følger verdiutviklingen til aksjemarkedet uten å risikere mindreavkastning, i motsetning til aksjeplukking og fond med aktiv forvaltning.

Men fondsmarkedet bruker ordet «globalt» feil, og er på grensen til misvisende. For det som etter boka skal være noe som omfatter hele verden, er i praksis noe som utelater ganske mye:

De fleste globale indeksfond benytter nemlig MSCI World som referanseindeks. Det betyr at fondet investerer i aksjeselskaper i utviklede markeder («developed markets»), som er land innenfor den svarte rammen.

Legg merke til hvor mange land som ikke er med, i noe som skal være «globalt». Riktignok dekker det mesteparten av det globale aksjemarkedet, om vi bruker markedsverdien til selskapene på det åpne markedet som mål. Men her er det alt for mange store markeder som ekskluderes til å ignorere det helt.

For å komme nærmere å være global investor er neste steg vanligvis å ta med fremvoksende markeder («emerging markets»). Det inkluderer Kina, India og Brasil – land som ikke akkurat er ubetydelig i verdens bruttonasjonalprodukt.

Verden indeksfond, for eksempel KLP AksjeVerden Indeks P og Storebrand Indeks – Alle Markeder A, inkluderer både utviklede og fremvoksende markeder. Referanseindeksen er som regel MSCI All Country World. I følge MSCI utgjør fremvoksende markeder 12 prosent av indeksen, noe som kanskje er for lite:

En rapport fra Morgan Stanley fra 2021 viser at land definert som fremvoksende markeder stod for 39,1 prosent av verdens brutto nasjonalprodukt det samme året.

Men ikke alle selskaper har aksjer tilgjengelig på det åpne markedet. Justert for dette utgjør markedsverdien til de resterende selskapene 26,1 prosent av det globale markedet.

Herfra kan man igjen nedjustere for eksponeringen selskapene i MSCI World har i fremvoksende markeder – at en del av inntektene deres kommer derfra. Morgan Stanley har beregnet at man da står igjen med 16,6 prosent.

Så til tross for to justeringer, ender man opp med en andel som er 4,6 prosentpoeng høyere enn i verden indeksfond med MSCIs referanseindeks. Hvis man synes at eksponeringen mot dette markedet blir for lav i indeksfondene, er man nødt til å kombinere fond:

| Fond | Andel | Årlig avgift |

|---|---|---|

| KLP AksjeGlobal Indeks P | 83,4% | 0,18% |

| KLP Aksje Fremvoksende Markeder Indeks P | 16,6% | 0,28% |

| Totalt | 100% |

Det kan også være aktuelt å velge børsfond (ETF), særlig for fremvoksende markeder. Et alternativ er iShares MSCI Emerging Markets. Årlig avgift er 0,18 prosent, men i tillegg kommer kostnader som plattformavgift, kurtasje, og valutapåslag.

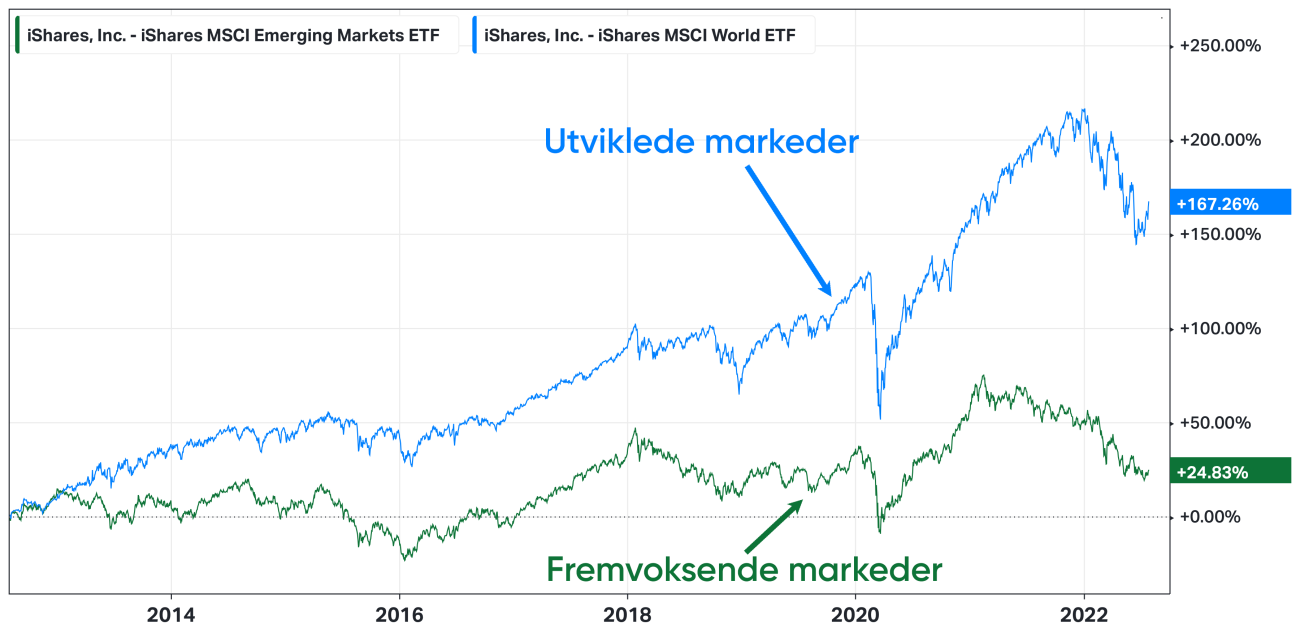

De siste 10 årene har fremvoksende aksjemarkeder blitt knust av utviklede markeder:

167 prosent mot 25 prosent i løpet av 10-års perioden. Det er stor forskjell. Men det har ikke alltid være sånn:

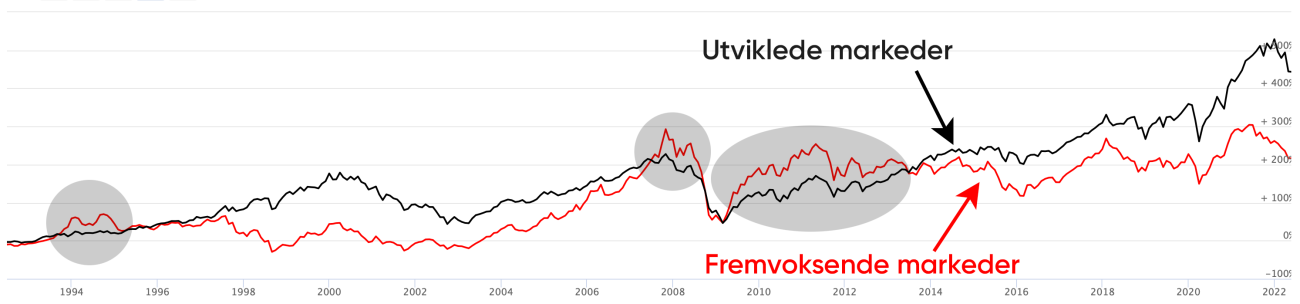

Siden 1992 er det flere perioder hvor avkastningen til fremvoksende markeder har vært høyest. Først i 1994-1995, deretter både før og etter finanskrisen i 2008. Etter dette har utviklede markeder holdt ledelsen, og dagens differanse er større enn den noensinne har vært i løpet av de siste 30 årene.

Det betyr at globale indeksfond som følger MSCI World har hatt høyere avkastning enn verden indeksfond, med MSCI All Countries som referanseindeks:

| Indeksfond | Gjennomsnittlig årlig avkastning | Gjennomsnittlig årlig standardavvik | Sharpe-rate |

|---|---|---|---|

| KLP AksjeGlobal Indeks P | 13,11% | 11,12% | 1,05 |

| KLP AksjeVerden Indeks P | 12,11% | 10,40% | 1,04 |

| KLP AksjeFremvoksende Markeder Indeks P | 6,52% | 11,55% | 0,49 |

I følge Morningstar.no har gjennomsnittlig årlig avkastning de siste 10 årene vært ett prosentpoeng høyere for det globale indeksfondet sammenlignet med verden-versjonen.

Derimot har risikoen, målt i årlig standardavvik, vært 0,72 prosentpoeng lavere i verden indeksfondet. Det gjør at fondenes Sharpe-rate (risikojustert avkastning) ender opp med å være omtrent den samme; 1,05 mot 1,04.

Isolert sett har fremvoksende markeder kun gitt en gjennomsnittlig årlig avkastning på 6,52 prosent i løpet av de 10 siste ørene, med større verdisvingninger enn de øvrige indeksfondene. Men denne utviklingen kan snu, slik den har gjort tidligere. For det å utelukke eksponering mot markeder i Kina, India, Indonesia, Brasil og Tyrkia, er en risiko i seg selv.

De to siste kategoriene er «umodne markeder» («frontier markets») og frittstående markeder («standalone markets»).

MSCIs indeks for umodne markeder består av 99 selskaper fordelt over 28 land. Vietnam alene står for nærmere en tredjedel av indeksen, med selskaper som Vingroup (konglomerat), Vinhomes (eiendom), og HOA Phat Group (jernmalm).

Sammen med frittstående markeder har verdiutviklingen sammenlignet med utviklede- og fremvoksende markeder sett slik ut de siste 10 årene (dollar som valuta):

Til tross for høyere avkastning enn fremvoksende markeder, er sammensatt årlig vekstrate (CAGR) på 3,94 prosent lav i forhold til utviklede markeder. Enda dårligere er prestasjonen når vi tar høyde for risiko.

Skagen har åtte tilgjengelige fond innenfor «frontier markets»-kategorien. Disse er aktivt forvaltet (forsøker å slå referanseindeksen). For alternativer med passiv forvaltning må man se til børsfond (ETF). Her er iShares MSCI Frontier and Select et lettvint valg ettersom det inkluderer både umodne og frittstående markeder. Årlig gebyr er 0,79 prosent, i tillegg til de andre kostnadene som oppstår ved aksjehandel.

Hvis man vil ha med denne kategorien i aksjeporteføljen – enten for diversifisering eller forventninger om høy avkastning (eller begge deler) – bør det vanligvis ikke utgjøre mer enn et par prosent. I MSCIs «ACWI + Frontier Markets»-indeks utgjør umodne selskaper kun 0,15 prosent.

Angående risiko for umodne markeder, er den kanskje ikke så ille som man først skulle tro. Gjennomsnittlig årlig standardavvik for de siste 10 årene er kun 0,48 prosent høyere enn MSCI ACWI. Og sett over de siste fem årene har faktisk verdisvingningene vært lavere enn det globale aksjemarkedet. Derimot har maksimal nedgang vært nærmere 10 prosent høyere enn ACWI, 67,44 prosent i begynnelsen av finanskrisen i 2008.

Så hvis man ønsker å investere i alle markeder, kan hver hundrelapp for eksempel fordeles slik:

82 kroner til utviklede markeder (globalt indeksfond), 16 kroner til fremvoksende markeder og 2 kroner til umodne markeder – hvis det gir mening for dine markedsforventninger, og passer din risikoprofil.

Husk rebalansering!

Motta kurert innhold om lån og investeringer

Vi sender ikke ut spam. Du kan enkelt melde deg ut når som helst.

Motta kurert innhold om lån og investeringer

Vi sender ikke ut spam. Du kan enkelt melde deg ut når som helst.

Det er mye fokus på de negative konsekvensene med å starte for seg selv, men det å drive sin egen bedrift har også sine fordeler. Denne artikkelen er et friskt pust til alle med gründerspirer i magen.

Det å la barnet sitt betale for lørdagsgodtet med eget VISA-kort, fremfor en «uskyldig» femtilapp – Høres det ikke litt utrygt ut?

Lav gjeldsgrad er en trygghet mot økonomiske nedgangstider, samtidig som det gir en frihetsfølelse.

Alle aktiva som ikke beveger seg identisk kan sammen brukes til å redusere risiko.