Slå aksjemarkedet aktivt og passivt

Hva skal til for å slå aksjemarkedet aktivt og passivt?

Definisjonen først: å «slå markedet» er at man oppnår høyere avkastning enn det globale aksjemarkedet.

Det kan innsnevres til det aktuelle markedet investoren eller forvalteren handler aksjer i, for eksempel geografiske områder eller ulike sektorer – «Jeg handler kun globale teknologiaksjer, derfor er MSCI World Information Technology min referanseindeks og det markedet jeg forsøker å slå».

En gjennomgang av realiteten

Det å slå markedet er ikke enkelt. I hvert fall ikke over en lengre periode. For om du ser på aktører i aksjemarkedet som grupper, er det logisk:

For at noen skal kunne gjøre det bedre enn gjennomsnittet, må andre gjøre det dårligere. Legg til handelskostnader og sannsynligheten for å slå markedet er under 50 prosent. Huset vinner.

Vi vet at profesjonelle fondsforvaltere som gruppe ikke klarer det: Ved en undersøkelse av aksjefond i 27 land, over tidsperioden 1997-2007, fant Ferreira og Miguel ut av at aksjefondene ga mindreavkastning på 0,8 prosent årlig, etter kostnader (standardavvik på 4,18 prosent).

Vi vet også at private investorer som gruppe heller ikke klarer å slå markedet: -3,8 % årlig for taiwanere og -2 % for amerikanere (Barber et al, 2008).

Vi har til gode å se relevante studier som ikke konkluderer med investorer flest oppnår høyest avkastning ved å plassere pengene sine passivt i globale indeksfond.

Flaks eller dyktighet?

Spør deg selv: Kan jeg tape med vilje?

Hvis svaret er «ja», er aktiviteten basert på dyktighet.

Hvis svaret er «nei», er aktiviteten basert på flaks.

Du kan ikke tape med vilje i Lotto.

Magnus Carlsen kan derimot tape med vilje i sjakk (noe han selvfølgelig aldri ville gjort).

Konklusjon: Lotto er flaks. Sjakk er dyktighet.

Men hva med aksjer?

I aksjemarkedet spiller både flaks og dyktighet en rolle. Det gjør det vanskelig å bevise om egne eller andres prestasjoner hovedsakelig skyldes det ene eller det andre. Dyktige forvaltere kan ha uflaks, nybegynnere kan ha flaks.

Da er det ikke rart at studier ikke finner sammenheng mellom tidligere og fremtidige prestasjoner (Choi og Zhao, 2020; Liu og Brzenk, 2019). Faktisk taper investorer én prosent årlig på å bruke «gårsdagens vinnere-strategien» (Frazzini og Lamont, 2005).

Og jo mer flaks involvert, desto vanskeligere er det å identifisere forholdet mellom årsak og virkning (kausalitet). Steg aksjekursen på grunn av faktor a eller b? Eller en miks av tusenvis av andre faktorer?

Men selv om dyktighet bare skulle utgjøre én prosent av utfallene, betyr det ikke at flinke investorer ikke klarer å slå markedet. For med kun denne ene prosenten, vil flinke investorer vippe sannsynligheten for gevinst i sin favør, som etter mange nok transaksjoner vil ende opp med å slå markedet.

Hvordan øker vi sannsynligheten for å slå markedet?

Vi kan begynne med å se på typiske svakheter blant private investorer og fondsforvaltere, og se om det er noe vi kan gjøre annerledes.

Svakheter til individuelle investorer:

- Bytter ut aksjer for ofte (øker transaksjonskostnadene, som fører til større tap)

- Har for få aksjer i porteføljen (diversifiserer ikke vekk selskapsrisikoen)

- Selger vinnere og beholder tapere (asymmetri i glede vs. smerte)

- Påvirkes av media (tar beslutninger basert på støy og ikke fundamentale faktorer)

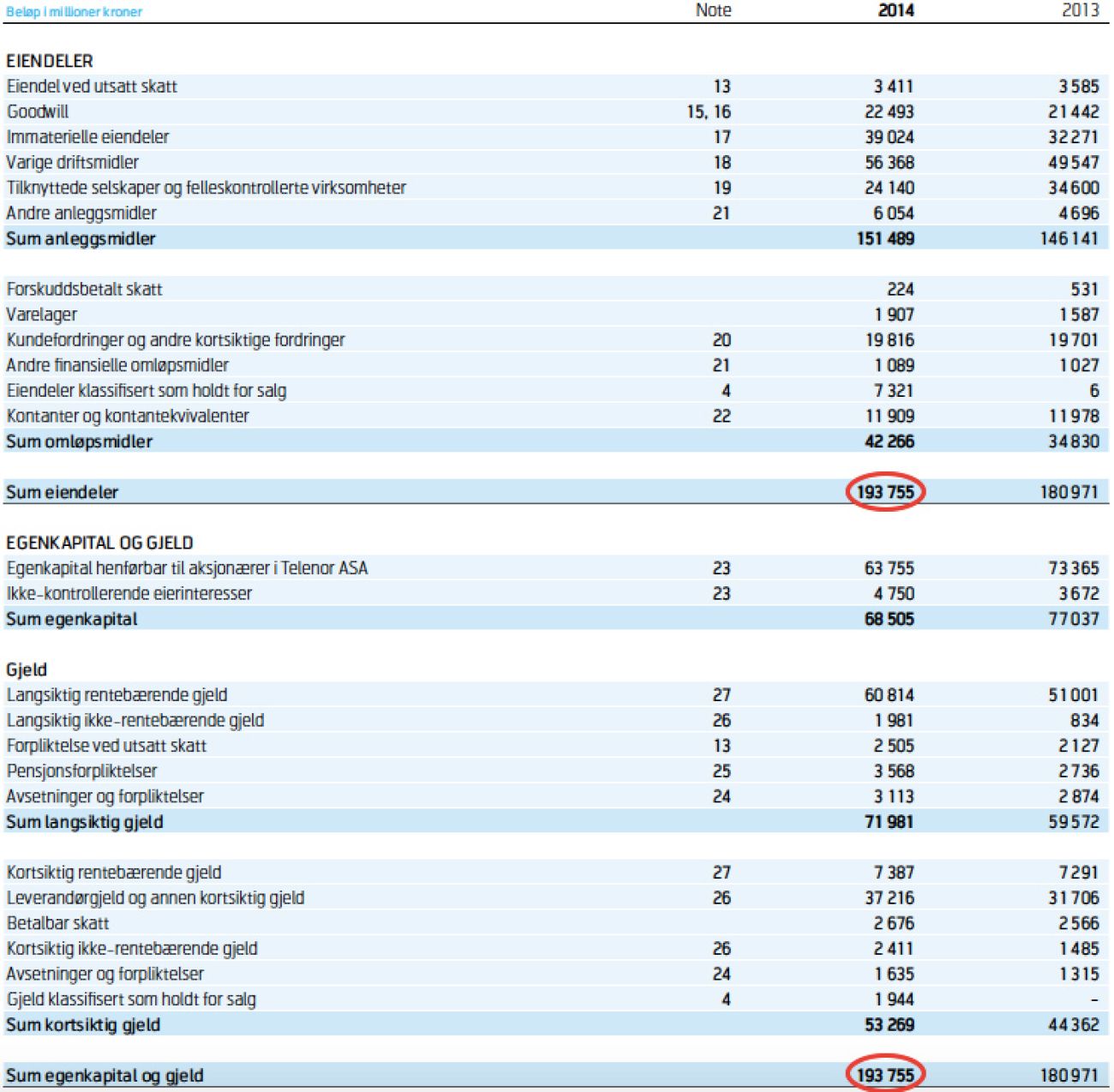

- Sjekker ikke selskapets økonomiske situasjon før kjøp (kvartal- og årsrapporter, makroøkonomiske forhold, nøkkeltall og framtidsutsikt)

- Sjekker ikke selskapets økonomiske situasjon før salg (gjelder begge veier)

- Tar for høy risiko (ønsker å bli rik på kort tid som fører til svært spekulative investeringer)

- Lar følelser i stor grad påvirke beslutninger (holder seg ikke fast til planen/strategien)

- Selv om man er bevisst på hvilke psykologiske faktorer man utsettes for, betyr det ikke at man klarer å blokkere ut disse hundre prosent. Lag derfor regler og strategier på forhånd, og følg dem.

Svakheter til profesjonelle fondsforvaltere:

- Begrenset handlingsrom som følge av lover, regler og vedtekter

- Høy forvaltningskapital gjør det vanskeligere å ta optimale valg for investorene

- Tar tid før de oppdager og legger til lovende selskaper i porteføljen

- Lar også følelser, men i mindre grad, påvirke beslutninger

- Må oppnå meravkastning som minst overstiger forvaltningskostnadene for at kundene skal slå markedet

Verdipapirfondloven, bransjestandarder og andre relevante regelverk, setter begrensninger og krav til hvordan aksjefond investerer midlene sine.

Blant annet kan ikke aksjefondenes aksjeeksponering være under 80 prosent. Fondet må også bestå av minimum 16 selskaper, og ingen av disse kan utgjøre mer enn 10 prosent av porteføljen (eller 5 prosent dersom plasseringen overstiger 40 prosent av fondets eiendeler).

Selv om slike regler er der av positive grunner, gir det forvalteren mindre fleksibilitet, som kan være negativt for fondets prestasjoner.

Finn ut av hva din fordel er

Hva er dine fordeler? Hva er din «edge»?

Er du dyktig på regnskapsanalyse? Finner du noe i Apples årsrapporter som tusenvis av analytikere ikke har fått med seg, eller har misforstått?

Sitter du på nyttig informasjon som enda ikke er allment kjent, og kan utnytte til din fordel? (ikke forveksle innsikt med innsidehandel).

Kanskje er du god på å forutse utviklingen i trender og hvilke sektorer og bransjer som skal opp og frem – som vi så i artikkelen om vekst var det som sannsynligvis var mest verdiskapende.

Eller kanskje du kommer over et produkt eller tjeneste som «du bare vet» vil lykkes, og står klar ved første investeringsmulighet.

Poenget er at alle har sine styrker og innsikt på ulike områder, som man vet mer om enn gjennomsnittet. Og ved å bruke disse fordelene, vil du i det minste ha en reell sjanse på å slå markedet.

For å kopiere porteføljer, følge eksperttips i avisa eller sosiale medier, eller plukke gårsdagens vinnere, er ingen «edge» i markedet.

Slå markedet aktivt, men passivt

Passive forvaltede fond har som oppgave å følge referanseindeksen nærmest mulig, ikke forsøke å gjøre det bedre.

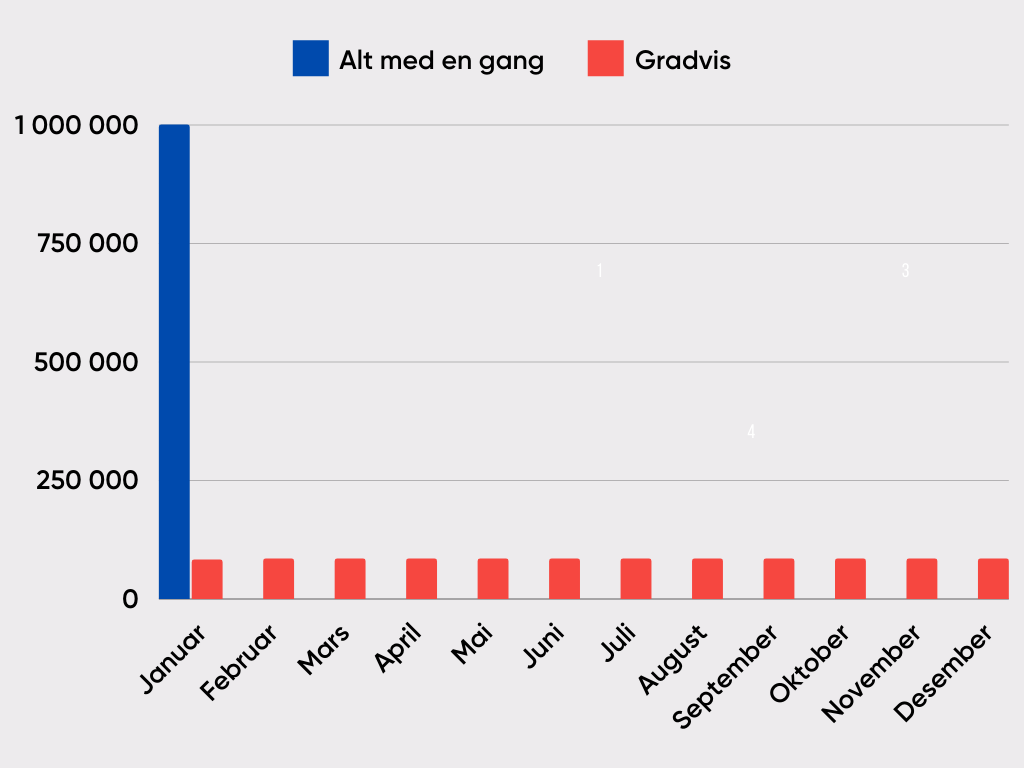

Men hvis vi ser på markedet som det globale aksjemarkedet, med S&P 500 eller MSCI ACWI som referanseindeks, kan vi slå markedet ved å investere i passive fond som følger deler av markedet vi tror vil gjøre det bedre.

Hvis vi for eksempel velger å investere i DNB Teknologi, så tar vi et aktivt valg ved å plassere pengene i teknologi, media og telekomsektoren, fremfor hele markedet.

Men siden fondet er aktivt forvaltet, er målet å oppnå høyere avkastning enn hva disse sektorene leverer i gjennomsnitt.

Vi tar altså to veddemål: 1. At sektorene gjør det bedre enn aksjemarkedet. 2. At fondet gjør det bedre enn sektorene.

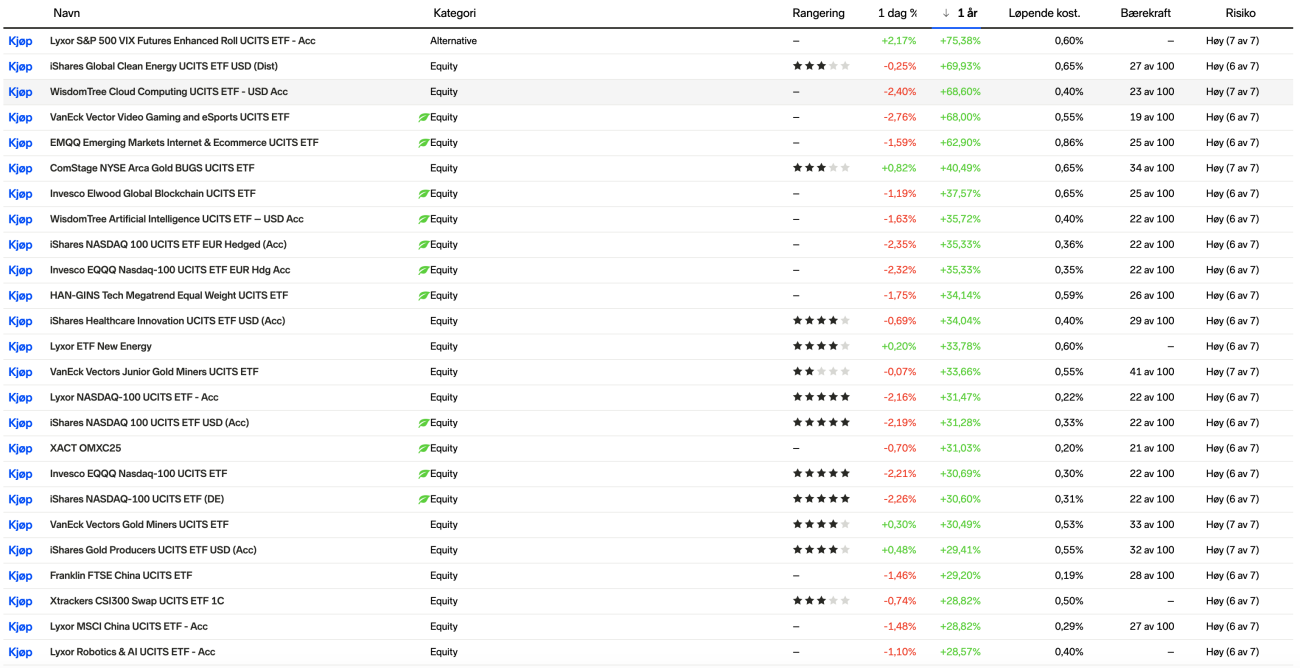

Et aktivt, men passivt alternativ, innebærer kun ett veddemål: at sektorene gjør det bedre enn markedet. Og det er mulig med indeksfond og passiv forvaltede børsnoterte fond (EFT).

Ulempen er selvfølgelig at du ikke gjør det bedre enn referanseindeksen (som allikevel er vanskelig over tid), men fordelen er at du i hvert fall ikke gjør det dårligere heller (ikke ukjent for mange aksjefond), i tillegg til at forvaltningskostnadene ofte er lavere.

Begrenset utvalg av indeksfond – et hav av utvalg i børsnoterte fond I Norge er ikke utvalget av indeksfond stort. Og de aller fleste er geografisk rettet: globalt, Norge, Europa, USA, og utviklede land.

For indeksfond som følger bestemte bransjer, er utvalget enda mer begrenset: DNB Global Industrisektor Indeks- samt Materialsektor, og Nordnet Indeksfond Teknologi Indeks.

Men for børsnoterte fond er det noe helt annet. Sjekk bare utvalget hos Nordnet eller andre nettmeglere. Det er EFTer til omtrent hver eneste lille bit av aksjemarkedet.

Det betyr at du kan investere passivt i de samme markedene som aksjefondene forsøker å slå.

Tips: Kopiér navnet på referanseindeksen til aksjefondet og lim det inn i Google, etterfulgt av «EFT».

Merk at selv om børsnoterte fond typisk har lavere forvaltningskostnader enn indeksfond, må man derimot betale kurtasje og vekslingsgebyr. Generelt vil lengre tidshorisont på investeringen gi lavere totale kostnader.