KLP AksjeGlobal Indeks P eller Kron Indeks Global?

KLP AksjeGlobal Indeks P og Kron Indeks Global er indeksnære fond som følger aksjemarkedene i utviklede land.

Vanligvis er det ganske enkelt å avgjøre hvilket indeksfond som er best: Du velger det billigste alternativet, under forutsetning at fondet har akseptabel «tracking error» (noe de vanligvis har).

Mange indeksfond er i prinsippet indeksnære fond. Det betyr at de stort sett følger referanseindeksen, men ekskluderer visse selskaper fra porteføljen, som for eksempel selskaper som driver ved kull, våpen og tobakk.

I dette tilfellet har ett av fondene en referanseindeks med et såpass fint ESG-filter, at det er nødvendig å vurdere mer enn bare pris for å konkludere med hva som er best.

Hvilket indeksfond bør jeg velge?

Både KLP AksjeGlobal Indeks P og Kron Indeks Global er gode investeringsvalg for deg som ønsker en passiv, global eksponering i aksjemarkedet.

I tillegg er de billige begge to: Årlig gebyr er 0,15 % for Kron-fondet, og 0,18 % for KLP-fondet. Til sammenligning er gebyrene til DNB Global Indeks A og Storebrand Global Indeks A på henholdsvis 0,21 % og 0,25 %.

KLP sitt fond følger den populære MSCI World-indeksen. Den følger aksjemarkedene i 23 utviklede land, og anses å være dekkende nok til å omtales som «det globale aksjemarkedet» (inkludering av fremvoksende markeder blir kalt for «verden indeksfond»).

Herfra ekskluderer forvalterne i KLP selskaper som ikke er i tråd med fondets bærekraftsmål. I skrivende stund er det 117 selskaper som er utelatt fra porteføljen, hvor mesteparten tilhører kull, pengespill, og alkohol.

Kron har en annen tilnærming til bærekraftig portefølje. De investerer i børsfondet Amundi MSCI World ESG Leaders Select. Fondet følger en mindre versjon av MSCI World, kalt «ESG Leaders Select 5% Issuer Capped Index». Denne referanseindeksen har – med sitt eget rangeringssystem – allerede ekskludert omtrent halvparten av selskapene i det globale aksjemarkedet.

Det gjør at Kron Indeks Global kun utgjør omtrent 47 prosent av selskapene i MSCI World, mens KLP AksjeGlobal Indeks P dekker cirka 92 prosent.

Valget ditt bør stykke ned til om du synes at indeksfondet til Kron, med 0,03 prosent lavere årlig gebyr, er verdt besparelsen med tanke på at porteføljen ikke består av mer enn omtrent halvparten så mange selskaper som i KLPs indeksfond.

I tillegg må man huske på at å ekskludere så mye som 50 prosent i hver sektor er et ganske aktivt valg, som kanskje ikke er det man foretrekker når man velger å investere i globale indeksfond. Og det er heller ikke sikkert man er enig i fremgangsmåten som MSCI benytter for ESG-rangeringer.

Hvis du derimot anser ESG-filteret til Kron, via Amundi-fondet, som kun positivt, er det kombinert med årlig avgift en vinn-vinn-situasjon og fondet du bør velge.

0,15 % vs. 0,18 %

KLP sine indeksfond har lenge vært de billigste på markedet.

I AksjeGlobal Indeks P (tidligere V) er det årlige gebyret på 0,18 prosent. Det betyr at om du investerer 100 000 kroner, og indeksen går opp 5 prosent i løpet av ett år, sitter du igjen med 104 820 kroner, etter å ha blitt trukket 180 kroner i gebyr.

Men nå har Kron kommet inn på banen. I Kron Indeks Global er det årlige gebyret kun på 0,15 prosent. Det er er kun 0,03 prosent billigere enn KLP sitt, men allikevel nok til at det kan markedsføres som «Norges billigste globale indeksfond».

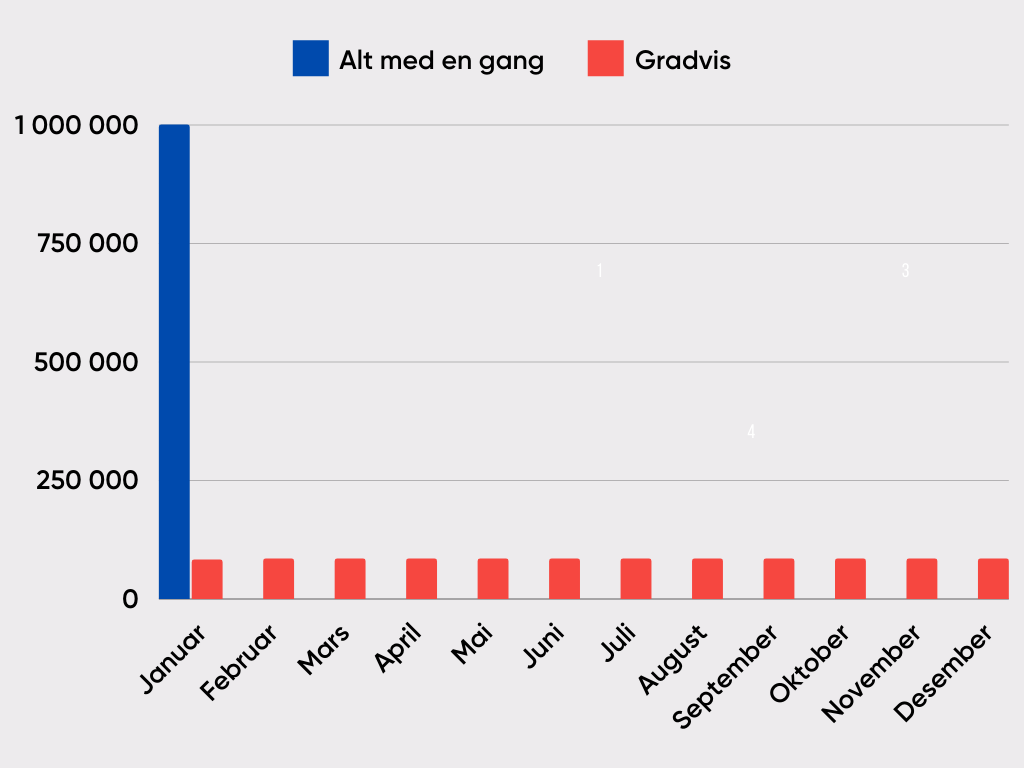

Hvor stor forskjell utgjør denne differansen i praksis?

La oss forutsette følgende:

- Du investerer 100 000 kroner, og deretter 50 000 kroner i året de neste 30 årene.

- Fondet har 6 prosent årlig avkastning

Sluttbeløp i KLP: 4 598 587 kroner Totale gebyrer trukket av KLP: 165 846 kroner

Sluttbeløp i Kron: 4 625 777 kroner Totale gebyrer trukket av Kron: 138 656 kroner

Differanse i totale gebyrer over 30 år: 27 190 kroner

Du sparer dermed cirka 900 kroner i året på å velge Kron Indeks Global fremfor KLP AksjeGlobal Indeks P.

900 kroner er ikke verdens største besparelse, særlig når investeringsbeløpet til slutt er på litt over 4,5 millioner kroner. Allikevel er det klart man velger det billigste alternativet, så lenge alt annet er likt.

«Alt annet» er derimot ikke likt.

MSCI World Index vs. MSCI World ESG Leaders Select 5%

I tillegg til pris, er forskjellen mellom fondene at de ikke følger samme referanseindeks.

KLP forsøker å gjenspeile verdiutviklingen til MSCI World Index, som er det som normalt benyttes for globale indeksfond.

Kron har via fondet det investerer i – Amundi MSCI World ESG Leaders Select – valgt en underversjon av MSCI World, kalt «ESG Leaders Select 5% Issuer Capped Index».

Den følger aksjemarkedene i de samme 23 utviklede landene, men tar ikke med selskaper som ikke består ESG-kriteriene (miljø-, sosiale- og forretningsetiske forhold) til MSCI. I tillegg skal ingen selskaper utgjøre alene mer enn 5 prosent av porteføljen.

5-prosent regelen har ingen påvirkning i skrivende stund. Det nærmeste er Apple, som med sin markedsverdi på 2,8 milliarder dollar, utgjør 4,87 prosent av porteføljen til MSCI World.

Derimot er ESG-faktoren av betydning.

ESG – hvor mye er godt nok?

Det er vanskelig å være uenig at det ikke skal investeres penger i selskaper som driver med våpen, kull, tobakk og oljesand. Dette er noen av kategoriene som typisk ikke passerer «ESG-filteret». Både KLP AksjeGlobal Indeks P og Kron Indeks Global utelukker selskaper med negative bærekraftsvirkninger.

Kron sitt indeksfond, takket være Amundi-fondet, tar det et steg videre ved å gjenspeile ESG-indeksen til MSCI. Kun de 50 prosent beste selskapene innenfor hver sektor, ut ifra ESG-rangeringen til MSCI, blir inkludert.

Her får selskapene en poengsum fra 1-10, og plasseres i en skala som går fra CCC (dårligst) til AAA (best):

Apple og Telenor er eksempler på selskaper som får plass i porteføljen, ettersom de er rangert som henholdsvis A og AAA. Derimot utelates blant annet Meta og Amazon, ettersom de ikke gjør det bedre enn gjennomsnittet i sin sektor – i følge MSCI.

Ekskluderingene gjør at fondenes portefølje blir mindre enn referanseindeksen. MSCI World består av 1 540 selskaper. KLP-fondet investerer i 1 423 av disse, mens Kron-fondet kun dekker 721.

Forskjeller i avkastning, risiko, P/E og P/B

Selskaper som inngår i porteføljen til Kron Indeks Global, vil også være med i KLP AksjeGlobal Indeks P. Men når over halvparten av «det globale aksjemarkedet» ekskluderes av varianten til MSCI, blir det også forskjeller.

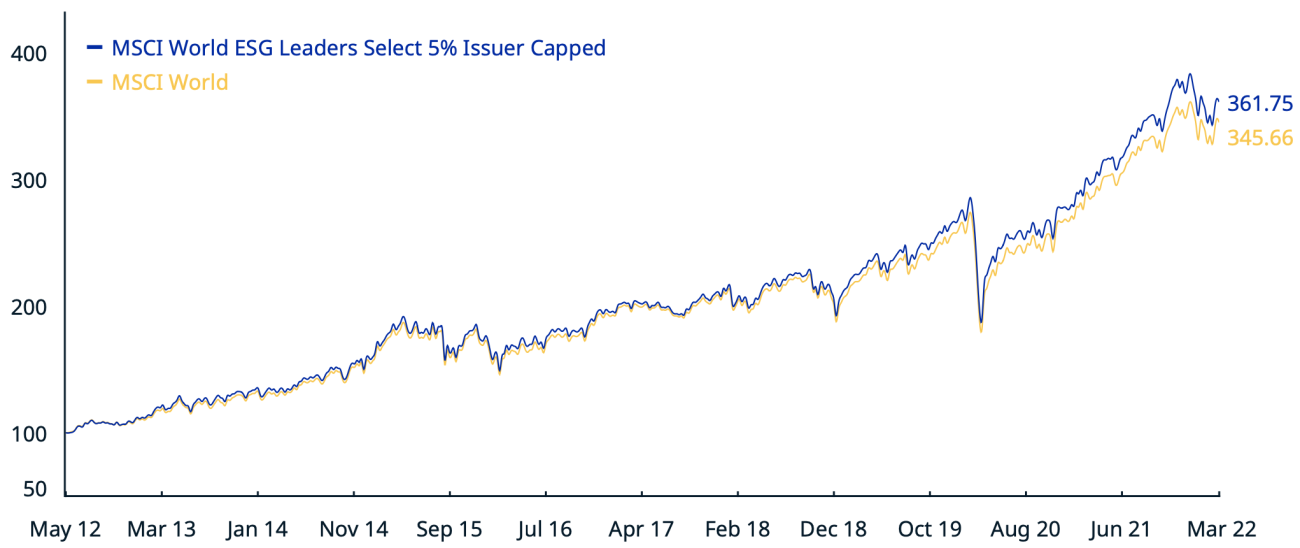

Indeksene har fulgt hverandre ganske de siste 10 årene. Derimot har avstanden blitt større siden rundt mars 2020, hvor ESG-indeksen har oppnådd høyere avkastning:

Grunnen til det er at indeksen har hatt større vekt mot selskaper som driver med halvlederkomponenter (overprestert), samt lavere vekt mot flybransjen (underprestert). Dette har mer enn veid opp for den lavere eksponeringen mot olje og gass, som har gjort det sterkt siden 2019.

| Nøkkeltall | MSCI World Index | MSCI World ESG Leaders Select 5% |

|---|---|---|

| Årlig standardavvik (5-års periode) | 14,07 % | 14,16 % |

| Sharpe-raten (5-års periode) | 0,88 | 0,92 |

| P/E (pris i forhold til inntekter) | 20,08 | 21,85 |

| P/B (pris i forhold til bokført egenkapital) | 3,16 | 3,61 |

Referanseindeksen til Kron, MSCI World ESG Leaders, har for de siste fem årene oppnådd høyere risikojustert avkastning (ved Sharpe-raten) enn MSCI World. Differansen på 0,09 i årlig standardavvik er ingen vesentlig forskjell.

Men det er det for nøkkeltallene P/E og P/B. Her er gjennomsnittet til selskapene i ESG-indeksen høyere påbegge to. Det er logisk når man tenker på hvor stor oppmerksomhet ESG har fått de siste årene, slik at selskaper som tilsynelatende gjør det bra på dette område prises deretter. Det betyr dyrere aksjer, og at fundamentalverdien i større grad kommer fra forventninger om fremtidig vekst og lønnsomhet, enn hva som status i dag.

Ved å kun inkludere selskaper som allerede gjør det bra på ESG-fronten, går man kanskje glipp av selskapene som klarer å omstille seg til det bedre, og den mulige verdiøkningen som hører med.