En investeringsportefølje kan bestå av en blanding av ulike aktivaklasser, som blant annet aksjer, obligasjoner, pengemarked, eiendom og alternative plasseringer (for eksempel råvarer, kryptovaluta, oppstartsbedrifter).

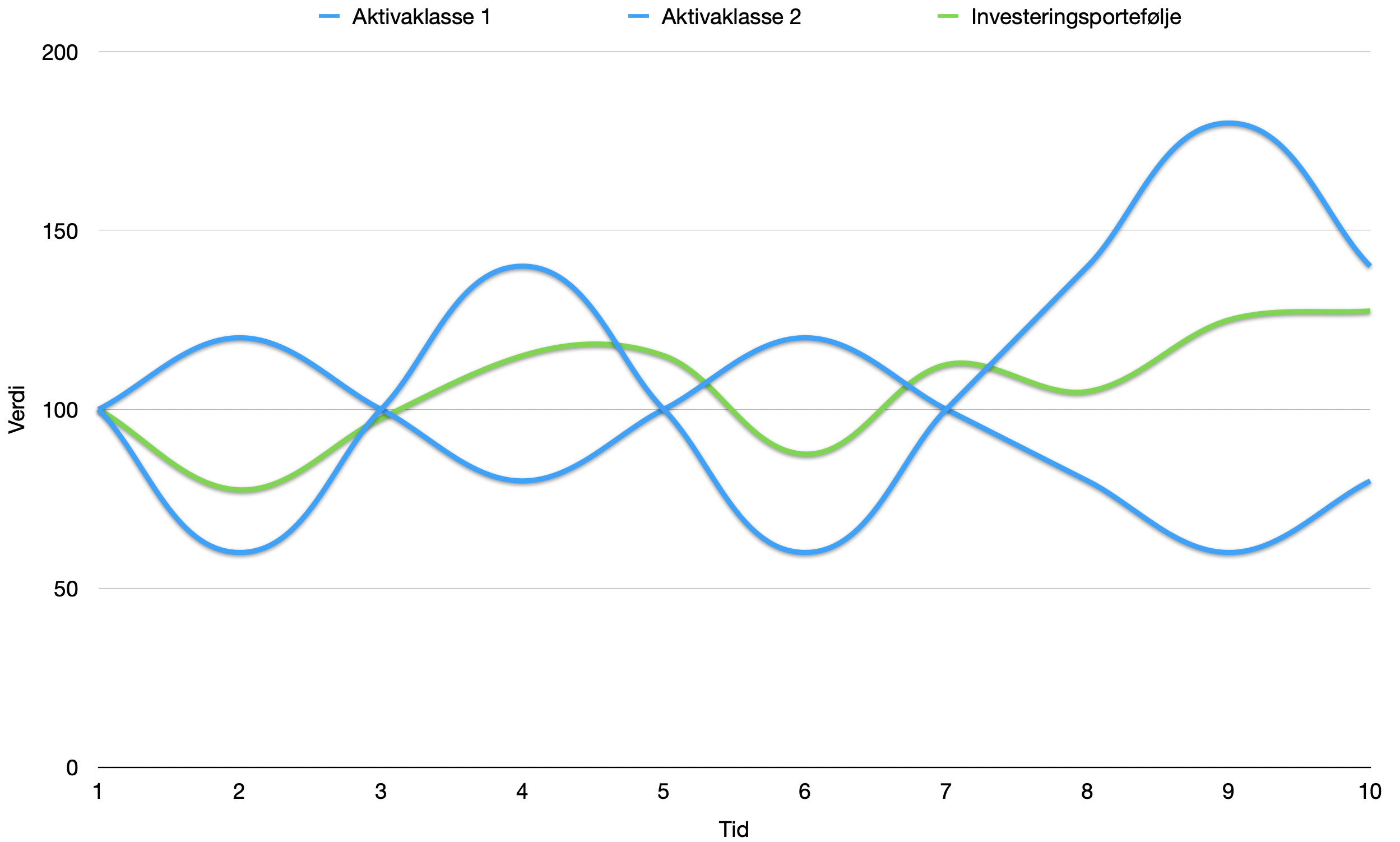

Fordelene med en investeringsportefølje, er at man kan tilpasse den totale risikoen ved å spre pengene i markeder som beveger seg ulikt. Samtidig kan vi tåle høyere risiko på enkeltinvesteringer, så lenge det inngår i en blanding som ikke overstiger riskotoleransen.

Men viktigst av alt: Den hjelper oss med å gjøre investeringer som oppnår sparemålene vi setter – enten de skal realiseres om 1 år eller 30 år.

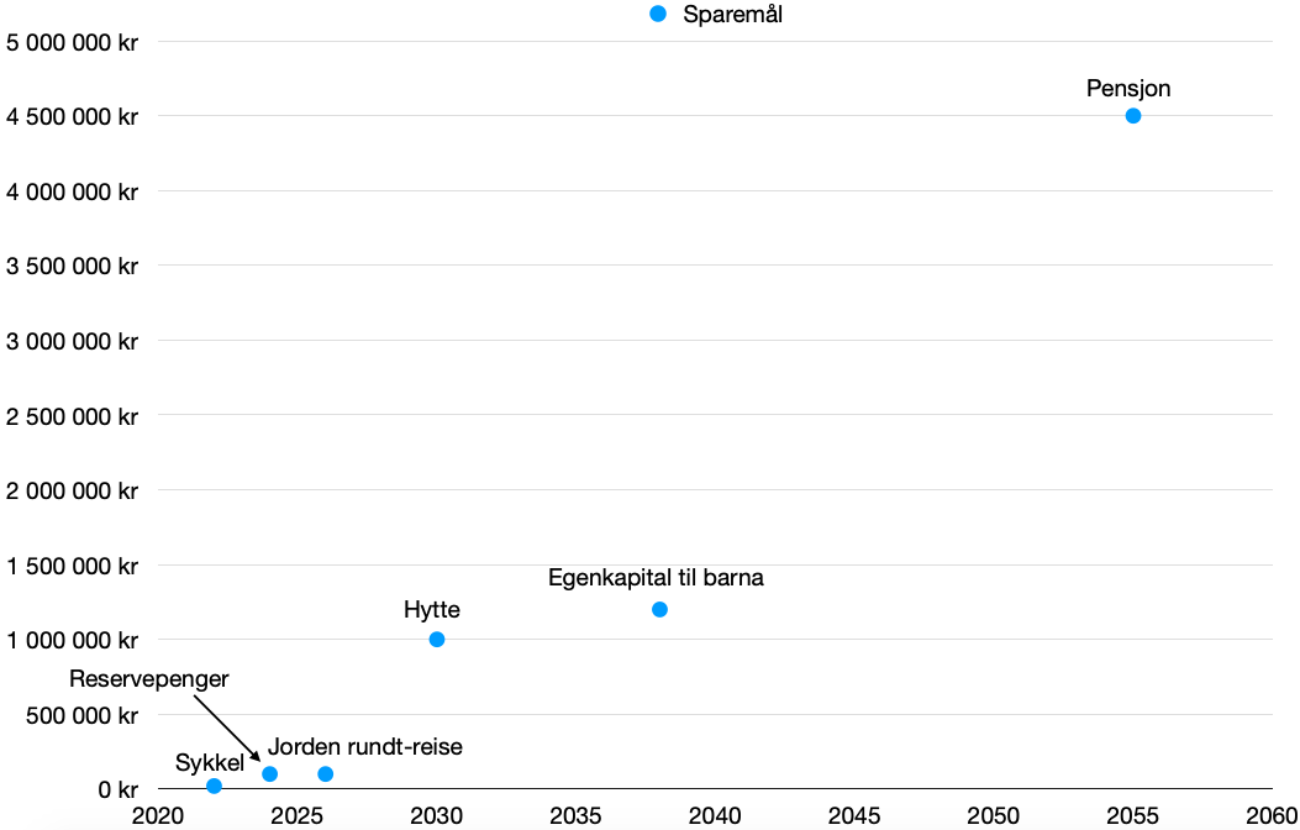

I artikkelen «Hva er dine sparemål» stilte jeg tre spørsmål:

- Når skal pengene brukes?

- Hvor mye penger trenger jeg for å nå målet?

- Hva skal pengene brukes på?

Det kunne for eksempel se slik ut:

Her ser vi nærmere på hvordan vi bruker informasjon om tid, beløp og bruk, som grunnlag til hvor du bør plassere pengene dine.

Tid

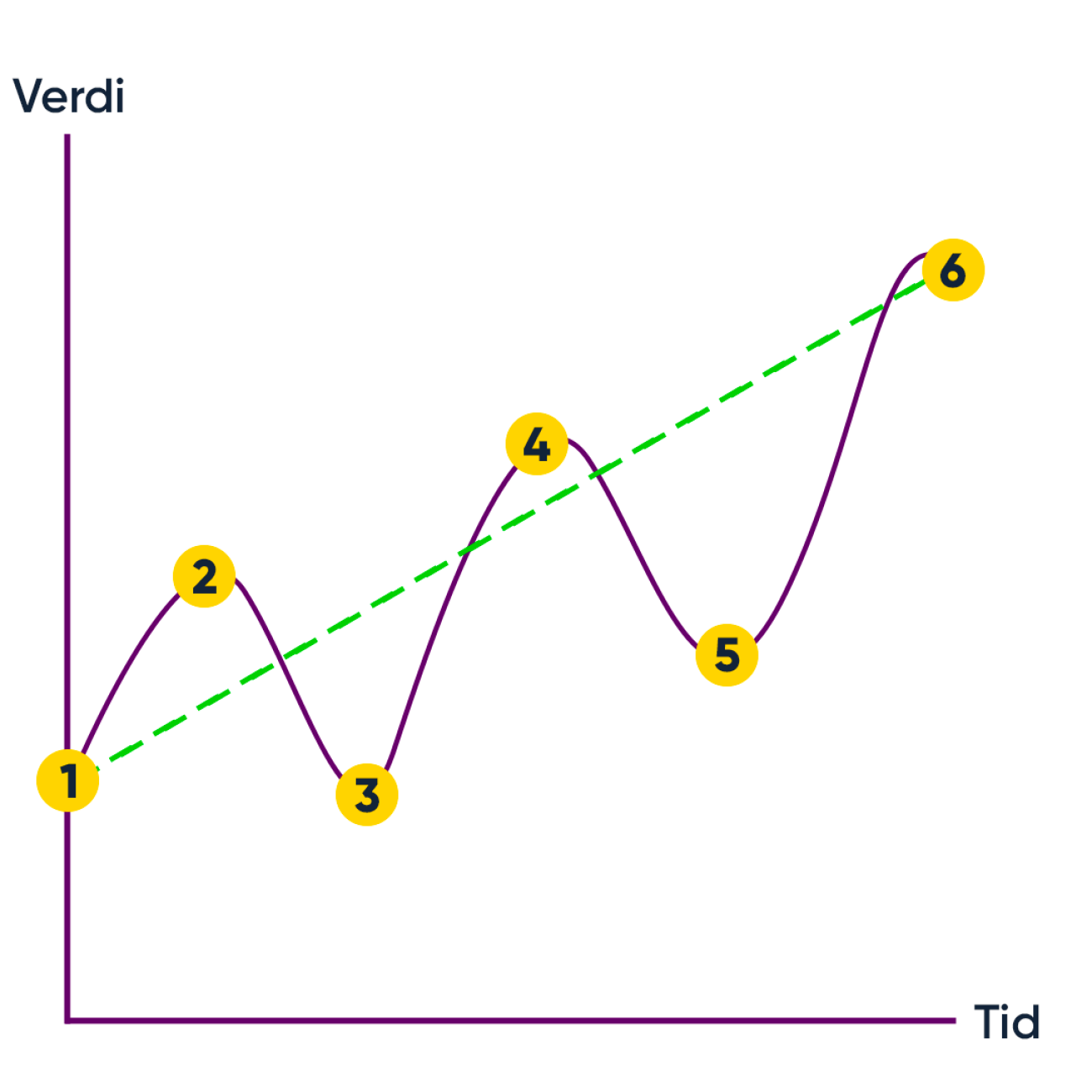

Tommelringerregel er at jo lengre tid du skal investere, desto større risiko kan du ta.

En med investeringshorisont på 20 år er ikke like opptatt av daglige eller månedlige svingninger i verdien. Det er irrelevant på lang sikt, siden det er sluttresultatet som teller.

Aksjeinvesteringer som varer lengre enn 5 år vil ha større sannsynlighet for å kunne hente seg inn etter betydelige nedganger, enn i kortere perioder på for eksempel 1-2 år. Det er derfor det anbefales minimum 5 år, og helst 10+ år for investeringer i aksjemarkedet.

5 ½ ÅR: Hvis du var så uheldig å investere penger i selskaper notert på S&P 500 i oktober 2007, ville du ikke gått i null før april 2013.

For en som investerer fra 1 til 6, er topper og bunner underveis uten betydning. For kortsiktige investeringer kan man være heldig å gå fra 1 til 2. Men man kan også være uheldig å gå fra 2 til 3, og ende opp med mindre penger enn det man opprinnelig satt inn.

Hvor mye penger du trenger for å nå målet

La oss si at du skal spare til hytte. Du finner markedsprisen i Finn ved å se hva lignende hytter i området ligger ute for. Dagens pris er sannsynligvis lavere enn hva du må ut med om for eksempel åtte år, så du må ta høyde for prisøkningen.

Last ned sparekalkulatorene vi har laget i Excel.

Eksempel

- Sparemål før prisvekst: 1 000 000 kroner

- Antall år til jeg vil nå målet: 8 år

- Forventet prisvekst pr. år: 5 prosent

- Sparemål etter prisvekst: 1 840 822 kroner

- Forventet avkastning: 1 prosent

- Nødvendig sparebeløp pr. måned: 15 390 kroner

Og her blir man ofte overrasket over hvor mye man faktisk må spare for å nå målet, særlig etter at man har tatt hensyn til forventet prisøkning. I tillegg kommer skatt på renteinntekter og avkastning, som øker beløpet ytterligere.

Hvis du synes at månedlig sparing er urealistisk høyt, har du tre alternativer:

- Senke sparemålet (for dette eksempelet: rimeligere hytte)

- Flytte sparemålet lengre frem i tid

- Øke forventet avkastning på pengene

De to første alternativene innebærer ingen økt risiko.

1: Rimeligere hytte → lavere sparemål → lavere sparebeløp

2: Lengre investeringshorisont → samme sparemål → lavere sparebeløp

For eksempel vil en reduksjon til 800 000 kroner resultere i 3 078 kroner lavere månedlig sparebeløp. Eller 2 912 kroner lavere hvis du utsetter sparemålet i 4 år. En kombinasjon av disse reduserer beløpet med nærmere 6 000 kroner.

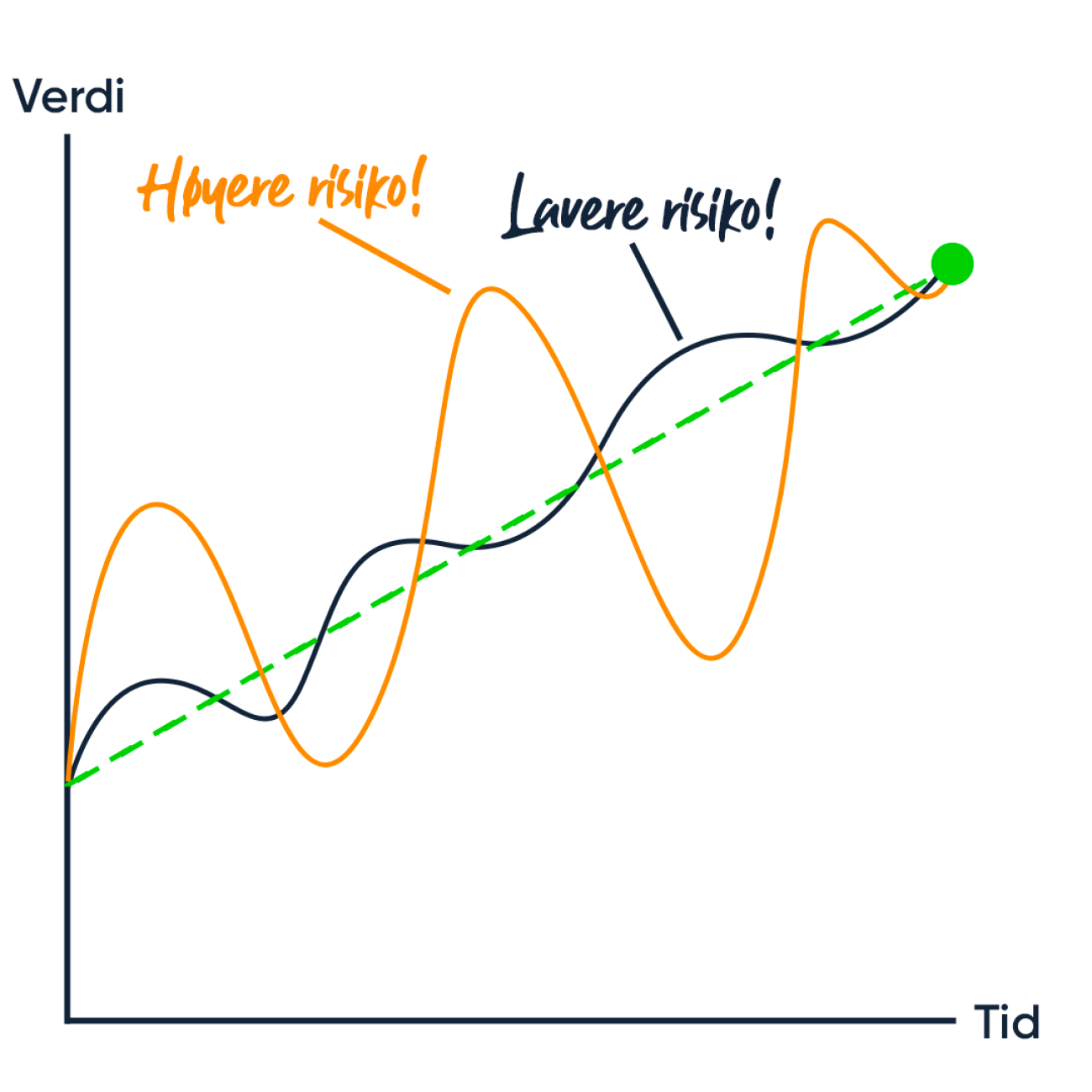

Men for siste alternativ, å øke forventet avkastning, må man også ta større risiko.

Og med risiko ser vi gjerne på svingningene i verdien, hvor standardavvik er det mest bruke målet. jo større bevegelser fra gjennomsnittet, desto høyere risiko.

STANDARDAVVIK: Risikomålet forteller oss hvor langt unna avkastningen har beveget seg fra gjennomsnittet.

Det betyr at du må forvente deg svingninger i verdien på investeringen. Og det er nedsiden vi er mest bekymret for, at vi ender opp med et lavere beløp enn det vi satt inn.

Fordelen er at du blir belønnet med høyere forventet (ikke garantert) avkastning. Hvis du for eksempel velger å spare til hyttekjøpet ved å investere i aksjemarkedet i stedet for høyrentekonto, vil nødvendig sparebeløp bli slik:

- Ved 4 prosent årlig avkastning: 13 084 kroner

- Ved 8 prosent årlig avkastning: 11 037 kroner

- Ved 12 prosent årlig avkastning: 9 238 kroner

Skattepliktig gevinst

Skatt blir mer betydelig når du oppnår større avkastning på pengene. Selv om sparing gjennom aksjesparekonto utsetter løpende beskatning, må man betale skatt på gevinsten når pengene tas ut (se aksjesparekonto-artikkelen for detaljer).

For aksjer er den effektive skattesatsen på 31,68 %. For obligasjoner, pengemarkedsfond og sparekonto, er satsen 22 %.

Slik at for å finne det reelle sparebeløpet etter skatt, må vi beregne og trekke fra skatt:

- Bruk sparekalkulatoren i Excel og skriv inn beløpet på sparemålet ditt i felt «B13». I kolonnen ved siden av («C14») ser du sparemålet i dagens verdi (justert for inflasjon/prisstigning)

- Bruk sparekalkulatoren og legg inn sparebeløpet i dagens verdi, samt antall år og rente.

- Klikk på «detaljer per år». I siste år ser totalsummen på akkumulerte renter. Det er dette beløpet du må skatte av.

- Beløpet multiplisert med 0,3168 gir deg svaret på hva du må betale i skatt (skjermingsfradrag gjør beløpet noe lavere).

Eksempel

- Sparemål: 1 000 000 kroner

- Forventet årlig prisøkning: 5 %

- Dagens verdi av sparemål om 8 år: 1 840 822 kroner

- Akkumulerte renter: 275 810 kroner (skattepliktig inntekt)

- Betalt skatt: 275 810 x 0,3168 = 87 377 kroner

Det betyr at jeg må spare cirka 900 kroner ekstra i måneden for å nå sparemålet etter skatt.

Hva skal pengene brukes til

Hvor viktig er det at du når sparemålet?

Hva blir konsekvensene ved å ikke nå målet?

Er det greit om det tar noen ekstra år med sparing, eller at du klarer deg med for eksempel 80 prosent av sparemålet?

En gjennomgang av slike spørsmål er med på å avgjøre hvor stor risiko du bør ta og hører sammen med risikotoleransen.

Risikoprofil

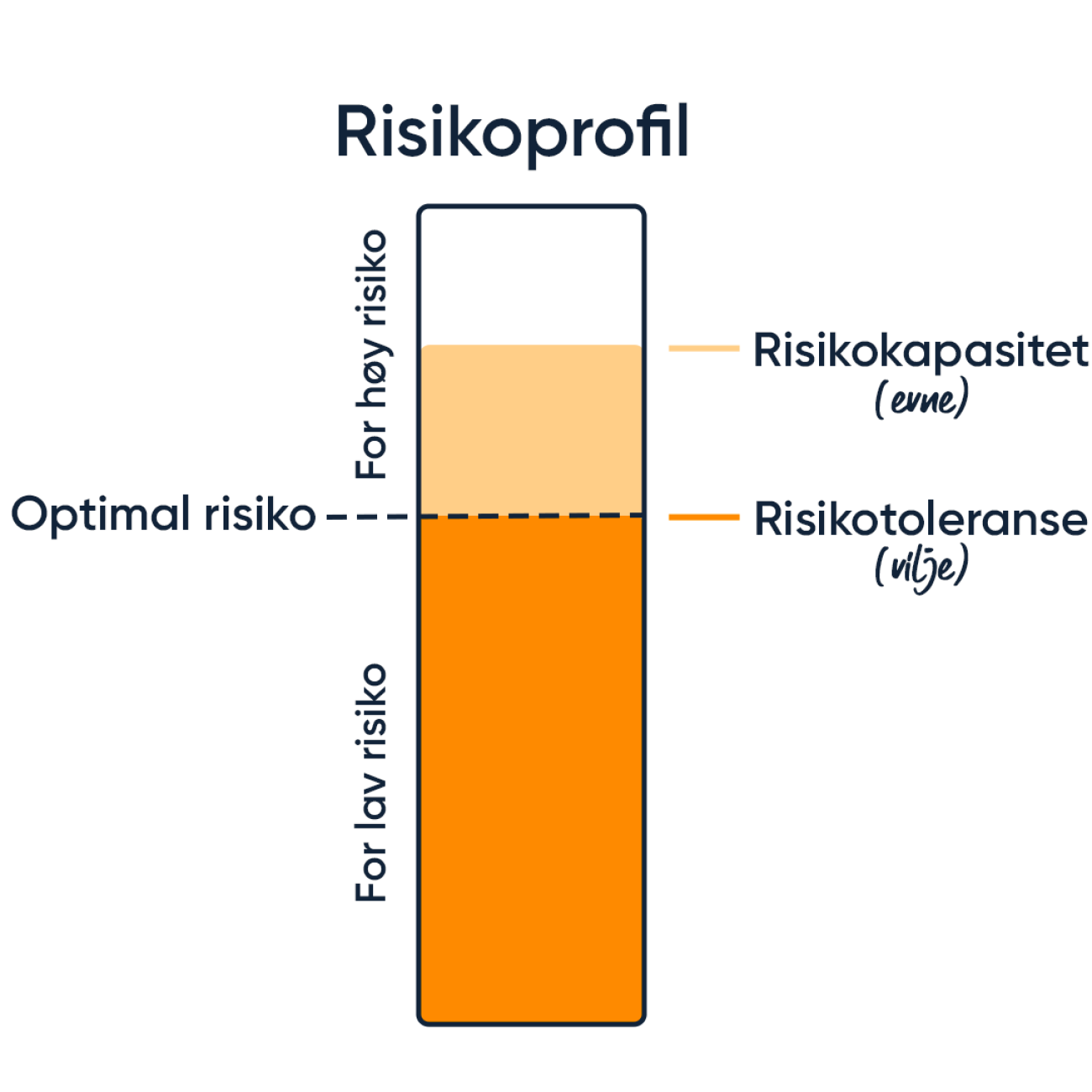

Risikoprofil er din evne og vilje til å ta risiko.

Den skal gi deg svar på spørsmålet: «Hvor mye tåler du at pengene dine svinger i verdi?»

Den beste indikatoren er å se på hvordan vi har reagert i lignende situasjoner. Uten erfaring, må vi ta til nøye med å «se for oss hvordan vi vil reagere».

Problemet er at vi har tendens til å overdrive eller underdrive intensiteten og varigheten av hvordan vi tror vi kommer til å reagere (Wilson & Gilbert, 2003). Kanskje blir belastningen av at porteføljen halveres i verdi mye sterkere enn det vi så for oss. Særlig når vi ikke vet når, eller om, markedet vil hente seg inn igjen.

Så når viljen til å risiko er vanskelig å forutse, er evnen til å ta risiko enklere: Tiden på investeringen, økonomisk situasjon og kunnskap om investeringer.

Risikokapasitet

Risikokapasitet er den absolutte grensen på hvor mye risiko investoren samlet sett kan ta.

Det er et mål på hvor mye du er i stand til å tape i forhold til hvor lang tid det er til du trenger pengene.

Faktorene nedenfor gir generelt en høyere risikokapasitet (eller lavere ved motsatt tilfelle):

- Lang tidshorisont på investeringen (kortsiktige svingninger blir mindre viktig)

- Lav gjeldsgrad (gjeld i forhold til eiendeler)

- Lav alder (gir mer tid til å investere)

- Høy årlig inntekt etter skatt (enklere å tåle nedganger)

- Høy sparerate (mer beskyttet mot å ta ut hele eller deler av investeringen ved behov)

- God kunnskap om investering (mindre sannsynlighet for panikksalg når man forstår hva som skjer)

- Stabile inntekter (mindre risiko for inntektsfall som kan gjøre at man selger)

- Høy verdi på investeringen (større formue gjør det enklere å beskytte investeringen)

- Over 3 x månedsinntekt i bufferkonto (mindre sjanse for å selge seg ut ved uforutsette hendelser)

Risikotoleranse

Risikotoleransen er hvor mye risiko du er komfortabel med å ta for å oppnå sparemålet. En god indikator er at om investeringen går ut over nattesøvnen, da har du tatt for mye risiko.

Ja eller nei?

- Hvis investeringen faller med 40 %, gjør jeg ingenting eller kjøper mer.

- Jeg er villig til å risikere betydelig nedgang i verdien, mot muligheten for å oppnå høyere avkastning totalt sett.

- Jeg fokuserer mest på muligheten for at investeringen øker i verdi.

- Jeg investerer med automatisk trekk hver måned

Hvis svarer er 4 x «ja», er du sannsynligvis komfortabel med å ta økt risiko. Det handler om å ikke komme til punktet hvor investeringene du har går ut over nattesøvnen. Det er den mest opplagte indikatoren på at du har tatt for mye risiko.

Oppsummert: Du tåler mer risiko hvis du er i en god økonomisk situasjon. Hvordan du tidligere har reagert på svingninger i verdi, er den beste indikatoren på hvordan du sannsynligvis vil reagere neste gang. Kartlegging av risikotoleranse uten erfaring, går for det meste i spørsmål om du tror du vil selge ved betydelige nedganger, eller holder hodet kaldt og beholder posisjonen.

100 % aksjer

I dag får man cirka 1 % rente på sparekontoen. Når inflasjonen er 2 %, betyr det at pengene på sparekontoen taper seg med 1 % kjøpekraft hvert eneste år. Negativ realrente har gjort mange oppmerksomme på hvor de plasserer pengene sine.

Aksjer har stått frem som det beste alternativet, så lenge det er langsiktig sparing. For ingen andre spareformer har gitt større avkastning over tid enn aksjemarkedet – du må bare tåle svingninger i verdien underveis.

Og her går folk inn i markedet på ulike måter: Noen plukker aksjer på egen hånd, andre setter pengene inn i aksjefond, i håp om at forvalteren slår markedet, og resten har valgt indeksfond.

Så hvilken metode er best?

Gjennomsnittet er ikke bedre enn gjennomsnittet. For at noen skal gjøre det bedre enn markedet, må andre gjøre det dårligere. Og etter kostnader, er denne strategien et tapsprosjekt for folk flest. Det finnes selvfølgelig forvaltere og småinvestorer som har slått markedet, men det hører til sjeldenheten når vi ser over lengre tidsperioder.

Globale (eller verden) indeksfond har derfor stått frem som den beste tilnærming til aksjemarkedet.

Så for mange ser investeringsporteføljen slik ut:

Og vanskeligere trenger det ikke å være.

Men 100-prosent aksjer-strategien er mest egnet for pensjonssparing. For i løpet av livet er det gjerne flere sparemål vi ønsker å realisere, med ulik investeringshorisont. I tillegg vil risikoprofilen typisk endre seg etter hvert som vi nærmere oss uttaksåret – det er vanlig å redusere aksjeandelen til fordel for rentefond.

Det er kjedelig dersom markedet faller med 40 % rett før salg, etter å ha investert i 30 år. Kanskje hadde man allerede lagt planer for pengene som stod der før nedgangen. Eller om det samme skulle skje halvveis i investeringsperioden, som fører til panikksalg og ødelegger store deler av avkastningen.

100 % aksjer er heller ikke egnet for sparemål som er planlagt å realiseres innen 5 år. Aksjemarkedets svingninger gjør at kortsiktige investeringer har større sannsynlighet for negativ avkastning.

Poenget er at generelle anbefalinger nettopp er generelle. Målet med «slik lager du en investeringsportefølje»-serien er å få det spesifikt.

Ulike aktivaklasser kan brukes til å redusere den totale risikoen, med mindre svingninger og lavere nedside i investeringsporteføljen. Det kan også brukes strategisk ved å større andeler der man forventer høyest avkastning (eller risikojustert avkastning).

Banksparing

Banksparing er risikofri investering innenfor innskuddsgarantien på 2 millioner kroner.

Så lenge banken ikke gir deg negativ rente, vil du ikke oppleve at det står mindre penger der enn hva du opprinnelig satte inn. Det er forutsigbart og trygt.

Ulempen er at risikofrie investeringer ikke gir høy avkastning. Da kan pengenes kjøpekraft svekkes, som er en type risiko vi kommer tilbake til.

Når passer det med banksparing?

Banksparing er for penger du har behov for å kunne få ut raskt, uten risiko for negativ avkastning.

Typiske bruksområder er bufferkonto for uforutsette utgifter (3-12 ganger månedsinntekt), samt sparemål som skal realiseres i løpet av 3 år.

Det kan også være nyttig for å:

- Redusere svingninger (risiko) i investeringsporteføljen.

- Investere med faste innskudd for å jevne ut prisen.

- Ha penger klare for investeringsmuligheter som måtte dukke opp.

Pengemarkedsfond

Pengemarkedsfond investerer i rentepapirer med løpetid på inntil 1 år (sertifikater).

Det er ikke risikofritt som banksparing, men har veldig lave verdisvingninger, slik at sannsynligheten for negativ avkastning også er lav.

Risikoen man utsettes for deles inn i tre typer:

- Kredittrisiko

- Markedsrisiko

- Likviditetsrisiko

Siden pengemarkedsfond investerer i sertifikater med kort løpetid, fra selskaper med lav kredittrisiko (lav sannsynlighet for konkurs), i et omsettelig marked, blir den totale risikoen allikevel lav.

I Norge er det kun aktivt forvaltede pengemarkedsfond. Det betyr at forvalteren forsøker å gjøre det bedre enn referanseindeksen, som vanligvis er tremåneders norsk statssertifikatrente (NOGOVD3M).

Når passer det med pengemarkedsfond?

Pengemarkedsfond har samme bruksområder som banksparing, men har et 2-3 flere virkedager for kjøp og uttak.

Eksempler på hvor du kan investere i pengemarkedsfond:

Obligasjonsfond

Obligasjoner er gjeldsbrev som kan omsettes. Det er et bevis på at låntaker skylder långiver penger. Obligasjonsfond investerer i slike gjeldsbrev.

Ved konkursbo blir kreditorer prioritert foran aksjonærer. Det betyr at risikoen for å tape penger er lavere for de som investerer i lån til det aktuelle selskapet, enn det er for de som blir medeiere.

Risikoen består av de samme delene som i pengemarkedsfond: Hvor stor sannsynlighet det er for misligholdelse av lånet, at renten (verdien) på obligasjonene endres i løpet av låneperioden, og hvor vanskelig det er å få solgt obligasjonene til «riktig» pris på grunn av lav omsetning.

Obligasjonsfond som investeres i store og stabile selskaper, med kort låneperiode, havne i en lavere risikoklasse enn for eksempel «high-yield bonds». Vi finner derfor obligasjonsfond i risikoklassene 2,3 og 4.

Når passer det med obligasjonsfond?

Avhengig av hvilken risikoklasse obligasjonsfondet befinner seg i, bør investeringshorisonten være minst 2-5 år, altså sparemål som er tenkt å realiseres innen samme periode. Investeringen kan også vare lengre enn dette, som en strategi for å få ned den totale risikoen i investeringsporteføljen.

Eksempler på hvor du kan investere i obligasjonsfond:

| Fond | Årlig gebyr | Risikoklasse | Nøkkelinformasjon |

|---|---|---|---|

| KLP Obligasjons 3 år | 0,10 % | 2 | KIID |

| KLP Obligasjons 5 år | 0,10 % | 3 | KIID |

| Nordea US Corporate Bond Fund | 0,56 % | 4 | KIID |

Aksjer

Kjøp av aksjer betyr at du blir medeier i selskapet. Du får krav til din andel av eventuelle utbytter, som i tillegg til tilbakekjøp av aksjer og endringer i aksjekursen, utgjør den totale avkastningen.

De vanligste metodene å investere i aksjemarkedet er:

- Aksjefond

- Indeksfond

- Enkeltaksjer

- Børsfond (ETF)

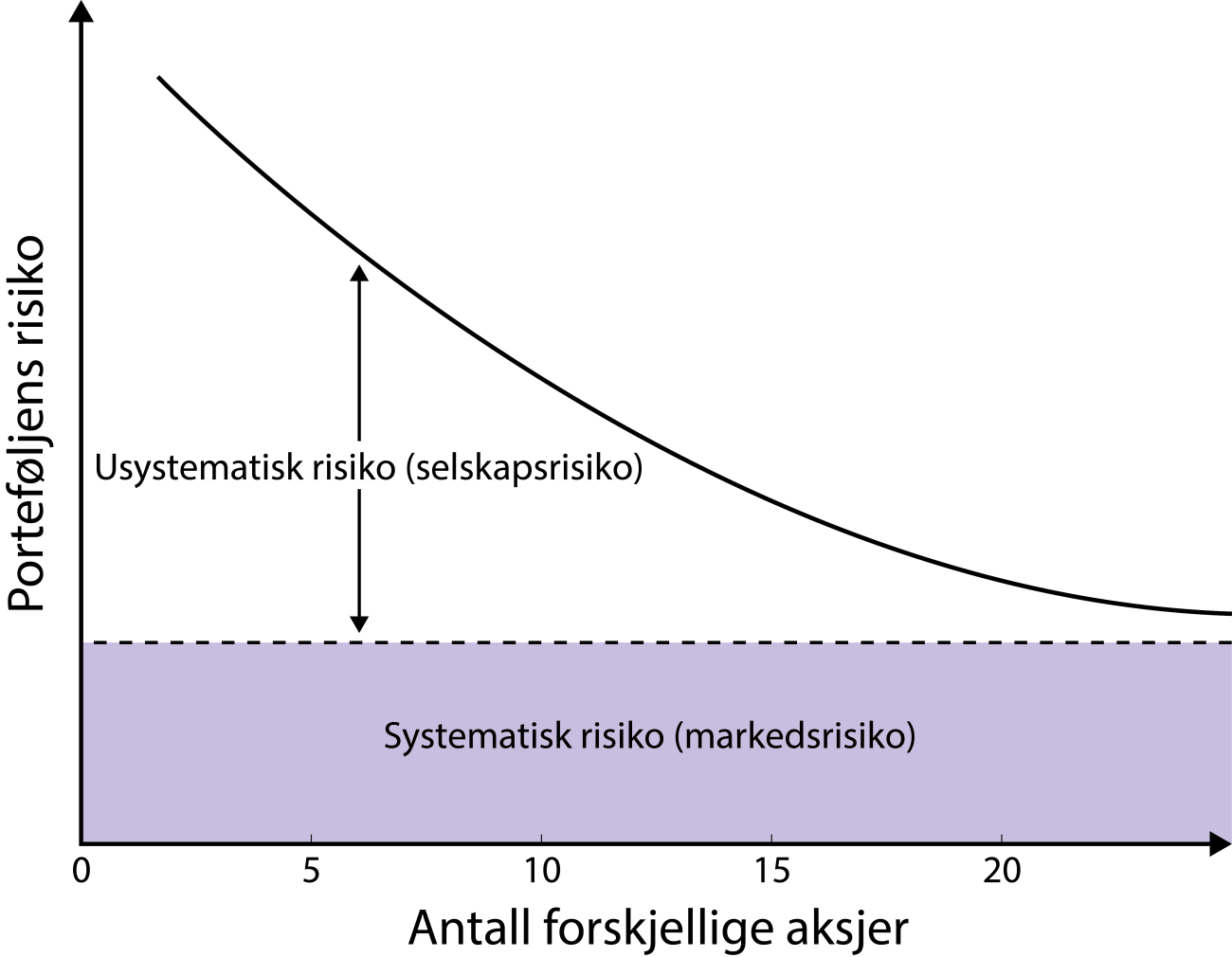

Enkeltaksjer betyr at du plukker ut aksjer og setter sammen en portefølje på egen hånd. En jevn fordeling av 8-12 selskaper, som ikke er i samme bransje, vil som regel være god nok risikospredning.

Med aksjefond lar du andre gjøre jobben for deg. Forvalterne kjøper og selger aksjer, i tro om at porteføljen vil gjøre det bedre enn referanseindeksen. Det kan være innenfor ulike bransjer (helse, teknologi, eiendom, finans …), eller i bestemte regioner (Norge, Norden, Europa, Nord-Amerika, Kina …).

Med indeksfond overlater du også jobben til andre. Forskjellen er at forvalteren ikke forsøker å slå referanseindeksen, men følge det så nærme som mulig. Det betyr mindre arbeid og dermed lavere kostnader til kundene. Indeksfond kan følge det globale aksjemarkedet, eller innsnevres til bestemte regioner og bransjer.

Børsfond (ETF) er det samme som vanlige aksjefond, bortsett fra at de handles på børs. De handles på akkurat samme måte som med vanlige aksjer. Flesteparten passiv forvaltet, men populariteten har økt for aktiv forvaltede fond.

Fordelen med børsfond er at du får kjøpt og solgt i løpet av sekunder (gitt god likviditet), til kjent kurs. I tillegg er utvalget enormt i forhold til aksjefond – du finner fond som følger selv det smaleste markedet.

Ulempen er at du må betale kurtasje og «spread», samt valutavekslingsgebyr, på samme måte som for kjøp og salg av utenlandske aksjer. Det gjør det ofte uegnet til fast sparing.

Når passer det med aksjer?

Investeringsperioden i aksjemarkedet bør være minst 5 år, slik at alle sparemål lengre enn dette er egnet.

Eksempler på hvor du kan investere i aksjer:

| Navn | Årlig gebyr | Referanseindeks | Type | Nøkkelinformasjon |

|---|---|---|---|---|

| KLP AksjeGlobal Indeks P | 0,18 % | MSCI World Index | Globalt indeksfond | KIID |

| Kron Indekspakke Verden | 0,19 % | MSCI World (90 %) og MSCI Emerging Markets (10 %) | Verden indeksfond | KIID KLP Aksjeglobal Mer Samfunnsansvar og KIID Storebrand Indeks - Nye Markeder A |

| KLP AksjeNorge Indeks II | 0,18 % | OSEBX | Norge indeksfond | KIID |

Eiendom

Eier du bolig har du allerede investert i eiendom.

For mange av oss er det den største investeringen vi noensinne gjør i livet. Det er kanskje også den eneste gangen vi bruker belåning i investeringen. Noe av finansieringen er fra oppspart egenkapital, og resten kommer fra banken.

Siden det gir oss tak over hodet, ser vi ikke på det som typisk investering. Dersom boligens verdi synker med 50 %, vil bruksverdien være uendret. Vi får ikke halvparten mindre nytte av kjøkkenet.

Av den grunn er det ikke stor risiko for at man ikke tåler boligens verdisvingninger. Risikoen er mer om renten blir for høy, slik at bokostnadene blir uoverkommelige. Hvis det ikke er kortvarig kan det resultere i av vi er nødt til å selge boligen på et ufordelaktig tidspunkt.

Så før man skal investere mer i eiendom, må man huske på at man allerede kan ha høy eksponering. For selv om langsiktig investering i eiendom har vært en god investering (sammensatt årlig vekstrate på 5,3 % de siste 10 årene), har det vært betydelige nedganger:

- På slutten av 80-tallet falt prisene med over 40 % i løpet av 5 år.

- Fra august 2007 til desember 2008, falt boligprisene i Norge med nærmere 12 %. En bolig verdt 5 millioner kroner ble 600 000 kroner mindre verdt i løpet av 16 måneder.

Investering i eiendom utenom egen bolig, kan gjøres på følgende måter:

- Kjøpe utleiebolig (verdistigning + utleieinntekter)

- Investere i eiendomsselskaper (aksjer i børsnoterte selskaper eller via aksjefond)

- Investere i eiendomslån (crowdfunding)

Råvarer

Du har mulighet til å investere i alt fra sojabønner til platinum, men det vanligste er råvarer som Brent råolje, gass, gull, aluminium, hvete og kaffe.

Råvarer styres av hovedsakelig av tilbud og etterspørsel, samt lagerbeholdningen. Denne aktivaklassen har ofte negativ korrelasjon til aksjemarkedet. Det betyr at hvis aksjemarkedet går opp, går råvareprisen ned. Det har også en forsikring mot inflasjon og laver renter.

Investering i råvarer:

- Kjøpe råvaren fysisk (åpenbart ikke egnet for alle type råvarer)

- Kjøpe andeler i aksjeselskaper som produserer råvarene

- Kjøpe andeler i aksjefond som er eksponert mot prisen på råvaren

- Kjøpe aksjer i børsfond som følger råvareindekser

| Navn | Råvare | Type |

|---|---|---|

| iShares Gold Producers UCITS ETF USD (Acc) | Gull | Børsfond |

| Barrick Gold Corp. | Gull | Aksjeselskap |

Kryptovaluta

Kryptovaluta kan på samme måte som råvarer, gi beskyttelse mot høy inflasjon. Men korrelasjonen til aksjemarkedet har vært varierende, fra å følge aksjemarkedets nedgang, til svak negativ korrelasjon.

Men kryptovaluta tiltrekker ikke investorer på grunn av risikospredning. Det er det den høye potensiell oppsiden som gjør.

Investering i kryptovaluta:

- Direkte kjøp av kryptovaluta

- Indirekte via børsfond

| Navn | Type |

|---|---|

| Kraken | Kryptobørs |

| Coinbase | Kryptobørs |

Kunst

En forutsetning for å lykkes med kunst-investeringer, er å ha god kunnskap innenfor feltet, eller bruke eksperter til å gjøre jobben for deg. Korrelasjonen til aksjemarkedet er vanskelig å måle, men enkelte studier viser ingen korrelasjon, altså upåvirket eller svak negativ korrelasjon.

Det har de siste årene blitt populært med digital kunst, såkalt «NFT». Fordelen er at det gjør det enklere, og i mange tilfeller billigere, å investere i kunst. Men siden det er et relativt nytt konsept, betyr det også økt risiko enn for eksempel kjente, fysiske malerier.

Hvordan investere i kunst:

- Kjøpe fysisk kunst på auksjoner

- Kjøpe digital kunst på ulike plattformer

| Navn | Type |

|---|---|

| Grev Vedels Plass Auksjoner | Auksjon |

| Objkt.com | NFT-plattform |

Ulike sparemål, tidshorisonter og risikoprofil, gjør at det ikke finnes en bestemt fasit på hvordan den optimale porteføljen ser ut. For noen kan målet være å oppnå høyest mulig avkastning, og bære risikoen som følger med. For andre kan det være nok med å bevare eiendelenes verdi mot inflasjon.

En investeringsportefølje bestående av 100 % aksjer kan fortsatt være et godt valg for individuelle investorer, men la meg først vise deg fordelen av å fordele pengene i flere aktivaklasser.

Redusere risiko

«Ikke legg alle eggene i samme kurv». Du har helt sikkert hørt setningen i forbindelse med diversifisering. Spre kapitalen i flere kurver og det blir ikke så farlig dersom en av de faller i bakken.

Følger vi dette prinsippet i en aksjeportefølje, vil ofte 15-20 aksjer i ulike selskaper være nok til å kvitte seg med det som kalles for selskapsrisiko.

Det som står igjen er markedsrisiko, noe som vi aldri blir kvitt uansett om vi hadde kjøpt andeler i hvert eneste selskap i verden. Ved finanskriser vil samtlige aksjekurser peke nedover. Fordelingen av egg i flere kurver reduserer risikoen, men begrenses om alle kurvene er av samme materiale.

Vi kan derimot redusere hvor mye vi utsettes for av markedsrisiko. Selg for eksempel 50 prosent av aksjene og sett pengene i sparekonto. Hvis verdien på aksjeporteføljen faller med 10 prosent, reduseres ikke investeringsporteføljen med mer enn 5 prosent.

Den optimale miksen

La oss si at vi har to aktivaklasser som vi ønsker skal inngå i investeringsporteføljen:

- Aksjer

- Råvarer

Herfra velger vi ut S&P 500 Total Return for aksjer, og børsfondet SPDR Gold Trust for gull.

Hva er den optimale fordelingen? 1/2 hver?

Avkastning og risiko

Med data fra februar 2015 til februar 2022, får vi følgende resultater:

| Type investering | Årlig avkastning (CAGR) | Årlig standardavvik |

|---|---|---|

| S&P 500 Total Return | 9,34 % | 14,8 % |

| SPDR Gold Trust | 8,44 % | 17,13 % |

Hvis høyest mulig avkastning er det eneste som betyr noe, og at datagrunnlaget er passende for årene som kommer, kan man gå «all in» i aksjemarkedet siden det er den aktivaklasser som har hatt høyest avkastning.

På motsatt side, hvis lavest mulig risiko er det eneste som teller, og at standardavviket er et representativt mål på dette, bør man kanskje inkludere statsobligasjoner som i porteføljen.

Men hva om vi ønsker noe i mellom av disse ytterpunktene?

«The Efficient Frontier»

«The efficient frontier» (EF) er en viktig del av moderne porteføljeteori, introdusert av Harry Markowitz i 1952. Modellen viser portfeføljesammensetningen som gir høyest forventet avkastning etter ønsket risikonivå, eller lavest risiko etter ønsket avkastning. Og viktigst av alt, den viser effekten av diversifisering.

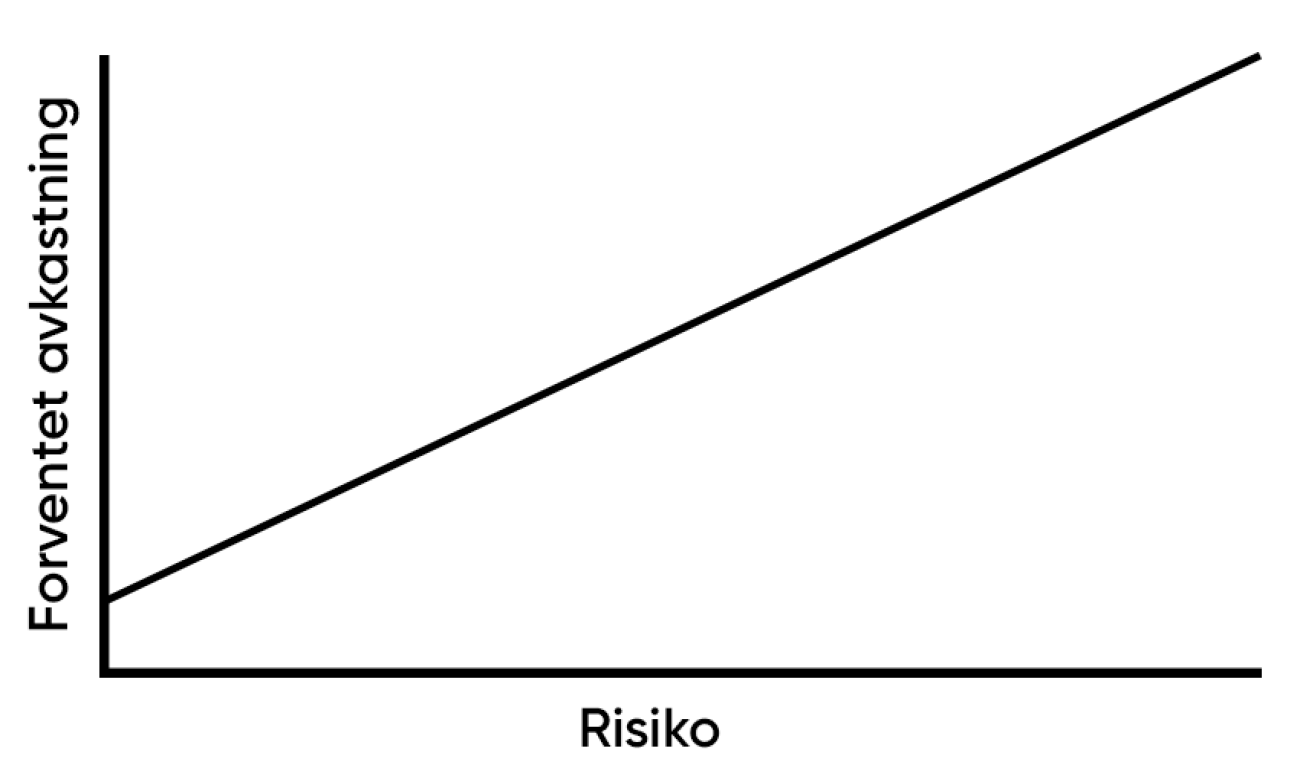

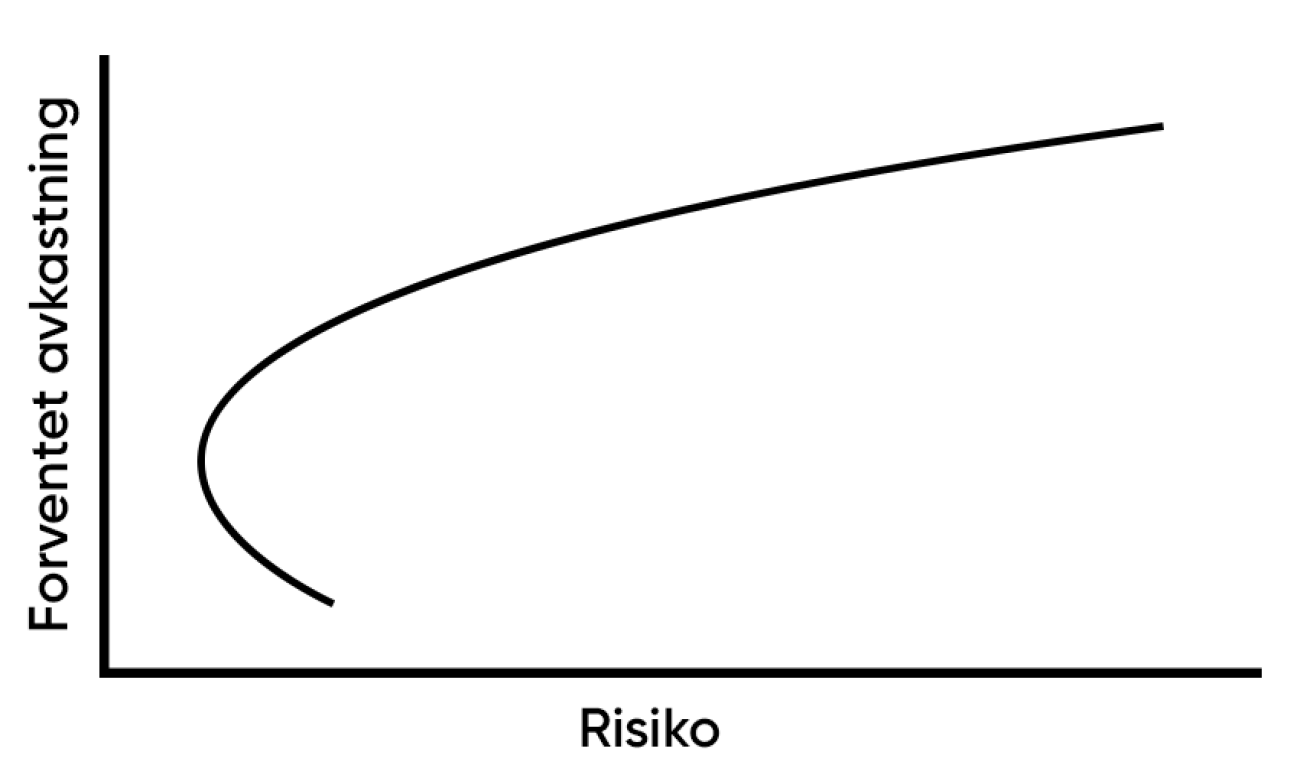

Det er gjerne slik vi ser på sammenhengen mellom risiko og forventet avkastning:

Større risiko kompensere med høyere forventet avkastning. Men Markowitz viste oss at det kunne se slik ut ved en portefølje bestående av aksjer og obligasjoner:

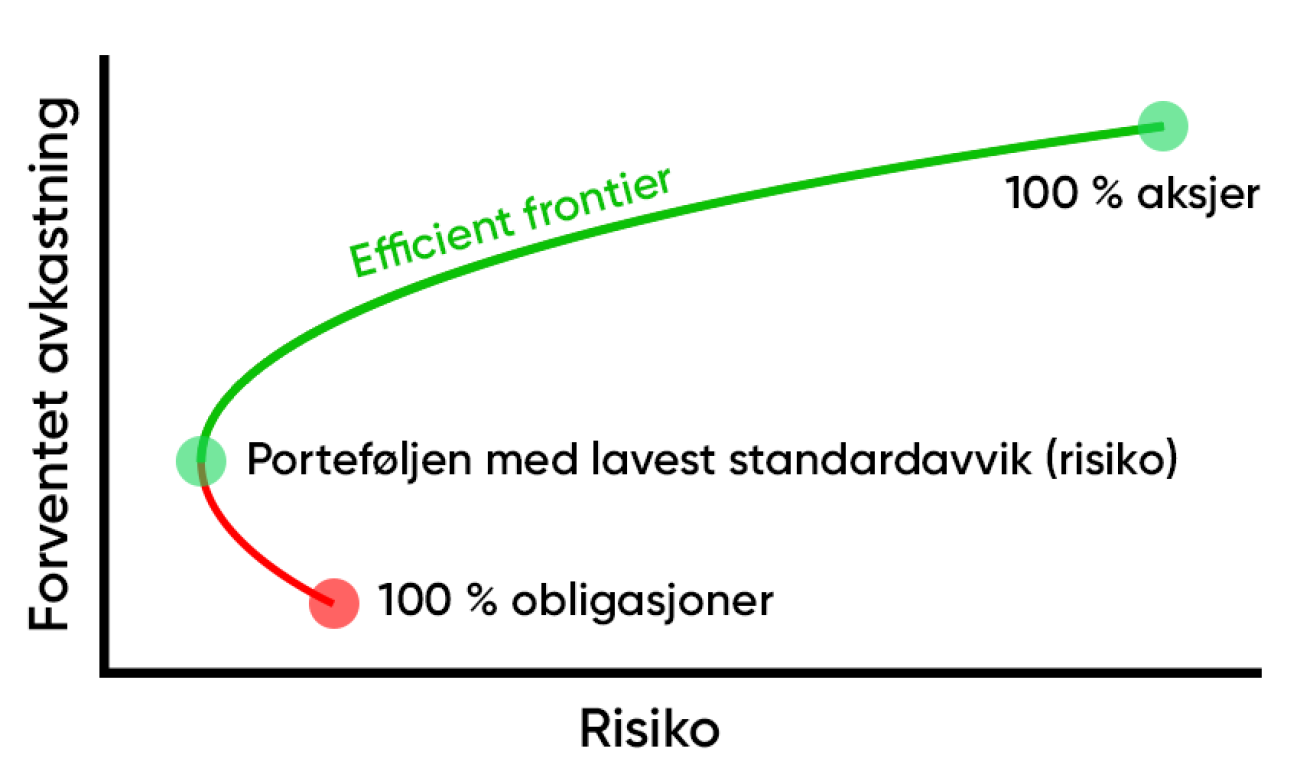

Legg merke til at den miksen av aksjer og obligasjoner som gir lavest forventet avkastning, ikke er den som også gir lavest risiko.

Ingen rasjonell investor velger noe som treffer lavere enn brytningspunktet, der hvor standardavviket er på det laveste. Heller ingen velger porteføljer som gir lavere avkastning, hvis risikonivået er den samme. Det gjør at den optimale porteføljen er alt som lander på det som blir kalt for «efficient frontier»:

Prinsippet gjelder forøvrig ikke kun for aksjer og obligasjoner. Det kan være en sammensetning av hvilke som helst aktiva.

Korrelasjon

Aktivaklasser reagerer ikke likt. I ustabile perioder ser man gjerne at penger flyttes fra det som anses som høy risiko, som blant annet aksjer og kryptovaluta, til tryggere investeringer som obligasjoner og gull. I slike stunder betyr det at korrelasjonen er negativ, altså at de beveger seg i hver sin retning. Det er derfor vi oppnår lavere risiko ved å for eksempel kombinere aksjer og gull i porteføljen, uten at forventet avkastning blir lavere.

Optimal fordeling

Last ned Efficient frontier-malen i Excel.

I Excel-filen ligger fanene «Data», «Beregninger», «2 aktivaklasser» og «3 aktivaklasser».

Fra datagrunnlaget gjør vi beregninger som blant annet gjennomsnittlig årlig avkastning og standardavvik. I tillegg finner vi korrelasjonen og kovariansen mellom aktivaklassene.

I aktivaklasse-fanene bruker vi verktøyet Solver til å legge inn porteføljens mål, og hva som kan endres for å få til dette, gitt våre forutsetninger.

Eksempel:

- Porteføljens mål: Lavest risiko (standardavvik)

- Hva kan endres: Fordelingen mellom de ulike investeringene

- Forutsetninger: Må være fullinvestert (fordelingen må være lik 1)

(Se utdypende forklaring i Excel-malen.)

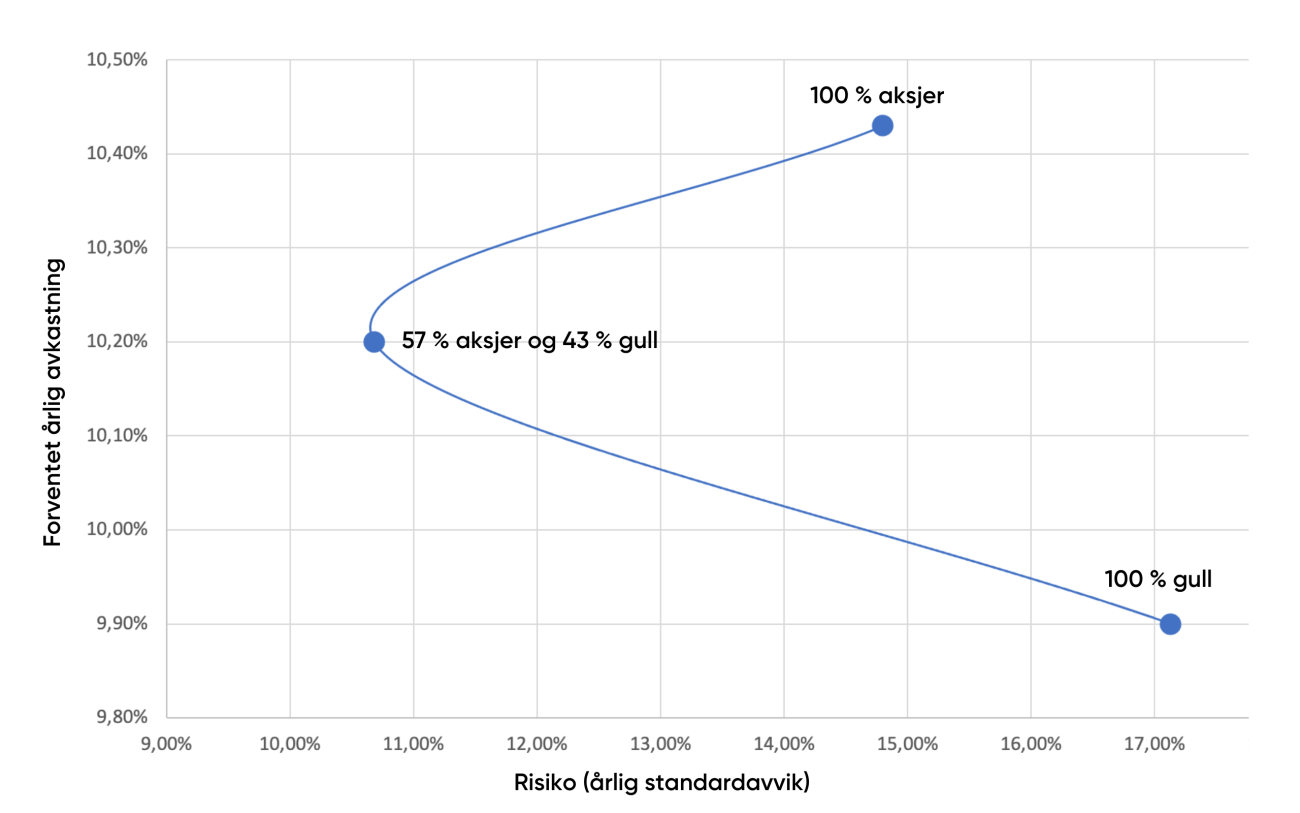

I vårt eksempel mellom aksjemarkedet (ved S&P 500 total return) og gull, blir kurven slik:

Vi oppnår altså lavest risiko ved å ha 57 % aksjer og 43 % gull i porteføljen. Hvis lavest risiko er målet, er det denne fordelingen som er det mest optimale.

Vi kan også bevege oss oppover langs «efficient frontier»-kurven, for eksempel at 10,3 % er ønsket årlig avkastning. Ved å bruke Solver i Excel, får vi denne årlige avkastningen ved å ha 75 % i aksjer og 25 % i gull.

Er det så enkelt å finne den optimale porteføljen?

Metoden er super til å vise effekten av diversifisering, i tillegg til å være et nyttig verktøy for å se hvilke justeringer som forventes å gi ønsket avkastning og risiko.

Men selv om vi ved å bruke historisk data eller simuleringer, finner ut at en bestemt fordeling gir høyest avkastning i forhold til risiko, betyr det ikke at det samme vil skje i løpet av din investeringsperiode. Vi får med andre ord ulike «efficient frontier»-kurver for ulike perioder. I tillegg forutsetter modellen at investeringene er normalfordelt, og vi vet at «halene» er tykkere i realiteten.

Uansett kan modellen bli brukt som utgangspunkt eller i kombinasjon med andre teknikker, som kanskje gir et enda bedre resultat.