Globalt eller norsk indeksfond?

Er det god risikospredning når Equinor, DNB og Telenor utgjør 30 % av porteføljen? Eller er det mer fornuftig at disse tre selskapene tar opp 1-2 % av plassen?

«if you can’t beat them, join them».

Det er ikke feigt. Det er smart.

Lave kostnader, enkel risikospredning, og aksjemarkedets forventede avkastning på 8-10 %.

Indeksfond bør, etter min mening, være fundamentet i investeringsporteføljen. Og for noen så holder det kanskje med det.

Det er også en fornuftig start på investeringer i aksjemarkedet.

For la oss være ærlige: en nybegynner som forsøker å slå markedet ved å plukke ut «favorittaksjer», er 100 % avhengig av flaks for å lykkes. Selv med en god «streak», vet alle at flaks utjevner seg – det er ikke uflaks når det går dårlig, og dyktighet når det går bra.

Globalt eller norsk indeksfond?

Det er mange som velger å investere i norske indeksfond – de som følger hovedindeksen på Oslo Børs – fremfor de globale. Det føles tryggere å investere i selskaper man kjenner til.

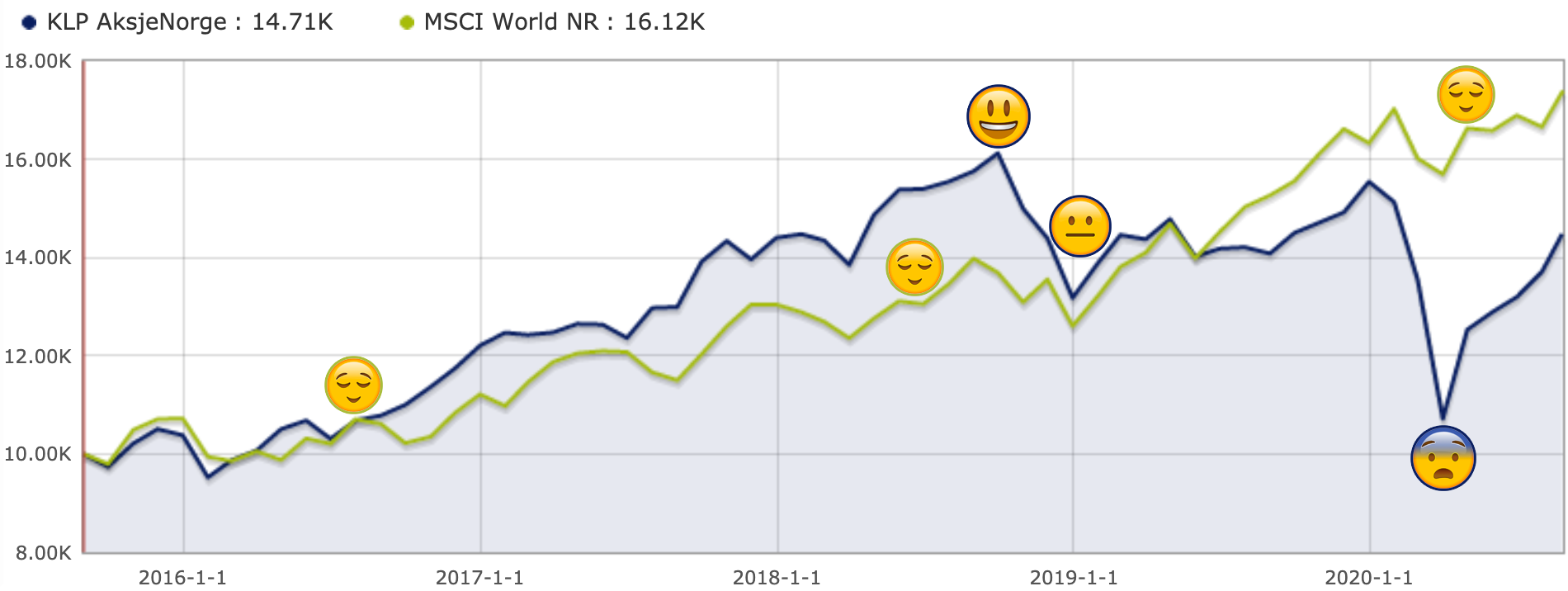

Realiteten er at norske indeksfond ikke er tryggere enn globale indeksfond. Risikoen er høyere.

For er det god risikospredning når Equinor, DNB og Telenor utgjør 30 % av porteføljen? Eller er det mer fornuftig at disse tre selskapene tar opp 1-2 % av plassen?

Noen ganger må vi minne oss på at Norge er et lite land, og vi ser det tydeligst i prosent:

- 0,07 % av verdens befolkning

- 0,49 % av verdens brutto nasjonalprodukt

- 0,57 % av markedsverdien til aksjeselskaper på det åpne markedet («free-float market cap»)

(«Free-float market cap» er verdien av selskapene hvor handel er tilgjengelig for offentligheten. Det er gjerne denne varianten som benyttes i indekser som vektes etter markedsverdien til selskapene.)

Så dersom du ønsker bred eksponering, og lavere risiko, er globale indeksfond veien å gå.

KLP Global Indeks P både er og har lenge vært det billigste globale indeksfondet på markedet, med 0,18 % i årlige gebyrer.

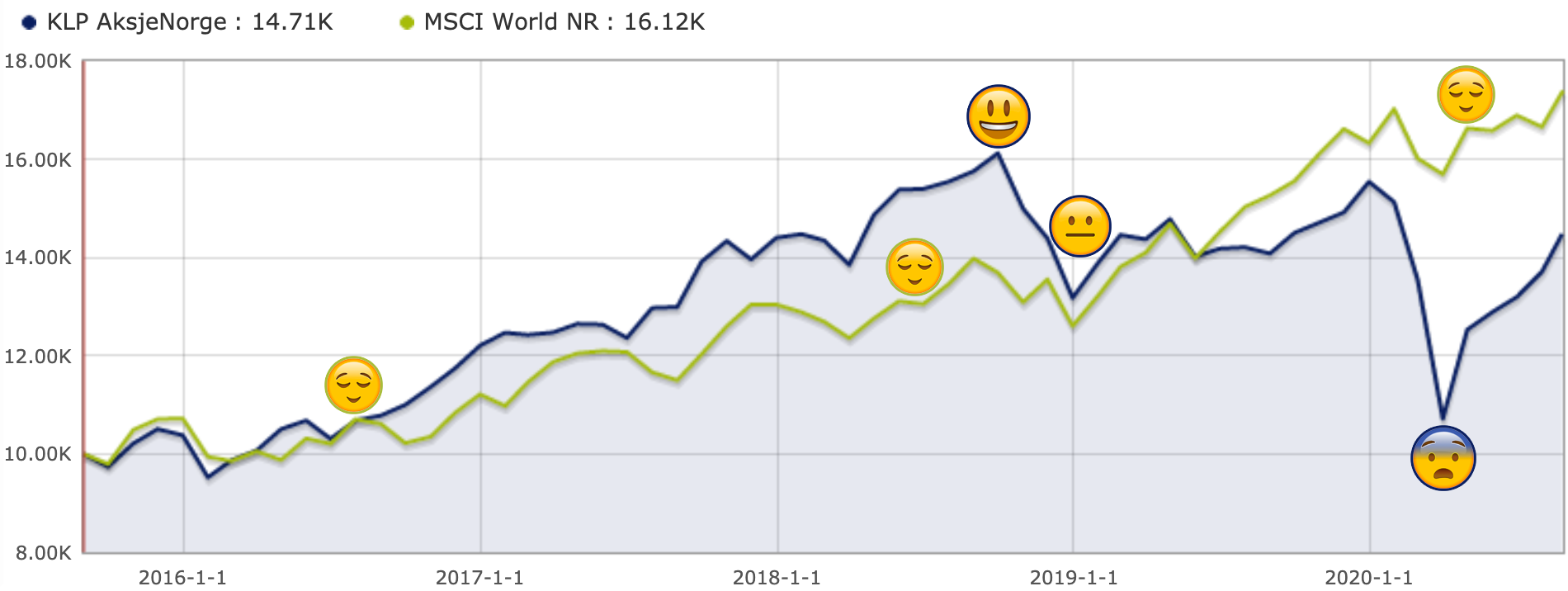

KLP AksjeNorge vs. Verdensindeksen MSCI. Jo større svingninger, desto større risiko. Graf: Morningstar.no.

Globalt er ikke globalt

Med ordet global tenker vi noe som angår hele jordkloden, men det gjelder ikke i «aksjefond-verden».

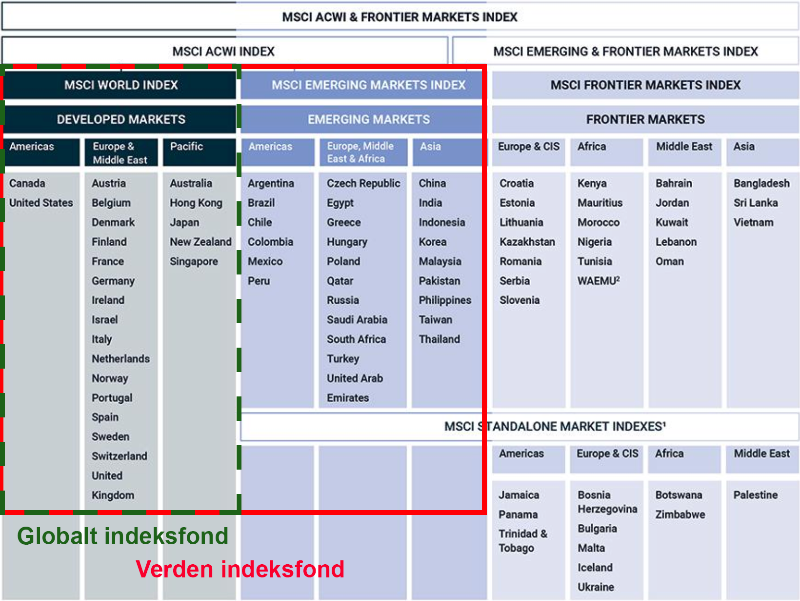

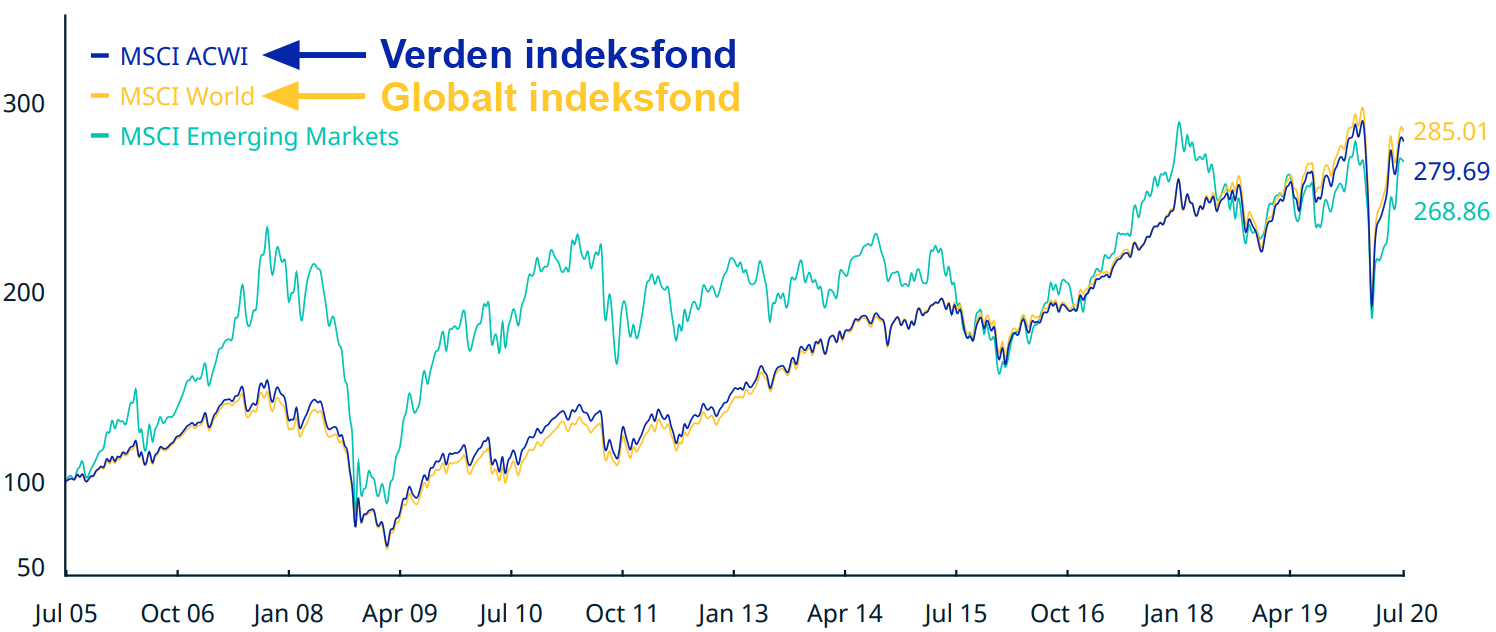

MSCI World blir ofte brukt som referanseindeks til globale indeksfond. Men denne indeksen består «kun» av aksjemarkeder i utviklede land («developed markets»), som blant annet USA, Japan, Storbritannia og Norge.

Land fra fremvoksende aksjemarkeder («emerging markets») er utelatt. Det inkluderer Kina, Taiwan, Korea, India og Brasil, som er de fem største markedene i denne kategorien. Fremvoksende aksjemarkeder utgjør cirka 13 % av verdien til hele verdens børsnoterte aksjeselskaper.Globalt er ikke globalt Med ordet global tenker vi noe som angår hele jordkloden, men det gjelder ikke i «aksjefond-verden».

MSCI World blir ofte brukt som referanseindeks til globale indeksfond. Men denne indeksen består «kun» av aksjemarkeder i utviklede land («developed markets»), som blant annet USA, Japan, Storbritannia og Norge.

Land fra fremvoksende aksjemarkeder («emerging markets») er utelatt. Det inkluderer Kina, Taiwan, Korea, India og Brasil, som er de fem største markedene i denne kategorien. Fremvoksende aksjemarkeder utgjør cirka 13 % av verdien til hele verdens børsnoterte aksjeselskaper.

Globale indeksfond dekker utviklede aksjemarkeder. Verden indeksfond dekker både utviklede og fremvoksende aksjemarkeder. «Frontier markets» utelates i begge typer indeksfond.

Med en såpass stor andel av verdensmarkedet, bør også denne kategorien inkluderes hvis man ønsker en enda bredere spredning i porteføljen.Ulempen er at forvaltningshonoraret i «verden-indeksfond» er noe høyere enn i de billigste globale indeksfondene.I skrivende stund er det KLP AksjeVerden Indeks P som har lavest gebyr, 0,25 % årlig.

For å virkelig ta med enda mer av jordklodens aksjemarkeder, kan man også investere i land som inngår i «frontier markets», eller «umodne markeder» på godt norsk. Disse markedene inngår ikke de to hovedkategoriene på grunn av størrelse, risiko og likviditet. Denne delen utgjør ikke mer enn 0,2 % av MSCI AQWI.

Fast spareavtale i indeksfond

De åpenbare fordelene med fast spareavtale i indeksfond, er at investeringen går automatisk og at «mange bekker små gjør en stor å».

Ved å sette opp fast trekk med avtalegiro har du gjort om en frivillig investering, til en «regning som må betales». Det gjør det enklere å unngå at pengene sløses vekk på noe annet.

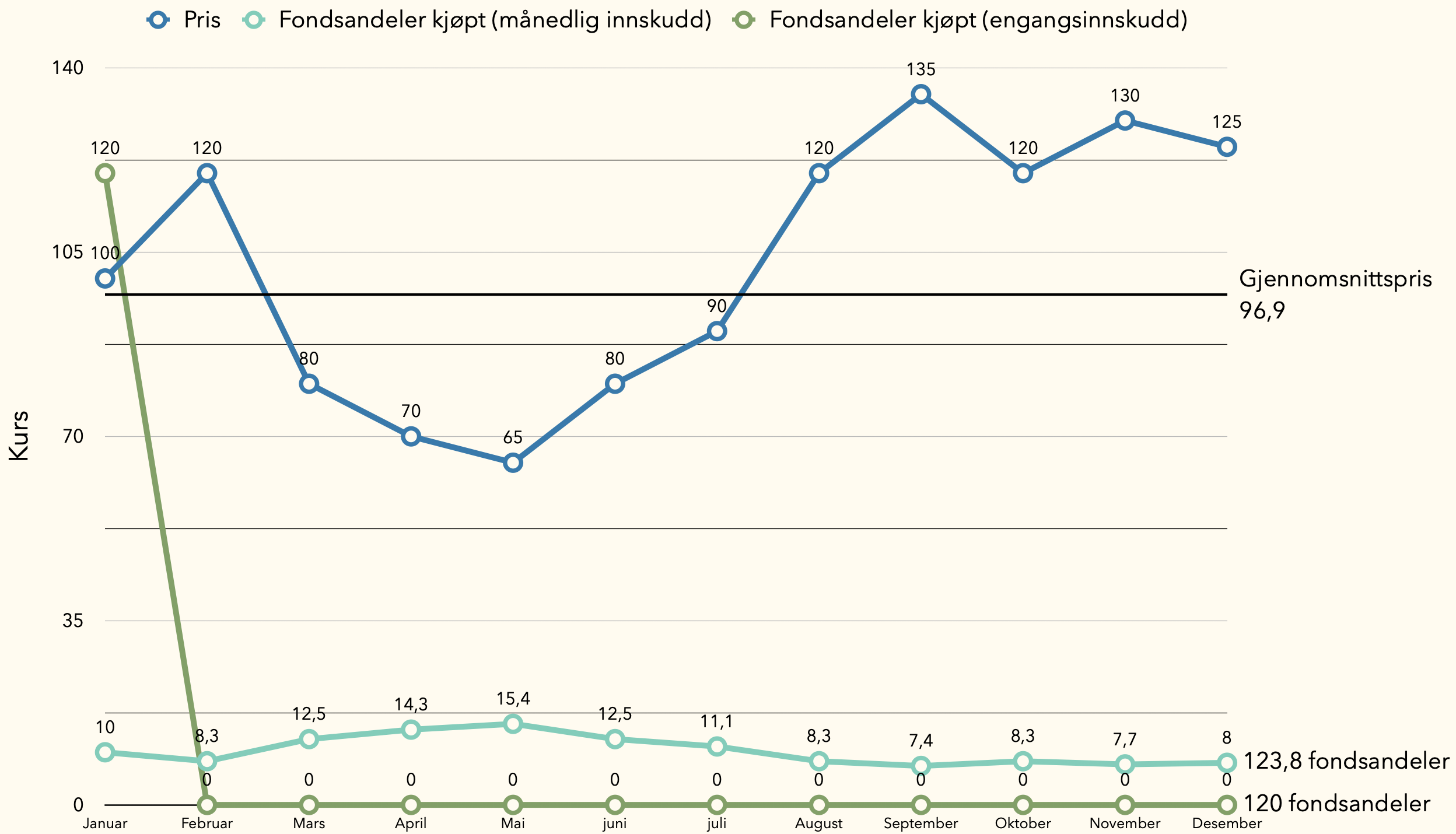

Det ikke alle er klar over er at også risikoen reduseres med fast sparing.

Du unngår å gå inn i aksjemarkedet på «feil tidspunkt», som rett før finanskriser eller ved andre betydelige fall. Prisen du betaler for fondsandelene jevner seg ut. Ulempen er selvfølgelig at man også går glipp av høyere avkastning hvis kursen kun beveger seg oppover etter innskuddet.

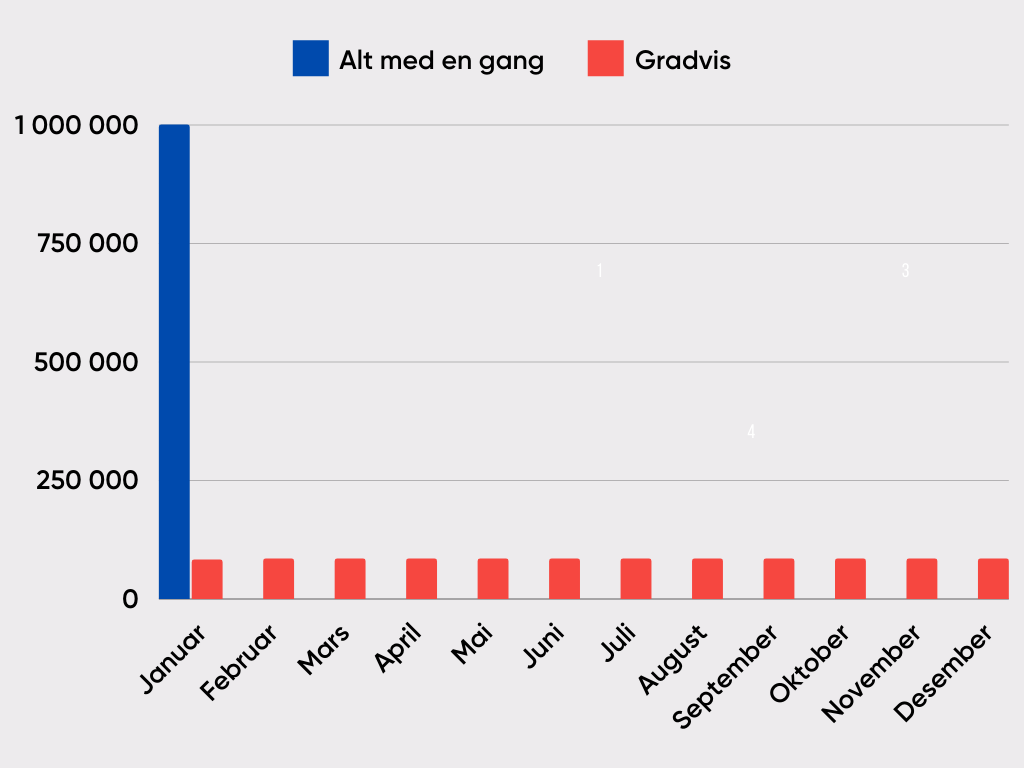

Faste innskudd gjør at prisen utjevnes. Fondsandeler blir kjøpt både når prisen er lav og høy. Det gjør at risikoen reduseres. I grafen viser vi eksempel på når alle fondsandelene blir kjøpt i januar, og når kjøpene fordeles ut over året. I begge tilfeller blir det brukt 12.000 kroner, men månedlige innskudd gir 3,8 flere andeler på grunn lavere gjennomsnittspris.

PS: Husk å investere i indeksfond gjennom aksjesparekonto. Da kan du flytte pengene over i andre fond og aksjer uten å skatte av gevinsten.

Kort om kritikken mot indeksfond og passiv forvaltning

Indeksfond er uten tvil et godt investeringsprodukt. De færreste aktive fond klarer å gjøre det bedre på sikt enn referanseindeksen, særlig etter at forvalterne har tatt sitt. Da blir det vanskelig å anbefale noe annet enn indeksfond som utgangspunkt.

Det fokuseres iblant på «svakhetene» med passiv forvaltning, hvor «konsentrasjon av eierskap» (få eiere) og at det ødelegger for «effektiv prisdannelse», ofte trekkes frem. Argumentene er alvorlige i seg selv, men vi er langt unna at det faktisk utgjør et problem. Faktisk har norske privatkunder en lav andel av pengene sine plassert i passiv forvaltede fond (14 %), sammenlignet med USA (51 %).

Du kan heller endre investeringsfilosofi den dagen det eventuelt begynner å bli et problem. For akkurat nå veier fordelene med indeksfond tyngre enn aktiv forvaltede fond.