Fra penny til blue chip-aksjer

Fra spekulative «penny stocks» til stødige «blue chip»-aksjer. Se hvordan aksjer i de ulike kategoriene reagerer på svingninger i markedet, og bruk det som hjelpemiddel når du setter sammen din egen portefølje.

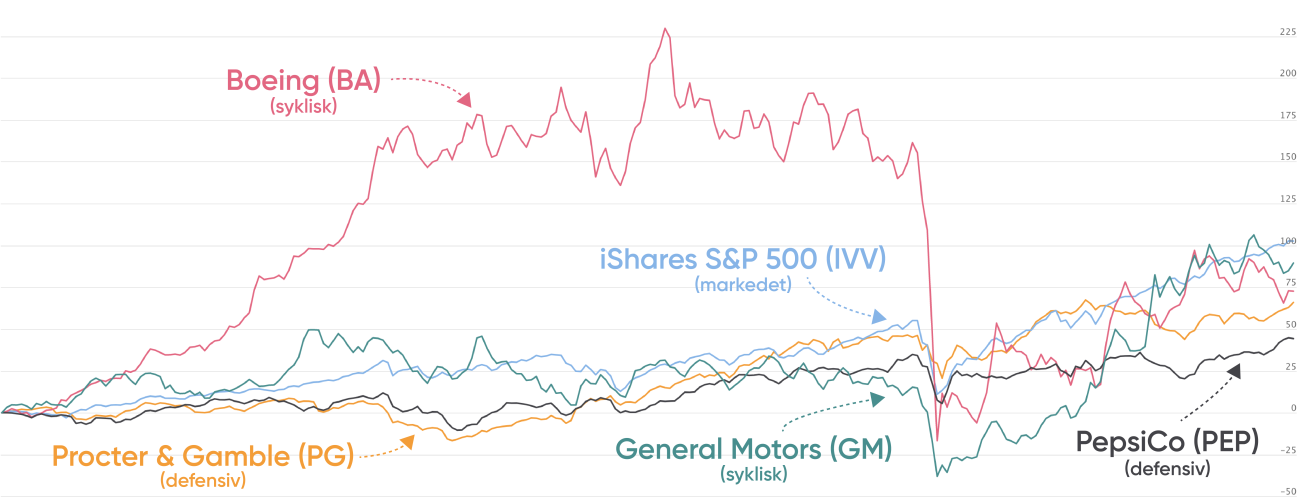

Med rundt 8-12 forskjellige aksjer i porteføljen, kvitter vi oss nærmest med all selskapsrisiko. Vi stod igjen med markedsrisiko, som vi kunne måle med beta (lav beta betyr mindre svingninger i forhold til markedet, og dermed lavere risiko).

Siden det er store forskjeller på hvordan aksjer reagerer på opp- og nedganger i markedet, er det en fordel å plassere de i ulike kategorier. Det kan du bruke som hjelpemiddel når du for eksempel lager en portefølje.

Størst kontrast på svingninger i aksjens verdi finner vi mellom sykliske- og defensive aksjer:

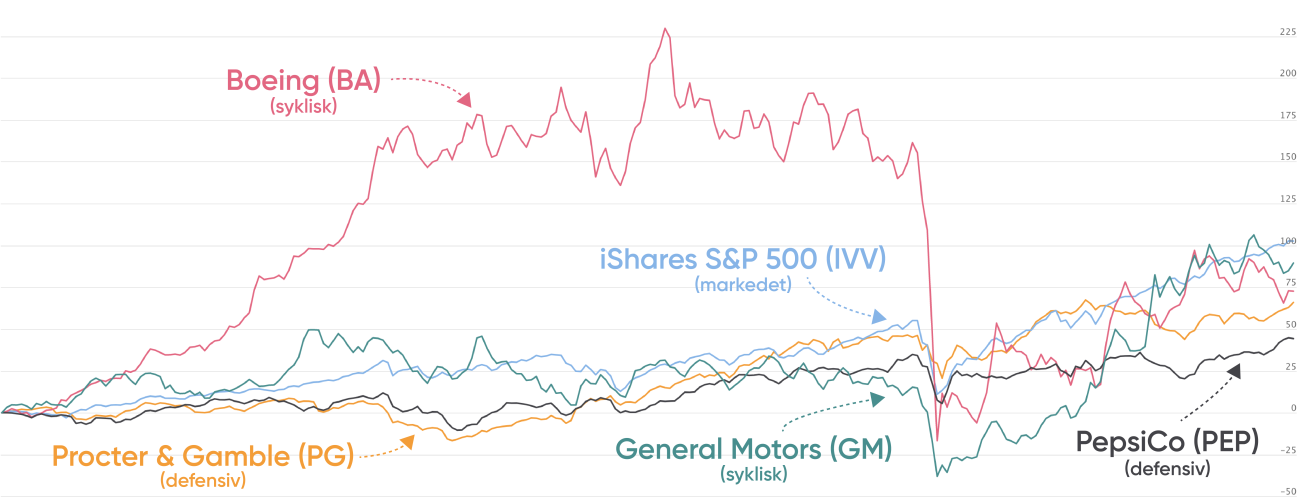

I grafen ovenfor ser man tydelig at de defensive aksjene (PepsiCo og Procter & Gamble) holder seg nærmere utviklingen i aksjemarkedet (S&P 500), enn hva de sykliske aksjene gjør (Boeing og General Motors).

Legg også merke til at da aksjemarkedet opplevde en brå nedgang rundt 17. februar 2020, falt de sykliske aksjene enda lengre ned. PepsiCo og Procter & Gamble derimot, falt mindre enn S&P 500.

Fra nedgangens begynnelse til bunnen var nådd, så det slik ut for aksjene:

S&P 500: Ned 28,5 % Procter & Gamble: Ned 17,5 % PepsiCo: Ned 21,4 % Boeing: Ned 67,4 % General Motors: Ned 46 %

Og det er fordelen med å eie defensive, lav-beta aksjer, i perioder med resesjon. For selv om markedet hentet seg inn rekordraskt etter pandemien, er det noe annet å stå i det når porteføljens verdi er halvert på noen få måneder og du ikke vet om det fortsetter nedover.

Vekstaksjer

Vekstaksjer er aksjer i selskaper som forventes å ha betydelig høyere vekst enn markedet.

Og med vekst mener vi hovedsakelig vekst i salgsinntekter («revenue») og årsresultat («profit for the year» - ofte omtalt som «earnings»).

Det er ingen nøyaktig grense på hvor mye mer selskapet må vokse i forhold til gjennomsnittet for å bli definert som vekstaksje. Men generelt må mesteparten av selskapets verdsettelse komme fra fremtidige investeringer (ikke eksisterende).

Aksjene kjennetegnes ved å ha høy P/E («price-to-earnings»), og generelt høy rater i andre multipler.

Eksempler på vekstaksjer:

- Tesla (NASDAQ: TSLA)

- Shopify (NYSE: SHOP)

- Square (NYSE: SQ)

- Amazon (NASDAQ: AMZN)

- Netflix (NADSAQ: NFLX)

- Schibsted (EURONEXT OSLOBØRS: SCHB)

- Adevinta (EURONEXT OSLOBØRS: ADE)

Dette er også noen av de mest populære aksjene på markedet for øyeblikket. Selskapenes vekst de siste årene har forbedret topp- og (eventuelt) bunnlinjen, noe som har resultert i høy avkastning til investorene. Det igjen tiltrekker seg enda flere aksjonærer, som driver prisen ytterligere opp.

Da er det viktig å spørre seg selv om de optimistiske forventninger allerede er priset inn, og at selskapet må overgå dette for at prisen skal fortsette oppover.

Tips: Finn ut hvilke forventninger som prisen allerede gjenspeiler, for eksempel hvor mange biler Tesla må selge om 10 år, eller hvor mange prosent av globale pengetransaksjoner som må gå gjennom Square, og gjør opp en mening om det er realistisk eller ikke.

Verdiaksjer

Verdiaksjer nevnes ofte i kontrast til vekstaksjer. Det er fordi dette er aksjer i selskaper som befinner seg i modningssfasen og ikke vekstfasen.

Verdien baserer seg hovedsakelig på nåværende kontantstrømmer, og ikke fremtidige kontantstrømmer. Men for å kunne kalle det en verdiaksje, må selskapets fundamentalverdi være tilsynelatende høyere enn markedsverdien – at du får mer verdi enn det du betaler for (noe som selvfølgelig er en forutsetning for alle aksjekjøp).

Aksjene kjennetegnes ved å ha stabil og forutsigbar inntjening, lav P/B («price-to-book»), i tillegg til lave rater i andre multipler.

Eksempler på verdiaksjer:

- Procter & Gamble (NYSE: PG)

- Apple (NASDAQ: AAPL)

- General Motors (NYSE: GM)

- Norsk Hydro (EURONEXT OSLOBØRS: NHY)

- Equinor (EURONEXT OSLOBØRS: EQNR)

- Orkla (EURONEXT OSLOBØRS: ORK)

Utbytteaksjer

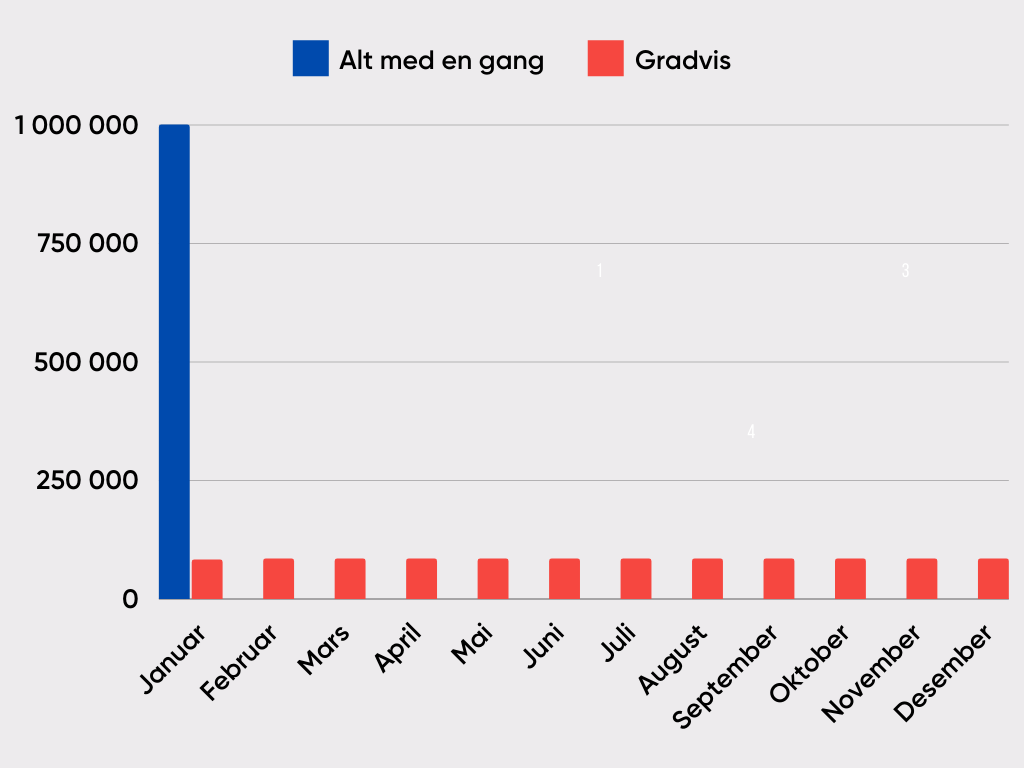

Utbytteaksjer er aksjer i selskaper med lang tradisjon for å utbetale utbytte til sine eiere.

Dette er selskaper har penger til overs etter at alle har fått sitt, bortsett fra aksjonærene, og er typisk store selskaper med høy markedsverdi.

Når selskapet utbetaler utbytte, er det fordi de tror de ikke vil klare å skape avkastning som overgår investorenes avkastningskrav. Da er både selskapet og investorene best tjent med at pengene utbetales (husk at verdien på selskapet faller hvis «ROIC» er lavere enn avkastningskravet»).

Derfor er det uvanlig å se utbytte blant vekstselskaper, ettersom de vanligvis behøver hver eneste krone til å skape mer vekst og innfri selskapets potensiale.

Kjøp av utbytteaksjer er en populær strategi for å skape passive inntekter, uten å måtte selge aksjer. Eller man kan velge å reinvestere beløpet for å oppnå en type utbytte-av-utbytte-effekt.

Så lenge handelen skjer gjennom aksjesparekonto, vil ikke mottatt utbytte beskattes løpende, men først ved uttak som overstiger innskudd og skjermingsfradrag.

Eksempler på utbytteaksjer:

- Coca-Cola (NYSE: KO)

- Procter & Gamble (NYSE: PG)

- Orkla (EURONEXT OSLOBØRS: ORK)

- Johnson & Johnson (NYSE: JNJ)

- Telenor (EURONEXT OSLOBØRS: TEL)

- Gjensidige Forsikring (EURONEXT OSLOBØRS: GJF)

Tips: Se hvilke selskaper som inngår i «S&P 500 Dividend Aristocrats». Indeksen består kun av selskaper med økende utbytte de siste 25 årene. Tilhørende ETF: SPDR S&P U.S Dividend Aristocrats UCITS (se KIID).

Husk å ikke plukke utbytteaksjer utelukkende etter selskapene med høyest utbytte-yield (årlig utbytte i forhold til aksjekursen). Selskapene som troner øverst på slike lister, er gjerne det kun i en kort periode. Utbytte må ses på i sammenheng med selskapets vekst og om utbyttenivået er bærekraftig.

Sykliske aksjer

Sykliske aksjer er selskaper som opplever varierende inntekter og årsresultat på grunn av utviklingen i økonomien. De svinger med konjunkturene.

For eksempel vil en aluminiumsprodusent tjene mer penger dersom råvareprisen på metallet øker, men mindre dersom prisen faller. Eller at etterspørselen etter siste iPhone faller, og dermed også Apples inntekter, når vi er i en nedgangsperiode.

Før man investerer i slike aksjer er det derfor lurt å ta en gjennomgang av de aktuelle makroøkonomiske faktorene for selskapet. For selv om ledelsen gjør alt riktig, vil slike krefter avgjøre mesteparten av aksjonærenes avkastning.

Eksempler på sykliske aksjer:

- Norsk Hydro (EURONEXT OSLOBØRS: NHY)

- Yara International (EURONEXT OSLOBØRS: YAR)

- Norske Skog (EURONEXT OSLOBØRS: NSKOG)

- Boeing (NYSE: BA)

- The Walt Disney Company (NYSE: DIS)

- Costco (NASDAQ: COST)

Defensive aksjer

Defensive aksjer kjennetegnes av at de er mindre påvirket av den generelle økonomien.

Det er typisk selskaper som leverer kritiske og essensielle produkter og tjenester. Tenk på hva som ryker sist i økonomiske nedganger: mat og drikke, medisiner, oppvarming og klær.

Selskapene har stabile salgsinntekter og årsresultat, også under pandemier og finanskriser. Det betyr derimot ikke at de er fullstendig upåvirket av makroøkonomiske faktorer, men heller at selskapene reagerer mindre enn hva som er vanlig i markedet (beta på under én). De kan også reagerer tregere på nedganger eller hente seg inn raskere.

I ustabile perioder vil som regel etterspørselen på defensive aksjer øke, og dermed også prisen. Men i «glade dager», når optimismen rår, vil vanligvis ikke slike aksjene øke like mye i verdi som for eksempel vekstaksjer.

Eksempler på defensive aksjer:

- General Mills (NYSE: GIS)

- PepsiCo (NASDAQ: PEP)

- UnitedHealth Group (NYSE: UNH)

- Telenor (EURONEXT OSLOBØRS: TEL)

- Orkla (EURONEXT OSLOBØRS: ORK)

- Bakkafrost (EURONEXT OSLOBØRS: BAKKA)

«Penny Stocks»

«Penny Stocks» er aksjer i mindre selskaper, til en pris pr. stykk på 5 dollar eller lavere.

Disse kan svinge voldsomt i verdi, og regnes dermed som de mest risikable aksjene i markedet.

Med høy risiko ligger det også forventninger, eller håp, om høy avkastning. Hvilken «penny» kan bli den neste «blue chip»?

Aksjene som klarer å komme gjennom nåløyet, gir eventyrlig avkastning for aksjonærene. Men investorene, eller spekulantene, bør være forberedt på å tape hele beløpet i løpet av kort tid.

Selv om det finnes slike selskaper listet på børser som NYSE og NASDAQ, eller Euronext Growth Oslo, foregår mesteparten av handelen «over skranken» («OTC»).

Dette, kombinert med at selskapene er ukjent for de fleste, gjør aksjene illikvide. Det kan være vanskelig å kjøpe seg inn og selge seg ut, og differansen mellom kjøps- og salgskursen («spread») kan være høy.

Det stilles ikke like strenge rapporteringskrav til selskaper som ikke er børsnoterte. Resultatet er at investorene får begrenset tilgang på informasjon, noe som forsterker risikoen til disse aksjene.

Eksempler på «Penny Stocks»:

- Ayfie Group (EURONEXT GROWTH: AYFIE)

- Golden Energy Offshore Services (EURONEXT GROWTH: GEOS)

- Ring Energy (NYSE American: REI)

- Mitesco (OTC: MITI)

- Aftermaster Inc (OTC: AFTM)

«Blue Chips»

Hvis du er ute etter forutsigbarhet – i aksjemarkedets målestokk – bør porteføljen din inneholde aksjer fra denne kategorien.

Dette er aksjer fra selskaper «alle» har hørt om, og er ofte markedsledere innenfor sin bransje. Egenskapene er forutsigbare inntekter og resultater, solid balanse, selger kvalitetsvarer- og tjenester, og har vært i drift i flere tiår.

Definisjonen har ingen bestemt nedre grense på selskapets markedsverdi, men 5 milliarder dollar anses som et minimumskrav.

(For øvrig er navnet «Blue Chips» hentet fra poker, som er fargen på sjetongene med størst verdi.)

Eksempler på «Blue Chips-aksjer»

- Equinor (EURONEXT OSLOBØRS: EQNR)

- Telenor (EURONEXT OSLOBØRS: TEL)

- Apple (NASDAQ: AAPL)

- Johnson & Johnson (NYSE: JNJ)

- JPMorgan Chase & Co (NYSE: JPM)

- 3M (NYSE: MMM)

- Procter & Gamble (NYSE: PG)

- ABM Industries (NYSE: ABM)

Tips: Sjekk porteføljen til «The Dow Jones Industrial Average»-indeksen for flere selskaper. Disse kan du enkelt investere i via børsnoterte fond, som blant annet «iShares Dow Jones Industrial Average UCITS ETF», med 0,33 % årlig avgift (se KIID).