Børsnoterte fond (ETF)

ETF-er gir muligheter for en diversifisert portefølje til en relativt lav kostnaded. Følg kursutviklingen i sanntid og handle andeler i løpet sekunder i børsens åpningstider.

Utvalget av børsnoterte fond er enormt:

Følg regionale- og bransjespesifikke indekser. Eller egne indekser for verdi- og vekstselskaper. Velg blant aktiva som aksjer, råvarer og obligasjoner.

Hva er børsnoterte fond?

Børsnoterte fond, bedre kjent som ETF («exchange traded fund»), er fond som handles … på børs(!)

Investorer og spekulanter får kjøpt og solgt ETF-er av hverandre i løpet av sekunder. Akkurat på samme måte som med aksjer.

Det kan enklest beskrives som børsnoterte indeksfond (selv om det også finnes aktiv forvaltede ETF-er).

Begge har som oppgave å oppnå tilnærmet lik avkastning som referanseindeksen. Det gjør forvalteren ved å investere i et representativt utvalg av aktiva som befinner seg i det aktuelle markedet.

Referanseindeksen kan være alt fra verdensindekser som «MSCI All Country World», til gaming og e-sport-indeksen.

Du kan ha børsnoterte fond i aksjesparekonto så lenge fondets portefølje består av minst 80 prosent aksjer og er børsnotert (hjemmehørende) i EØS (de fleste ETF-er som er tilgjengelige for oss handles på Xetrea, som er den største børsen i Tyskland).

Hva er forskjellen mellom ETF og indeksfond?

Forskjellen ligger først og fremst måten de blir handlet på. ETF-er handles på børs. Indeksfond handles hos forvaltningsselskapet.

Denne ulike metoden å handle på gjør at vi får flere forskjeller:

- Minsteinnskudd

Det laveste beløpet du kan investere i ETF-er tilsvarer kjøpskursen – hvor mye det koster å få kjøpt én aksje i fondet.

Minsteinnskuddet er dermed flytende og ikke forhåndsbestemt av forvaltningsselskapet, slik det er i indeksfond.

I skrivende stund får du for eksempel kjøpt én aksje i Vanguards globale ETF, til 623 kroner (ekskl. kostnader). I KLP AksjeGlobal Indeks V, er minsteinnskuddet 3.000 kroner (500 kroner hvis du oppretter spareavtale).

- Oppgjør

Så lenge det er god likviditet – noe det er med de fleste ETF-er – vil man i børsens åpningstider få handlet andeler i løpet av sekunder til kjent pris, ettersom man ser kursen i sanntid. I indeksfond får man ikke vite hvilken kurs man kjøper for før sluttkursen er satt.

Kostnader Kostnadsbildet i indeksfond er enkel: den består av forvaltningskostnader (i praksis forvaltningshonorar). Forvalteren skal ha penger for å gjøre jobben med å herme etter indeksen, hvor kvartalsvis rebalansering og handelskostnader er en del av regnestykket.

I børshandlede fond er det noe mer komplisert. Kostnadene kan fordeles over fire kategorier:

- Forvaltningskostnader

- Kurtasje

- Valutapåslag

- «Spread»

Kurtasje kjenner man til fra aksjer. Det er prisen megleren tar for å gjennomføre ordren. Avhengig av størrelsen på ordren, vil det enten være en viss prosent av handelen eller et minstebeløp.

Valutapåslag oppstår fordi ETF-er ofte handels i en annen valuta enn norske kroner. Det er kostnaden for å veksle fra en valuta til en annen.

«Spread» er differansen mellom kjøp- og salgskursen. Det er en indirekte kostnad som «market-maker» tar for å stille kjøps- og salgspriser. ETF-er er kjent for å være ganske likvide (lett omsettelige). I tillegg er det sterk konkurranse mellom de som stiller priser for å gjennomføre ordren. Det gjør at differansen krymper, og dermed også kostnaden.

Eksempelvis har ETF-en «Vanguard FTSE Developed World» nå en «spread» på cirka 0,14 %, mens Telenor (Oslo Børs) og Play Magnus (Merkur Market) er på henholdvis 0,66 % og 3,3 %.

Lengre investeringshorisont, lavere kostnader

Det er kun forvaltningskostnadene som er løpende. Resten av kostnadene oppstår på transaksjonstidspunktet, når ETF-ene blir kjøpt og solgt.

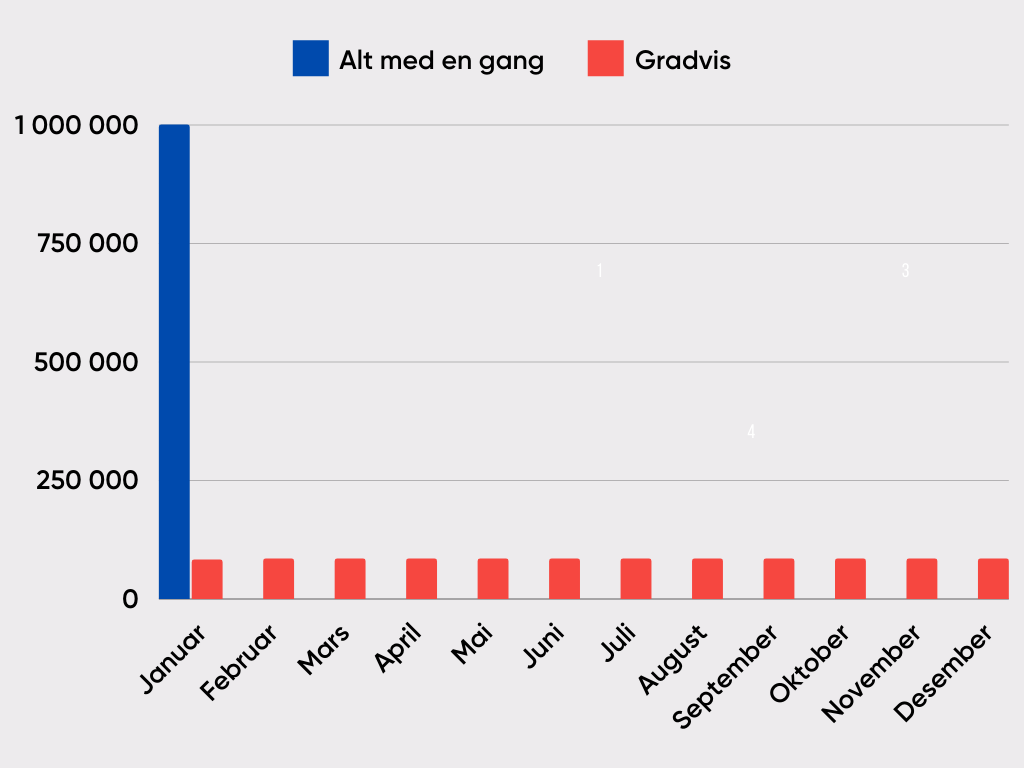

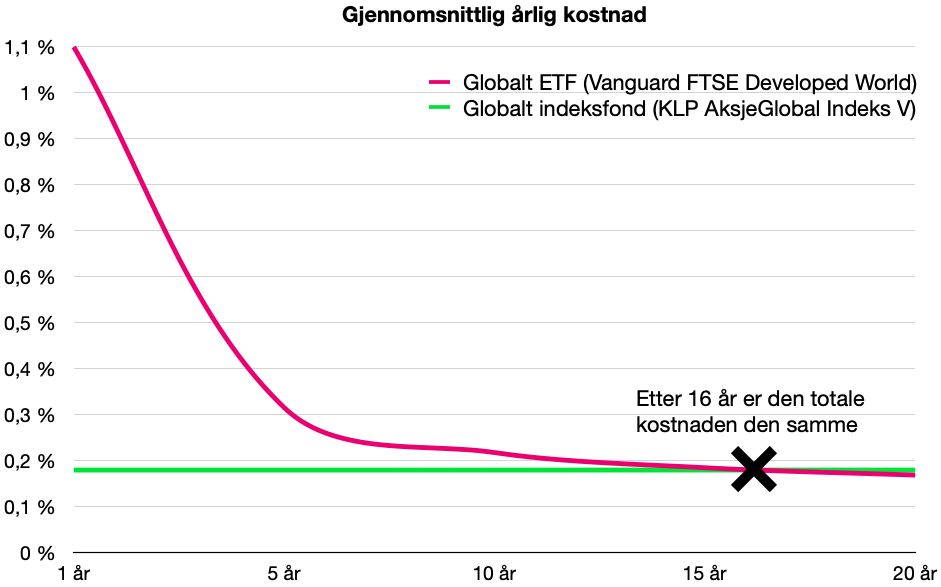

Det betyr at gjennomsnittlig årlig kostnad blir lavere jo lengre man beholder fondet. I grafen nedenfor har vi tatt utgangspunkt i følgende kostnader:

ETF

Årlig forvaltningshonorar: 0,12 % Kurtasje ved kjøp og salg: 0,1 % Valutapåslag: 0,25 % «Spread»: 0,14 %

Indeksfond

Årlig forvaltningshonorar: 0,18 %

Her ser vi tydelig at gjennomsnittlig årlig kostnad de første årene er langt høyere i det børsnoterte fondet enn i indeksfondet.

I vårt eksempel må ETF-en beholdes i 16 år for å bli like billig som indeksfondet. Herfra og utover går kostnadene i favør av ETF-en.

Grafen tar ikke høyde for rentes rente-effekten. Med lavere kostnader i starten og positiv avkastning, vil effekten gjøre at det tar enda lengre tid å hente inn forspranget. I tillegg vil selvfølgelig andre priser enn i vårt eksempel påvirke kostnadskurven.

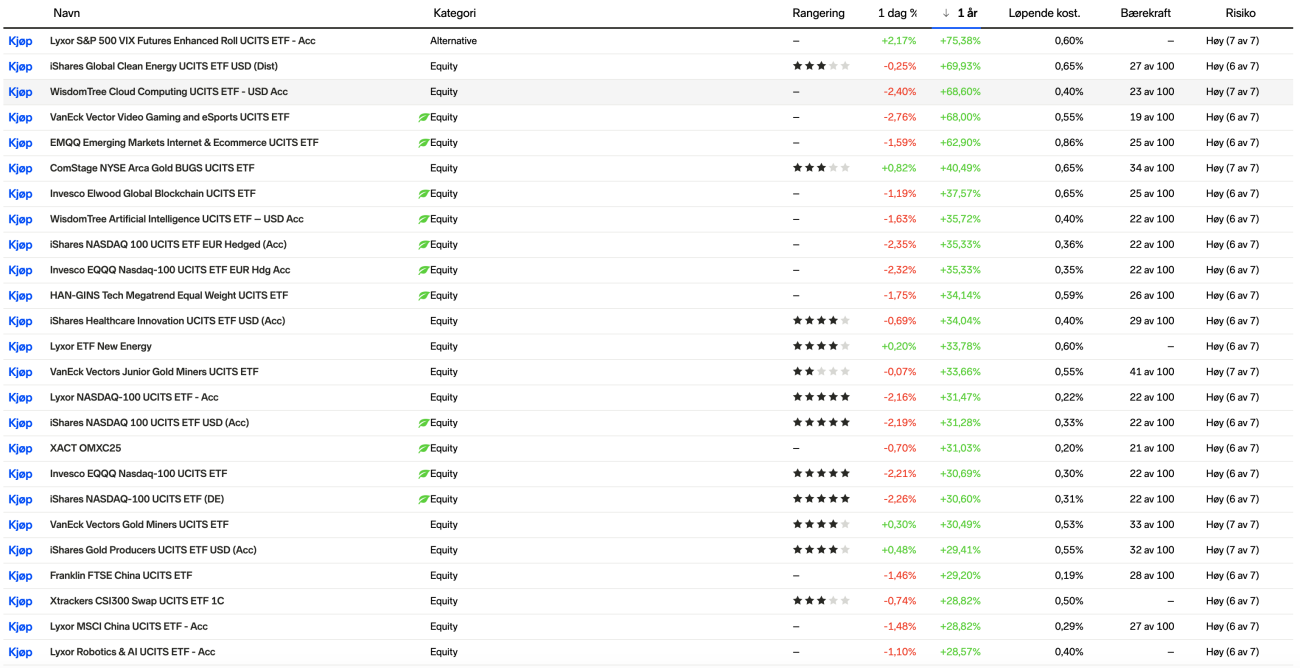

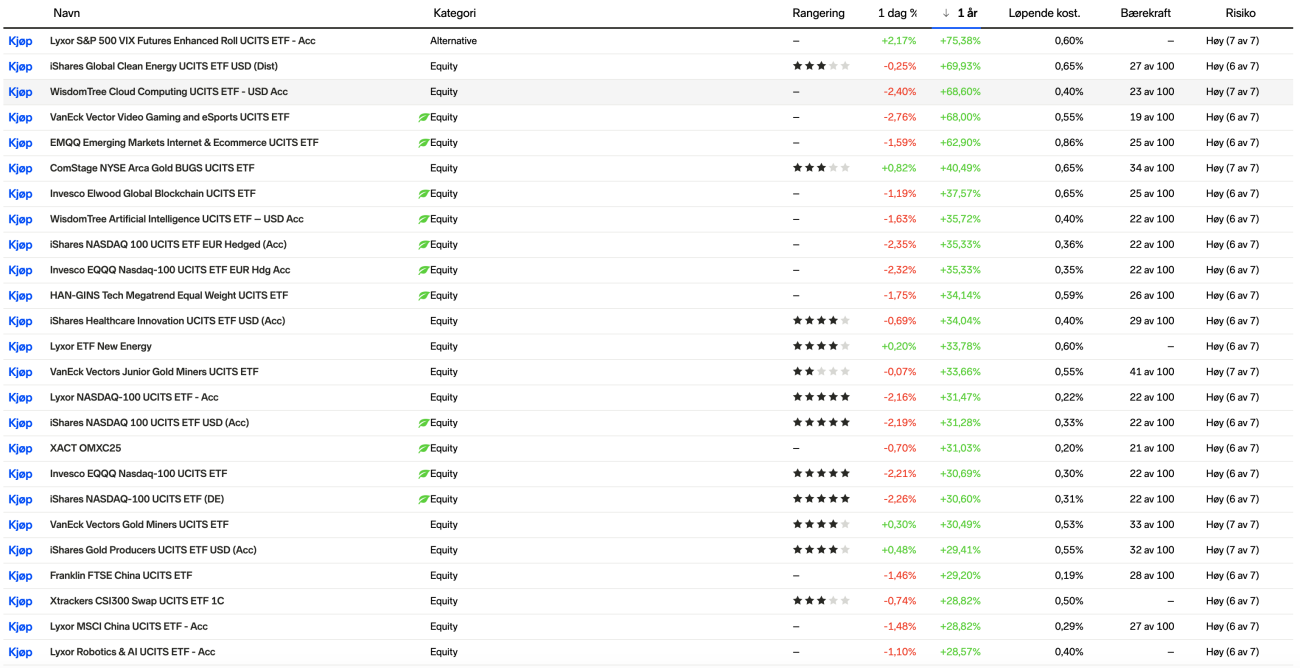

Stort utvalg av ETF-er

Det finnes tusenvis av børsnoterte fond på markedet. Alle er ikke tilgjengelig i Norge, men utvalget er allikevel stort.

Du kan for eksempel handle ETF-er som investerer i bestemte regioner og bransjer. I tillegg får du tilgang på råvarer, rentefond og kombinasjonsfond – stort sett alt vi finner i aksjefond, bare at de fleste børsnoterte fond er passivt forvaltet og dermed billigere i drift.

Passiv forvaltning

I stedet for å velge et aktivt forvaltet fond som forsøker å slå markedet det opererer i (med høyere kostnader), har du med børsnoterte fond muligheten til å investere passivt i det samme markedet (til lavere kostnader). Det kan godt være at man er fornøyd med markedets avkastning og dermed ikke vil ta mer risiko for å oppnå meravkastning.

Valutaforvirring

Basisvaluta er nok det ordet som har skyld i mye forvirring når det kommer til valutaeksponering i fond.

I nettmeglernes oversikter kan det kan for eksempel stå at euro er basisvalutaen i fondet. Men i fondets «KIID» (fondets nøkkelinformasjonsdokument) oppgis amerikanske dollar som basisvaluta.

Basisvalutaen er den valutaen som fondet bruker til å beregne fondskursen (NAV - «Net asset value») og valutaen som blir brukt i regnskapet.

Når det oppgis en annen valuta i fondets KIID, er det fordi selve fondet bruker en annen valuta til å kjøpe aktiva enn det vi må bruke til å kjøpe og selge andeler i fondet.

Men basisvalutaen har ingenting å si for valutaeksponeringen:

Underliggende aktiva påvirker valutaeksponeringen

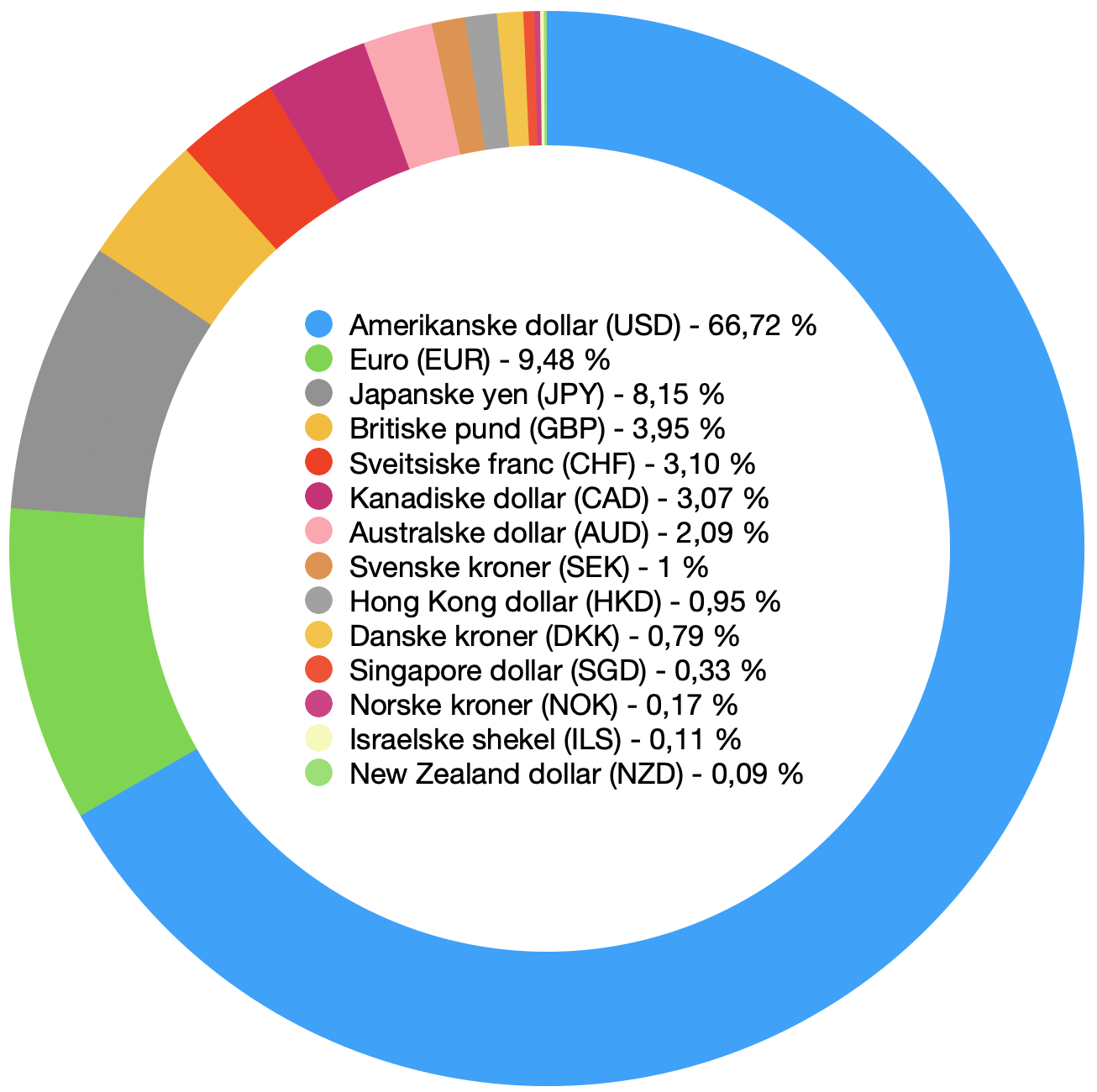

Ved å investerer i fond som har verdensindeksen MSCI World som referanse, vil avkastningen påvirkes av den norske kronens valutasvingninger i forhold til alle valutaene du ser i bildet.

For det er valutaen til de underliggende aktiva fondet handler i som påvirker valutaeksponeringen.

Eksempel:

Du skal kjøpe andeler i det børsnoterte fondet iShares Core MSCI World.

Fondet handles i euro. Du må derfor veksle inn norske kroner til euro for å få gjennomført handelen.

Forvalteren forsøker å gjenspeile avkastningen til verdensindeksen. Det innebærer at fondet må investere i et utvalg av aksjer i 23 land. Mesteparten handles i amerikanske dollar og euro, men også 13 andre valutaer.

Det betyr at fondets verdi påvirkes av valutasvingninger. Siden du skal ta ut pengene og bruke de i Norge, vil den norske kronens svekkelse eller styrkelse i forhold til de andre valutaene være det som avgjør om vi ender opp med valutagevinst- eller tap.

Merk: Nettsider kan måle fondets avkastning i ulik valuta. Det betyr at det kan vises ulik avkastning på samme fond, selv om prestasjonen er den samme.

Før du investerer i ETF

Som med alle andre investeringer er det viktig at man forstår godt hva det er man plasserer pengene i.

- Forstå hva fondet investerer i, og hvordan det forvaltes

- Sammenlign avkastningen på fondet og referanseindeksen

1: I fondets KIID får du blant annet svar på spørsmål som:

- Hvor mye trekkes i forvaltningskostnader? (husk at kurtasje, valutapåslag og «spread» kommer i tillegg)

- Er fondet aktivt- eller passivt forvaltet? («tilnærmet lik» og «replikering» av indeks, betyr at fondet er passivt forvaltet)

- Hva er referanseindeksen? Er det et marked du vil investere i?

- Deles det ut utbytte eller blir det reinvestert? («inntekt akkumuleres» betyr at utbytte reinvesteres)

- Er det spesielle kriterier selskapene må oppfylles for å være med i porteføljen? Eventuelt noe som gjør at de utelukkes?

- Hvordan vektes porteføljen? (etter markedsverdi? Er det et øvre tak på hvor stor del et selskap kan utgjøre av porteføljen?)

- Hvor befinner fondet seg på risikoskalaen? (høyere nummer betyr større risiko målt i standardavvik)

I tillegg bør du gå inn på fondets nettsider (google fondets navn eller ISIN-nummeret) for å få mer informasjon om porteføljen, nøkkeltall og resultater.

2: I passiv forvaltning ønsker vi minst mulig differanse mellom avkastningen til fondet og referanseindeksen. Avviket er kjent som «tracking error».

Dette må ses i sammenheng med forvaltningskostnadene. Det er bedre med noe avvik og lave kostnader, enn ingen avvik med skyhøye kostnader.

Avvikene kan øke og redusere avkastningen. Noen er uunngåelige, mens andre går på forvalterens dyktighet:

- Porteføljen består av et representativt utvalg av referanseindeksen (øker/reduserer avkastningen)

- Forvaltningskostnader (reduserer avkastningen)

- Tidspunktet for rebalansering (øker/reduserer avkastningen)

- Kontantbeholdning (øker/reduserer avkastningen)

- Inntekter fra utlån av aktiva (øker avkastningen)

- Fondets kriterier til selskaper i porteføljen, for eksempel utelukkelse av kull- og våpenselskaper (øker/reduserer avkastningen)