Beta – Hvordan aksjen beveger seg i forhold til markedet

Beta (β) er et mål på systematisk risiko, som forteller oss hvordan aksjen eller porteføljen i prosent beveger seg i forhold til aksjemarkedet.

Hva er Beta?

Beta (β) er et mål på systematisk risiko, som forteller oss hvordan aksjen eller porteføljen i prosent beveger seg i forhold til aksjemarkedet (for eksempel S&P 500-indeksen).

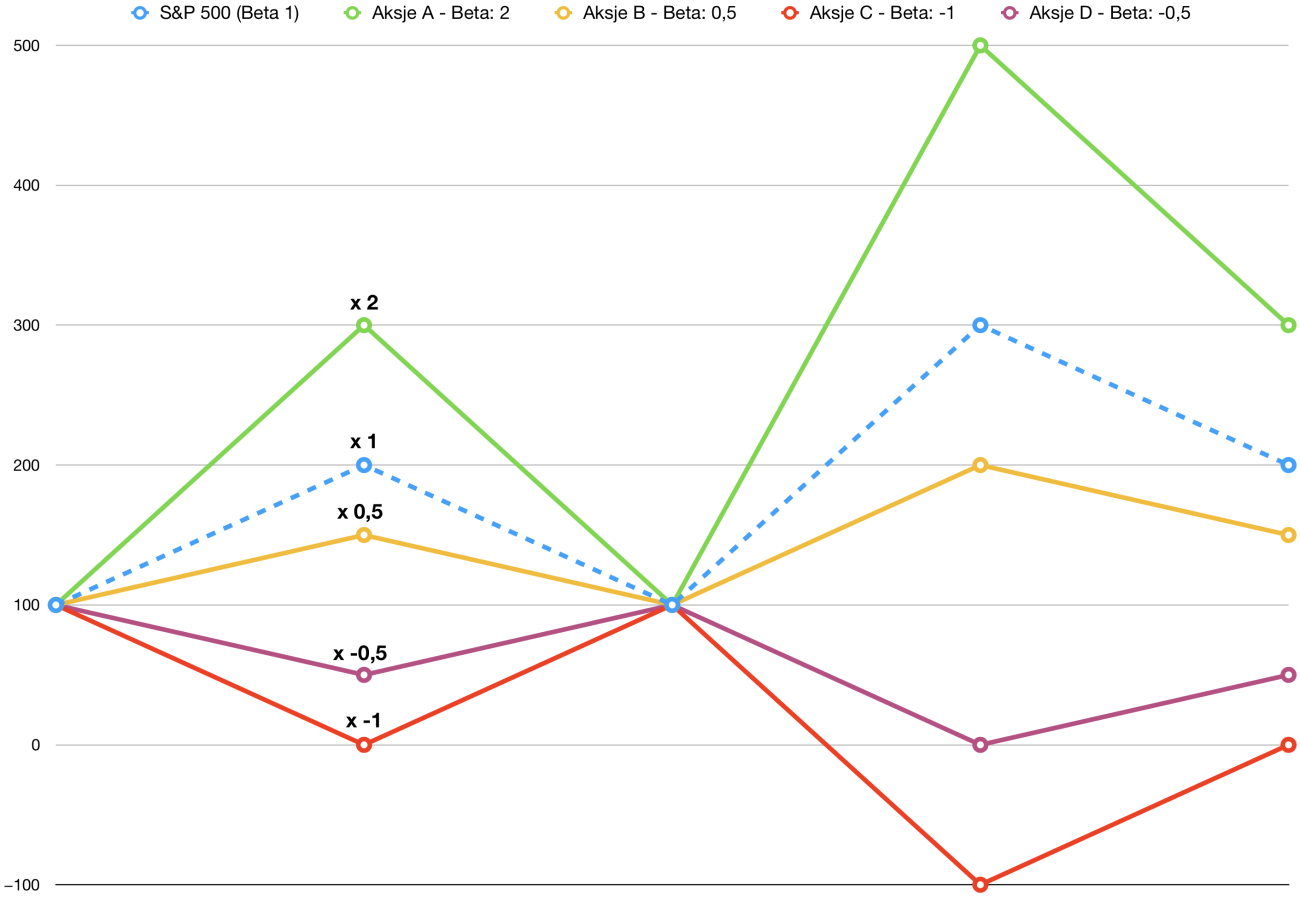

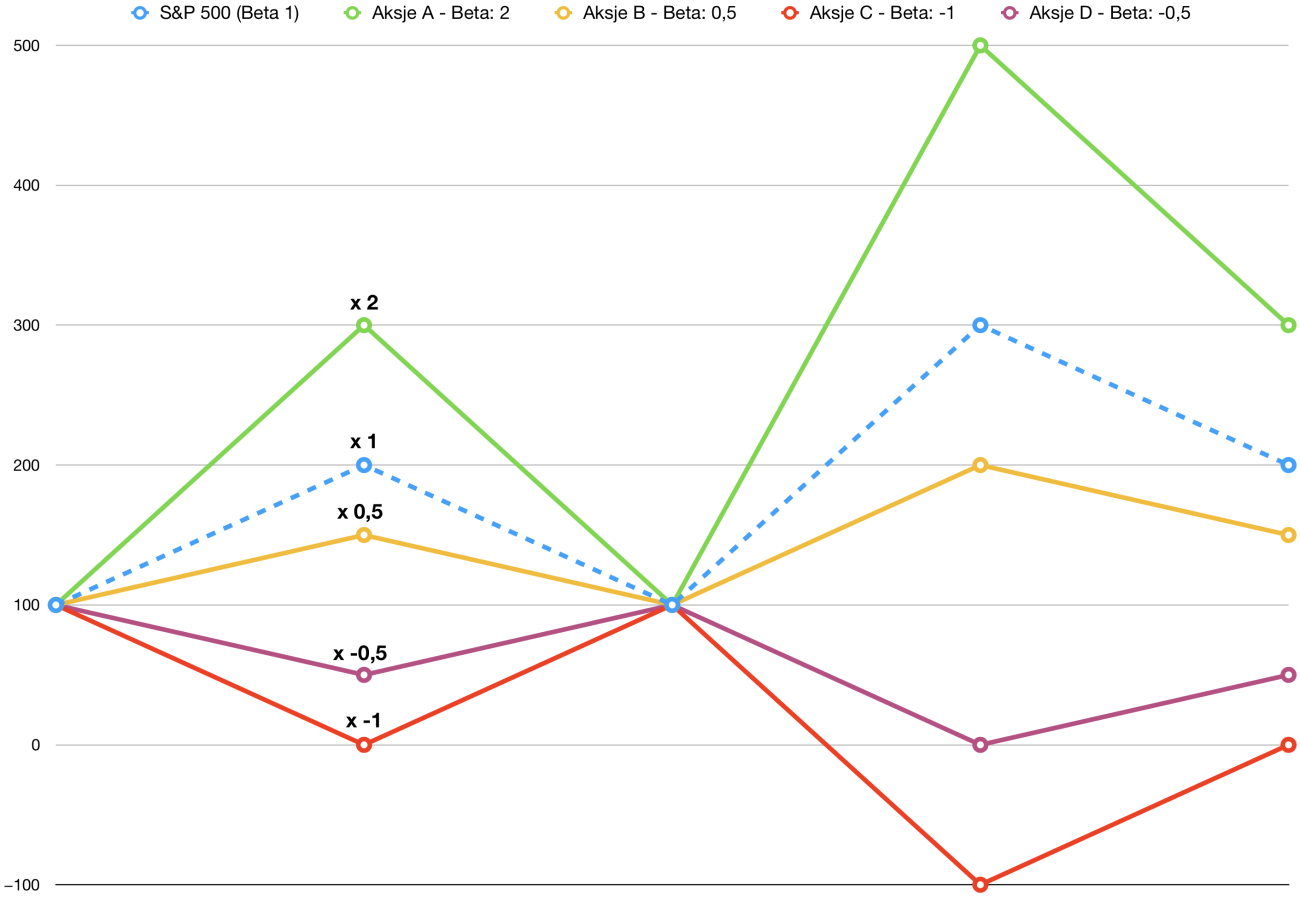

Eksempel på betydningen av ulike Beta:

- β -0,5 = Aksjen beveger seg halvparten av markedet i motsatt retning

- β -1 = Aksjen beveger seg helt motsatt av markedet

- β 0,5 = Aksjen beveger seg halvparten enn markedet

- β 1 = Aksjen beveger seg helt likt som markedet

- β 2 = Aksjen beveger seg dobbelt av markedet

Så om du ser en aksje med for eksempel en Beta på 1,2, vet du at den har beveget seg 20 prosent mer enn markedet innenfor en gitt periode (ofte 3-5 år).

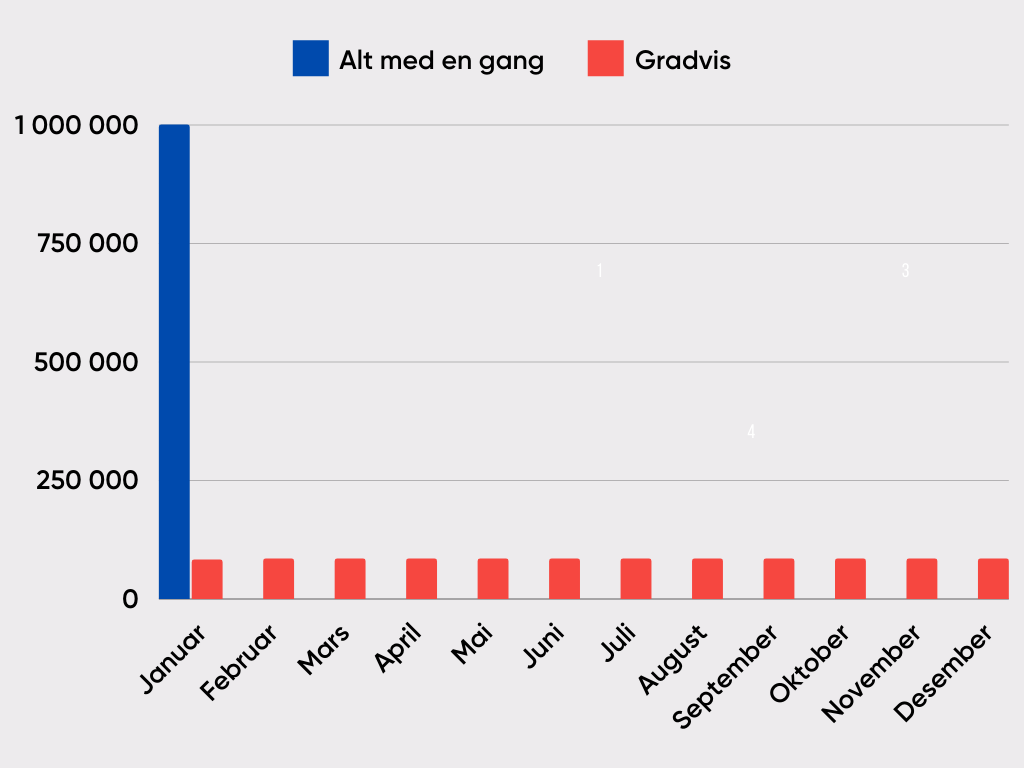

Beta brukes i kapitalverdimodellen

Med kapitalverdimodellen finner vi avkastningskravet (eller kapitalkostnaden, forventet avkastning) til investeringen.

Her multipliseres risikofri rente og risikopremie med beta-koeffisienten. Det betyr at jo høyere betaen er, desto høyere blir avkastningskravet – Investorene forventer å få betalt for å bære risiko.

Slik beregner du selskapets (aksjens) Beta

Selskapets beta finner du med følgende formel:

Som betyr:

Som igjen beregnes med følgende formler:

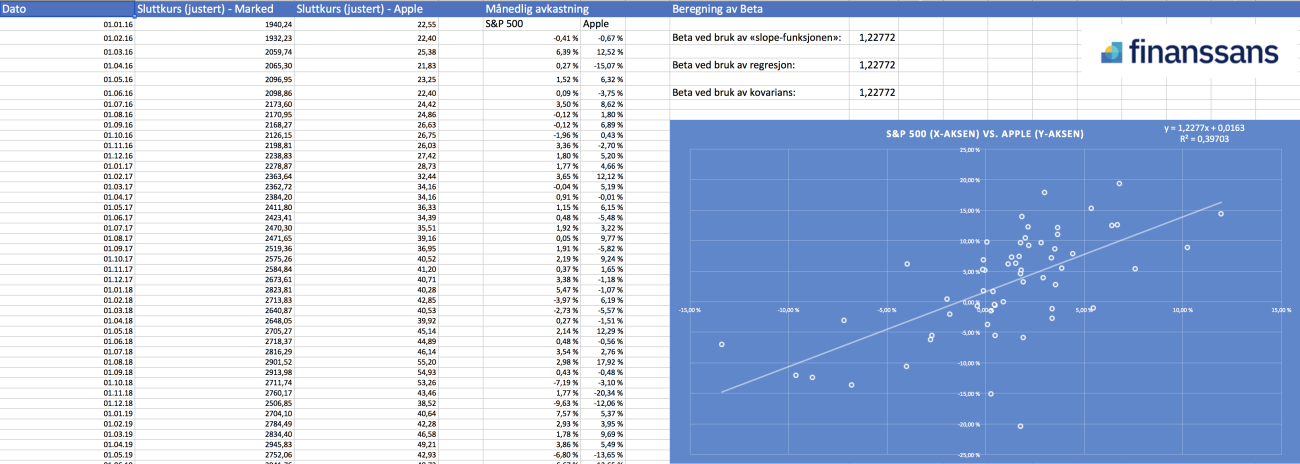

For å gjøre det enkelt, gjør vi beregningene i Excel:

Last ned Beta-malen i Excel og gjør endringene du ønsker.

Bruk Yahoo Finance eller lignende tjenester til å laste ned data: Skriv inn selskapet eller «tickeren» i søkeboksen «Historical Data» Velg tidsperiode og intervall «Apply» og «Download».

Marked, tidsperiode og intervall – ulike valg gir ulik Beta

Hvilket marked skal jeg sammenligne med?

Markedet du skal sammenligne selskapet med, bør være i det landet hvor de fleste aksjonærene er fra, og det markedet med størst handelsvolum av aksjen.

For eksempel kan Telenors referanseindeks være Oslo Børs Hovedindeks (OSEBX), mens Apples referanseindeks kan være S&P 500 (SPX).

Hvor lang tidsperiode skal jeg bruke?

Beta måles vanligvis over 1-5 år.

Jo lengre tidsperiode du bruker, desto flere observasjoner er det å hente. Som i utgangspunktet gir mer pålitelig data.

Samtidig kan gammel historikk gi et misvisende bilde av selskapets faktiske Beta. Det kan for eksempel være at selskapet har gjennomgått store endringer (forretningsmodell, kapitalstruktur …) i løpet av perioden, slik at å bruke historikk før endringen ikke er nyttig.

Med andre ord; bruk lang tidsperiode i selskaper som har holdt seg stabile, og kortere tidsperiode for selskaper som har gjennomgått endringer de siste årene.

(Du kan selvfølgelig måle Beta i flere tidsperioder)

Hva skal avkastningsintervallet være?

Skal vi hente ut daglig, ukentlig, månedlig, eller årlige kurser?

I likhet med valg av tidsperiode, vil også dette påvirke hvilken Beta vi sitter igjen med.

Her vil kortere intervall gi flere observasjoner – daglig intervall over 3 år, gir 759 observasjoner, mens årlig intervall kun gir 3 observasjoner i samme periode.

For aksjer med lavt handelsvolum, vil daglig eller ukentlig intervall kunne gi for lav Beta enn det som faktisk er tilfelle, og aksjer med stort handelsvolum kan gi for høy Beta.

Det vanligste er å bruke månedlig avkastning.

Justert beta

Selskapenes beta har en tendens å konvergere mot 1 (Marshall E. Blume - «Betas and Their Regression Tendencies»).

Det er fordi de fleste selskaper blir større over tid (riktignok de som ikke går konkurs). Eiendelene øker, og det blir gjerne flere inntektskilder – selskapet blir mer diversifisert og beveger seg mer likt som markedet.

Justert beta tar hensyn til dette, til forskjell bra Beta som kun ser på historikken. Men fremtiden er usikker, slik at et estimat av selskapets fremtidige Beta er spekulasjon.

Formel for justert beta

Eksempel:

En beta på 1,2 gir følgende justerte beta:

Egenkapitalbeta og eiendelsbeta

For å unngå forvirring: Det er normalt at egenkapitalbetaen oppgis som selskapets beta – Google Finance, Yahoo Finance og Marketwatch, er eksempler på tjenester som gjør dette.

Til forskjell fra egenkapitalbeta, tar ikke eiendelsbetaen høyde for gjeld. Det fjerner de økonomiske effektene av belåning, slik at vi finner ut hvor mye av risikoen som er påvirket av selskapets egenkapital.

Formel for eiendelsbeta

Eksempel:

- Egenkapitalbeta = 1,2

- Selskapsskatt = 22 %

- Gjeld = 50

- Egenkapital = 100