En introduksjon til balansen

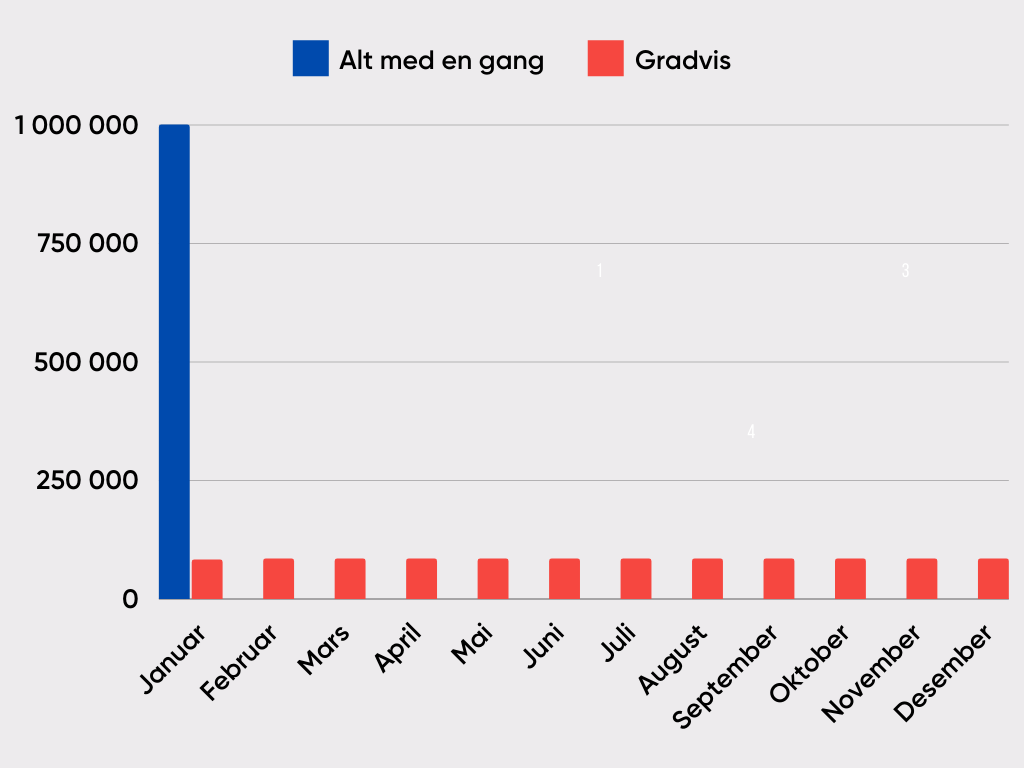

Balansen består av eiendeler, egenkapital og gjeld. Den forteller oss om den økonomiske situasjonen i selskapet på et gitt tidspunkt (som regel 31. desember).

Når et selskap anskaffer eiendeler er det kun to måter å finansiere kjøpene på; bruke egne penger (egenkapital) eller ta opp lån (gjeld) – eller selvfølgelig en kombinasjon av disse.

Eksempel – Kjøp av privat bolig:

Kjøper du en bolig til 3 millioner kroner, har du eiendeler for tilsvarende sum. Men sannsynligvis har ikke alle pengene kommet fra egen lomme. La oss anta at 15 prosent er fra oppsparte midler, og resterende 75 prosent er fra boliglån i banken.

Det betyr at boligen er finansiert med egenkapital på 450.000 kroner, samt lån på 2.650.000 kroner. Din egen balanse ville da sett slik ut:

| Eiendeler (debet +) | Egenkapital og gjeld (kredit -) |

|---|---|

| Leilighet 3.000.000 | Egenkapital 450.000 |

| Boliglån 2.550.000 | |

| Sum eiendeler: 3.000.000 | Sum egenkapital og gjeld: 3.000.000 |

Som du ser er summen av eiendeler lik summen av egenkapital og gjeld. Vi sier da at regnskapet er i balanse (derav navnet) ettersom eiendeler er på debet-siden (+) og egenkapital og gjeld er på kredit-siden (-). Kontrollsummen blir da +3.000.000 og -3.000.000 = 0.

Endringer i balansen

I løpet av året følger du nedbetalingsplanen fra banken og tilbakebetaler 50.000 kroner i avdrag (renter er utelatt).

Da vil ikke balansen ovenfor lenger vise et korrekt bilde av din økonomiske situasjon. Vi må derfor utarbeide en ny balanse i slutten av året, som tar med alle endringer vi har hatt i løpet av året:

| Eiendeler (debet +) | Egenkapital og gjeld (kredit -) |

|---|---|

| Leilighet 3.000.000 | Egenkapital 450.000 + 50.000 = 500.000 |

| Boliglån 2.550.000 - 50.000 = 2.500.000 | |

| Sum eiendeler: 3.000.000 | Sum egenkapital og gjeld: 3.000.000 |

Her har det ikke skjedd noen endringer i høyresiden – boligen er fremdeles verdt 3 millioner kroner. Men på høyresiden har egenkapitalen økt med 50.000 kroner, samtidig som at boliglånet er redusert med 50.000 kroner.

Legg merke til at summen av egenkapital og gjeld er fortsatt den samme. Kontrollsummen er lik 0, slik at høyre- og venstresiden er i balanse.

I praksis er det flere detaljer i balansen, men prinsippet er fortsatt det samme: sum eiendeler må være lik summen av egenkapital og gjeld.

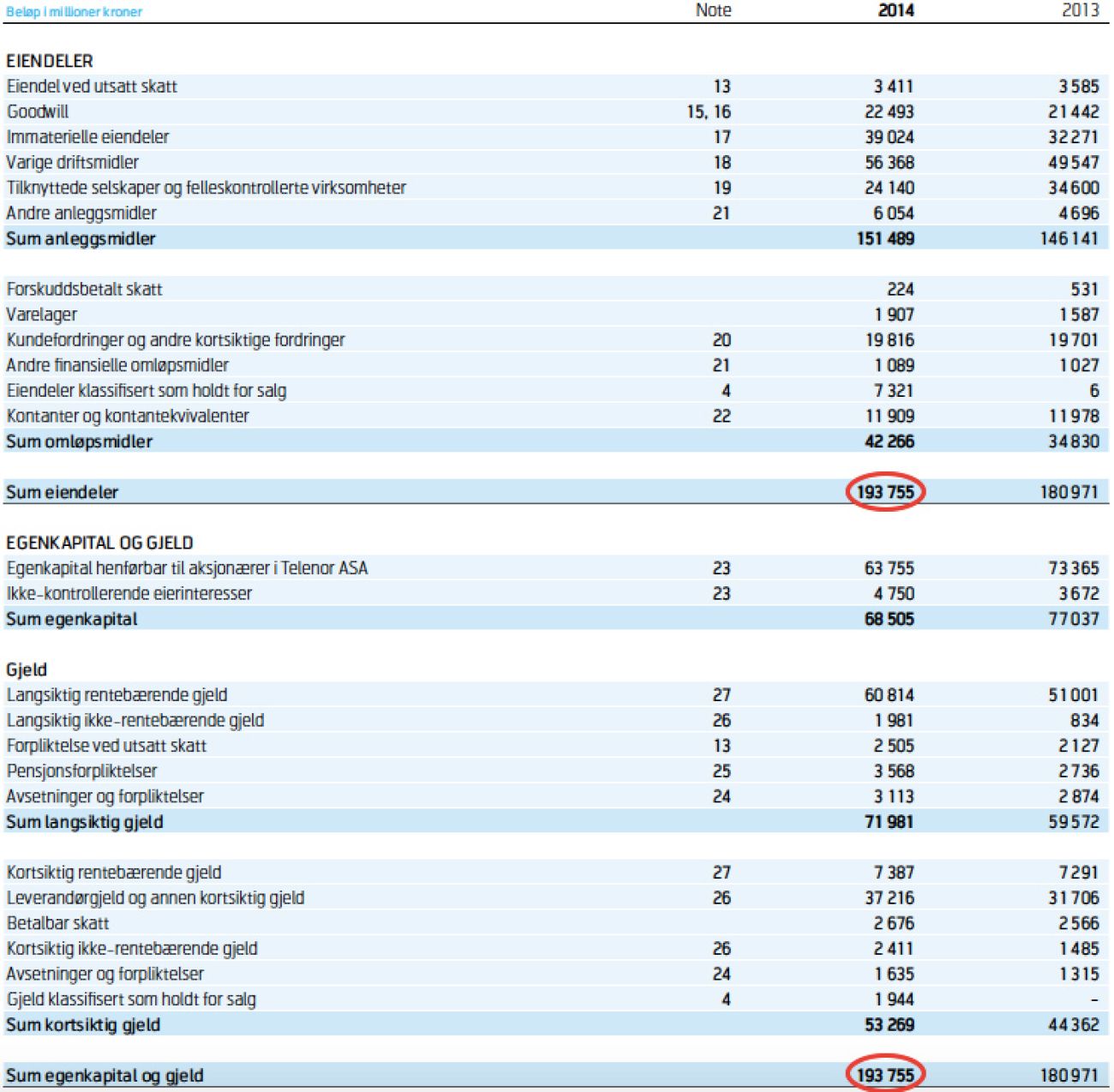

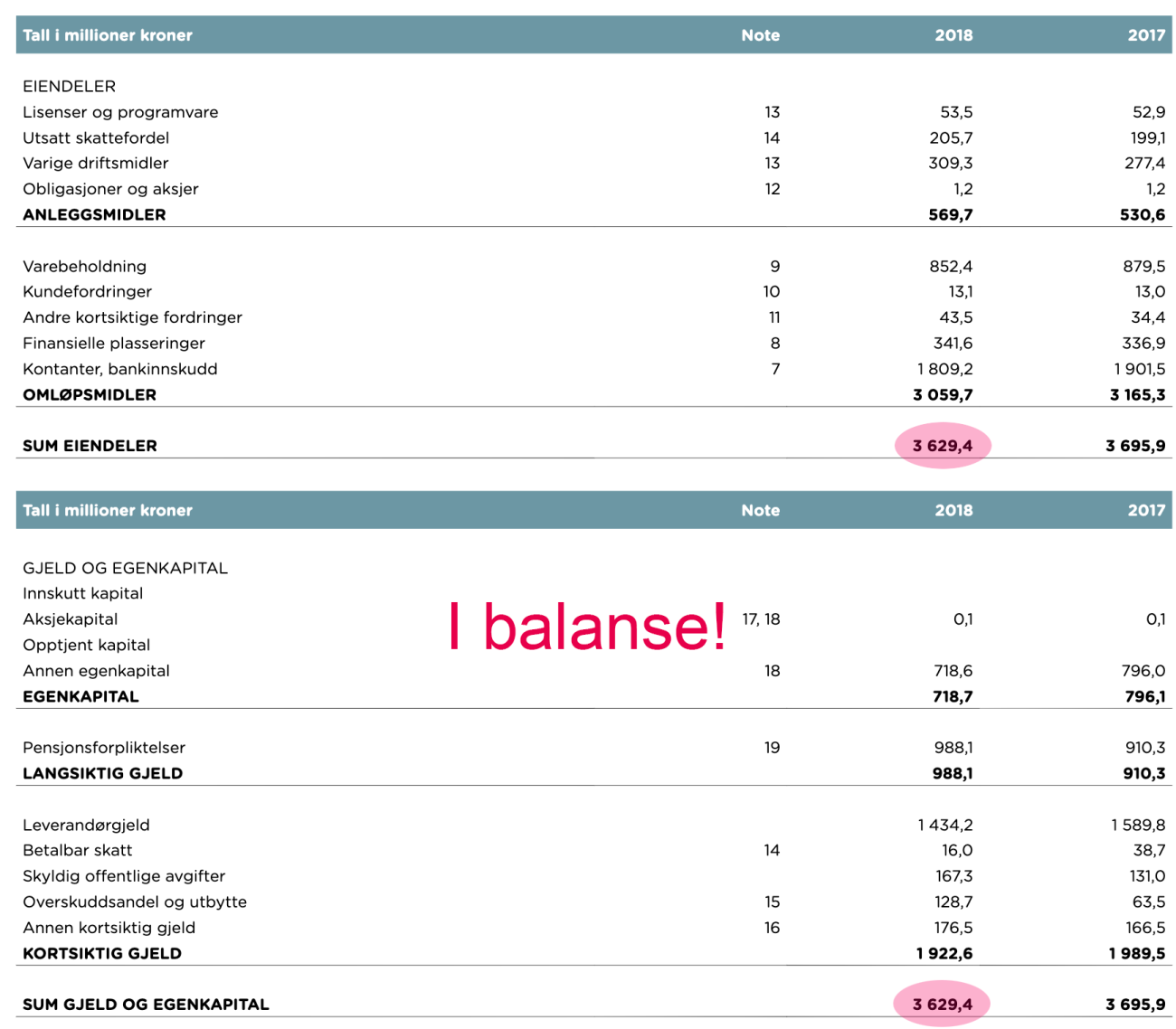

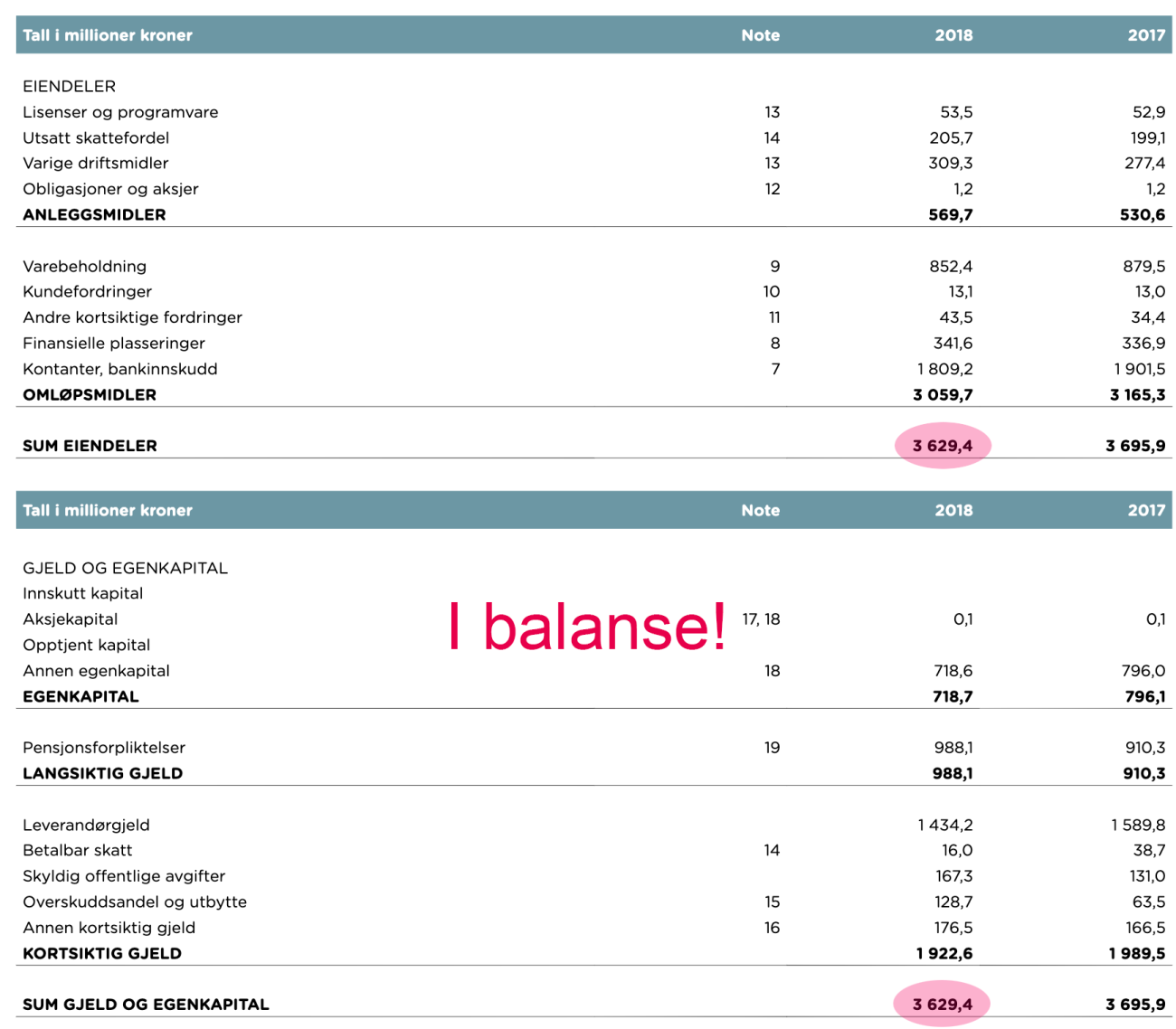

Balansen for Vinmonopolet i 2018.

Eksempel på bokføring av balanseposter

Norsk standard kontoplan (NS4102) er en spesifikk kontoplan som stort sett alle norske selskaper benytter seg av.

Kontoplanen deler opp balanseposter i kontonummer 1000-2999 og resultatposter i kontonummer 3000-8999. Balansepostene deles igjen opp i eiendeler (1xxx) og egenkapital og gjeld (2xxx).

Hvis vi skulle bokføre transaksjonene som oppstod i balansen ovenfor, ville det sett slik ut:

| Konto | Debet | Kredit |

|---|---|---|

| 1920 - Bankinnskudd | 450.000 | |

| 1100 - Bygninger | 450.000 | |

| 2240 - Pantelån | 2.550.000 | |

| 1100 - Bygninger | 2.550.000 | |

| 1920 - Bankinnskudd | 50.000 | |

| 2240 - Pantelån | 50.000 |

Renter og termingebyr ville blitt ført på kostnadskontoer, henholdsvis konto 8150 og 7700, ettersom det kun er avdragene som reduserer gjelden.

Hvilke nøkkeltall kan vi hente ut ifra balansen?

Ut ifra balansen kan vi hente ut nøkkeltall som blant annet:

- Gjeldsgrad

- Egenkapitalandel

- Likviditetsgrad 1 og 2

- Arbeidskapital

- Finansieringsgrad 1 og 2

Balanseoppstilling

Balanseoppstillingen skal gi oss en rask og enkel oversikt over selskapets økonomiske situasjon.

Regnskapsloven §6-2 viser hvordan oppstillingen skal være.

Legg merke til at det ikke finnes noe høyre- og venstreside, men at eiendeler kommer ovenfor egenkapital og gjeld. Det skyldes at når regnskapet blir mer omfattende, vil oppstillingen vi har brukt i eksemplene ovenfor gi en rotete oversikt.

Man har også muligheten til å oppstille balansen etter likviditet, så lenge det fører til «mer relevante og pålitelige opplysninger». Da plasseres de minst likvide eiendelene først, og de mest likvide eiendelene sist (hvor raskt eiendelene kan gjøres om til penger).

Anleggsmidler og omløpsmidler

Det neste man ser er at eiendeler er delt inn i anleggsmidler og omløpsmidler. Anleggsmidler er eiendeler bestemt til varig bruk eller eie. Alle andre eiendeler er omløpsmidler, jf. Regnskapsloven §5-1.

Man skal være klar over at noe som klassifiseres som et anleggsmiddel eller omløpsmiddel for én bedrift, ikke nødvendigvis vil gjøre det samme for en annen bedrift. Det kan for eksempel være et elektrikerfirma som kjøper inn servicebiler til sine ansatte (anleggsmiddel), og bilforhandleren som kjøper inn biler til videresalg (omløpsmiddel).

Langsiktig og kortsiktig gjeld

Gjeld deles inn i langsiktig og kortsiktig gjeld. Generelt sett regnes lån til varige driftsmidler som langsiktig gjeld, og lån som er knyttet til varekretsløpet er kortsiktig gjeld. Man kan også tenke seg at lån til anleggsmidler som regel er langsiktig, og at lån til omløpsmidler er kortsiktig.

Men loven sier ikke noe om hvor lenge et lån må vare for å kunne skille mellom langsiktig- og kortsiktig gjeld – det står kun at «første års avdrag på langsiktig gjeld kan klassifiseres som kortsiktig gjeld».

Siden det i praksis kan være vanskelig å vite hva som knytter seg til varekretsløpet, har Regnskapsstandard for små foretak (kapittel 6) satt en tidsavgrensning på ett år. Altså vil det som oftest være slik at lån som tilbakebetales i løpet av ett år etter registrering i balansen være kortsiktig og lån med lengre varighet være langsiktig.

Noter i balansen

Noter i balansen – og forøvrig i hele årsregnskapet – er helt nødvendig for å få et godt bilde av selskapets økonomiske situasjon. Det gir regnskapsbrukerene flere nødvendige detaljer og bedre innsikt i hva som foregår i selskapet.

Selskaper som følger regnskapsloven må forholde seg til 32 paragrafer (Regnskapsloven §7-1) om hva som skal opplyses i notene. Små foretak «slipper unna» med 11 paragrafer. I tillegg skal samtlige opplyse om alt som er nødvendig for å bedømme selskapets resultat. Man kan med andre ord ikke bevisst velge å utelate det som er negativt.

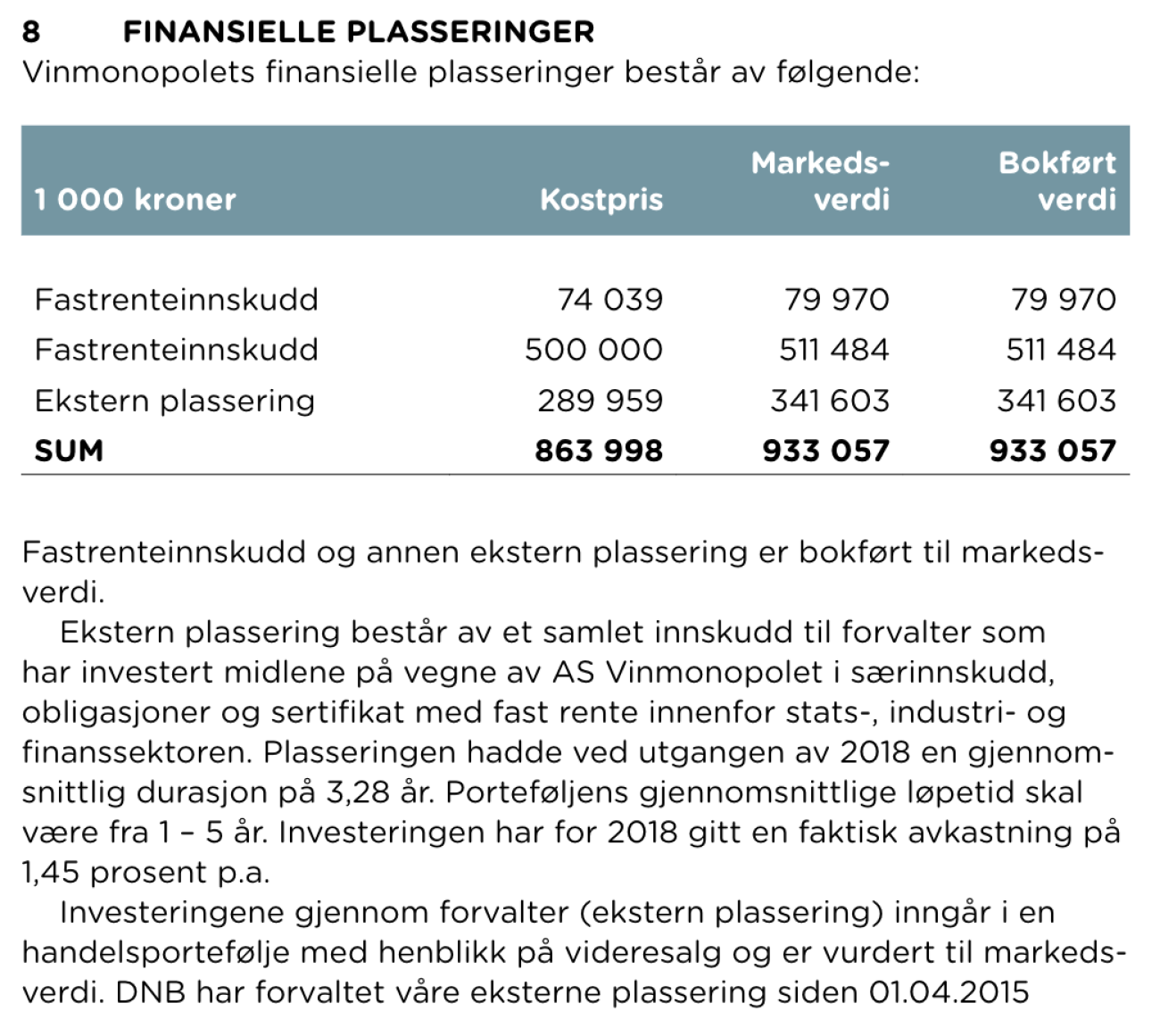

Eksempel på en av notene i balansen til Vinmonopolet:

I balansen til Vinmonopolet (side 45) ser vi at det er noter stort sett på samtlige linjer. Tar vi en titt på for eksempel «finansielle plasseringer», med note 8, ser vi at dette hadde en verdi 341,6 millioner kroner 31.12.2018. Men linjen sier ingenting om hvor pengene er plassert. I note 8 får vi derimot god oversikt, og ser plasseringene er i fastrenteinnskudd samt ekstern plassering, som oppgis å være særinnskudd, obligasjoner og sertifikater innenfor stats-, industri- og finanssektoren.

Anskaffelseskostnad og virkelig verdi i balansen

Innledningsvis brukte vi eksempelet på hvordan kjøp av leilighet kunne settes i en balanse.

Leiligheten hadde en anskaffelseskostnad på 3 millioner kroner. På samme tidspunkt var også beløpet på virkelig verdi den samme – altså markedsverdien i dette tilfellet.

Norsk god regnskapsskikk bygger hovedsakelig på historisk kost. Det betyr at verdiene som føres inn i balansen ofte er anskaffelseskostnaden til eiendelene (fratrukket eventuelle avskrivninger), og ikke hva den virkelige verdien er.

Vil ikke det da balansen gi et feilaktig bilde av den økonomiske situasjonen, slik at hele poenget er borte?

Hvis det oppstår et varig verdifall på eiendeler – leiligheten i vårt eksempel, så sier Regnskapsloven §5-3 at det skal nedskrives til virkelig verdi (høyeste av netto salgsverdi og bruksverdi).

«Problemet» oppstår når de balanseførte verdiene er vesentlig lavere enn hva den reelle verdien er.

Men det å hele tiden holde kontroll på hva den virkelige verdien er på alle eiendelene, er være både tid- og ressurskrevende. Man må se på det i sammenheng med regnskapsbrukeren (de som har interesse i selskapet ), slik at også kost-nytte er i balanse.

Et eksempel er et lite aksjeselskap som driver med langsiktig investering i boliger, med kun seg selv (eierne) og banken som regnskapsbrukere. Selv om boligenes verdier i balansen viser anskaffelseskostnaden og er langt lavere enn de virkelige verdiene, betyr ingenting for selskapet. Når de skal ta opp pantelån vil banken uansett foreta sine egne beregninger av hva som er virkelig verdi. De regnskapsmessige verdiene har med andre ord ikke påvirket hverken vurderingen eller beslutningen til banken.

Norske børsnoterte selskaper, som blant annet Telenor og Equinor, må avlegge regnskapet etter internasjonale regnskapsstandarder (IFRS). Slike selskaper har langt flere regnskapsbrukere, fordelt over hele verden. De er naturligvis opptatt av å synliggjøre selskapets merverdier, og IFRS åpner i større grad opp for dette ved at flere eiendeler verdsettes til virkelig verdi. «Ulempen» er at det kreves langt flere detaljer enn regnskapsloven og norsk god regnskapsskikk. Det ville med andre ord ikke gitt mening om et lite elektrikerfirma skulle fulgt samme regnskapsstandarder.